2019 年,我国人均 GDP 超过 1 万美元,居民收入水平持续提升,与经济迈向高质量发展阶段相适应,家电消费也由规模扩张转为质量提升为主,呈现高端化、品牌化、智能化等消费升级特点,中高端家电占比提升,下沉市场消费潜力开始释放,绿色、新品消费的驱动力显著增强。本报告基于2019 年家电消费市场及苏宁平台家电消费情况,参考有关销售数据资料,在总结家电消费的整体市场概况与消费特点的基础上,分析当前发展阶段、消费政策、居民收入、新冠疫情等对家电消费的影响,对 2020 年家电消费呈现的相关趋势进行初步预判。

2019年家电消费市场概况

➢ 2019年家电消费市场概述

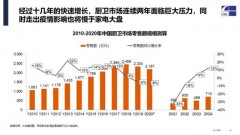

2019 年,我国家电零售市场整体低迷,销售规模小幅下 降,但行业利润保持增长。2019 年,我国家电全品类(包括 空调、彩电、冰洗、厨卫和小家电产品)销售形势低迷。全 国家用电器工业信息中心数据显示,2019 年国内市场家电零 售额规模 8032 亿元,比 2018 年下降 2.2%。从行业营收与利 润情况看,2019 年,我国家电行业在市场低迷的情况下仍然 取得营收和利润双增长。根据国家统计局数据,2019 年,全年家电全行业累计主营业务收入达到 1.6 万亿元,同比增长 4.31%;累计利润总额达 1338.6 亿元,同比增长 11.89%。从 细分行业来看,根据中国家用电器协会研究报告,2019 年, 家用空气调节器、家用制冷电器具、家用厨房电器具等细分 行业利润增幅较好,利润总额同比增长分别为 10.84%、13.5% 和 20.04%;而家用清洁卫生电器具行业利润总额出现下滑, 同比下降 0.78%。

➢ 整体延续平稳态势

从生产端情况看,2019 年,全国空调器、家用电冰箱、 冷柜、家用洗衣机等产品的全年产量呈现平稳增长的态势, 彩电产量略有下降。根据国家统计局数据,从空调生产来看, 2019 年全国房间空气调节器产量 21866.2 万台,相较于上年 同比增长 6.5%;从家用电冰箱生产来看,2019 年全国家用 电冰箱产量达 7904.3 万台,相较于上年同比增长 8.1%。根 据 Wind 资讯数据,从冷柜生产来看,2019 年全国冷柜产量 达 2171.7 万台,相较于上年同比上升 4.1%;从家用洗衣机 生产来看,2019 年全国家用洗衣机产量达 7433 万台,相较 于上年同比上升 9.8%;从彩电生产来看,2019 年全国彩电 产量达 18999.1 万台,相较于上年同比下降 2.9%。

➢ 不同行业消费情况差异明显

从分行业销售情况看,2019 年,全国空调、彩电、厨卫 产品销售额有所下降,冰洗产品销售额略有增长,小家电产 品销售额增长较快。根据全国家用电器工业信息中心、中怡 康和奥维云网数据分析,如图 1-1 所示,从空调产品来看, 2019 年全国空调产品销售额达 1890 亿元,而 2018 年全国空 调产品销售额为 1920 亿元,2019 年空调销售额相较于上年 同比下降了 1.6%;从彩电产品来看,2019 年全国彩电产品 销售额达 1269 亿元,而 2018 年全国彩电产品销售额达 1390 亿元,2019 年彩电销售额相较于上年同比下降了 8.7%;从 厨卫产品来看,2019 年全国厨卫产品销售额达 1691 亿元, 而 2018 年全国厨卫产品销售额达 1716 亿元,2019 年厨卫产 品销售额相较于上年同比下降了 1.4%;从冰洗产品来看, 2019 年全国冰洗产品销售额达 1741 亿元,而 2018 年全国冰 洗产品销售额达 1730 亿元,2019 年冰洗产品销售额相较于 上年同比增长了 0.7%;从小家电产品来看,2019 年全国小 家电产品销售额达 1258 亿元,而 2018 年全国小家电产品销 售额达 1208 亿元,

2019 年销售额相较于上年同比增长了 4.1%。

➢ 年轻消费群体拉动作用明显

从消费群体年龄结构看,我国 80 后、90 后群体是家电 消费的主力军。根据苏宁易购数据,如图 1-2 所示,2019 年 全年,80 后、90 后群体家电消费数量较多,占市场全部家 电消费量的比重分别为 39.4%、20.6%,厨卫产品是最受其欢 迎的家电产品;00 后、60 后群体家电消费数量较少,占市 场全部家电消费量的比重分别为 7.1%、5.3%。

➢ 线上渠道销售增长势头较好

2019 年全国家电产品线上渠道销售额占比上升,线下渠 道销售额占比下降。根据全国家用电器工业信息中心、中怡 康和奥维云网数据分析,2019 年,全国家电产品全品类合计 (包括空调、彩电、冰洗、厨卫和小家电产品)线上渠道销 售额占比达 38.6%,同比增长 2.4 个百分点;线下渠道销售 额占比达 61.4%,同比下降 2.4 个百分点。在 2019 年“双十 一”期间,家电行业线上渠道销售额增幅明显。中国家用电 器协会研究报告显示,2019 年我国“双十一”促销周期相对 较长,在家电消费渠道下沉背景下,各电商平台增加许多社交玩法,同时各类消费金融产品刺激消费者提前消费,从而 再度创造“双十一”交易峰值。根据奥维云网数据,2019 年 “双十一”期间,冰箱、冷柜、空调和洗衣机的交易额与上 年相比,同比分别增长 23.4%、43%、42%和 16.6%。

在我国家电全渠道销售中,苏宁的市场份额独占鳌头。 根据全国家用电器工业信息中心等行业机构相关数据整理 分析,从 2019 年家电行业全渠道销售市场份额来看。如图 1-3 所示,苏宁家电销售额达 1810 亿元,占据市场份额达 23.1%,位居市场首位;京东家电销售额达 1118 亿元,占据 市场份额达 14.2%,位居市场第二位;天猫家电销售额达 670 亿元,占据市场份额达 8.5%,位居市场第三位;国美家电 销售额达 463 亿元,占据市场份额达 5.9%,位居市场第四 位;五星家电销售额达 100 亿元,占据市场份额达 1.3%, 位居市场第五位;其余公司家电销售额合计 3688 亿元,占 据市场份额达 47.0%。

2019 年家电消费特点分析

➢ 中高端家电产品消费规模迅速上升

中高端家电产品消费呈现快速增长的特点。2019 年,我 国家电消费市场增速放缓,家电消费进入存量升级时代。随 着居民收入水平的上升、品质消费升级趋势的逐渐显现,智 能家电、高端家电成为家电市场的拉升动力,大屏激光彩电、 杀菌保鲜冰箱、空气洗洗衣机等均成为家电消费热门关键词。 据苏宁平台 2019 年全行业分价格段销售数据,中高端家电 产品销量呈现迅速增长的特点。从冰洗产品销量数据来看,2019 年单价超过 1 万元的冰箱销量同比上升 10.8%,单价超 过 6 千元的洗衣机销量同比增速接近 40%,远高于全价格段 冰洗产品 0.7%的年度增速。从空调销量数据来看,2019 年 单价超过 7 千元的空调挂机同比增速达 17.9%。从厨卫产品 销量数据来看,2019 年单价在 5 千至 6 千之间的燃气灶销量 同比上升 14.4%,单价超过 6 千的燃气灶销量同比上升 37.5%; 单价在 4 千至 5 千元之间的洗碗机销量同比增长 19.2%,单 价超过 5 千元的洗碗机销量同比增速达 48.7%,厨卫产品消 费升级特点十分明显。

苏宁平台下沉市场中高端家电消费市场火热。从苏宁零 售云下沉市场家电销售数据来看,中高端家电产品销量迅速 上升的特点更为显著。从空调销售来看,5 千元以上的高端 空调销量增长迅猛,其中平均单价为 1 万 4 千元的卡萨帝空 调销量增速达 243%,居民对于节能环保、卫生健康的中央空 调的青睐度上升,成为拉升高端空调市场的重要力量。从冰 洗销售来看,5 千元以上的洗衣机销量的增速超过 500%。从 彩电销售来看,2019 年 4 千至 6 千元的中高端彩电销量同比 增速达 352%,6 千元以上的高端彩电同比增速达 272%。

➢ 品牌家电消费占比提高

品牌家电更受居民青睐。我国拥有海尔、美的、格力、 TCL、海信等众多全球知名家电品牌,同时卡萨帝、戴森、A.O.史密斯等国际品牌也进入国内市场经营,众多国内外知 名品牌的家电产品成为居民家电消费的重要构成。中怡康 2019 年年底发布的数据显示,海尔、美的、格力三大家电品 牌商品分别占据家电行业零售量的 23%、10.9%和 7.2%,居民对品牌家电更为青睐。空调、冰洗、彩电产品品牌集中度较高。从空调销售情 况来看,中怡康数据显示,我国空调品牌线下集中度极高, 2019 年,格力、美的和海尔为最受居民青睐的三大空调品牌, 累计销量与销售额占比均超过 80%,其中格力品牌的销量与 销售额占比分别为 38.1%和 40.3%。从冰箱销售情况来看, 中怡康数据显示,2019 年,海尔品牌冰箱累计销售额占比 37.3%,高于排名第二至第四的品牌合计销售额占比。从洗 衣机市场品牌集中度来看,中怡康 2019 年 11 月底发布的数 据显示,海尔、小天鹅、西门子前三大品牌的洗衣机市场份 额占比达 64.3%,其中海尔占比 36.9%。从彩电销售情况来看, 中怡康数据显示,2019 年海信品牌在行业中排名第一,该品 牌彩电销售额市场占有率为 20.6%,海信激光电视带动国内 高端大屏彩电市场迅速增长。

➢ “以旧换新”市场潜力逐渐显现

“以旧换新”适应居民家电消费升级趋势。随着经济发展水平的提高,在新房数量减少、家电保有量渐趋饱和、居民收入上升、中产阶级人数增加等因素影响下,家电消费市 场由数量增长转为存量升级,居民对于老旧家电产品的更新 换代需求和智能、绿色等电子电器产品升级需求渐趋明显。 顺应家电消费市场升级趋势,2019 年以来苏宁、京东、国美 等市场主体均启动家电产业“以旧换新”行动。

“以旧换新”市场潜力已初步显现。苏宁于 2019 年 2 月成立专项“以旧换新”项目部,整合各品牌工厂为消费者 提供购新换新补贴,包括新机补贴券、加价回收券等多种补 贴方式刺激居民消费;同时,打通旧机回收与新机购买流程, 提供线上线下全渠道的有序衔接、规范化、标准化的服务, 便利居民“以旧换新”。苏宁易购数据显示,截至 2019 年 12 月底,苏宁平台“以旧换新”总转化金额 60 亿,参与补贴 人数 133 万人次,换新台数超 200 万订单,回收产品件数 286 万件,其中传统家电换新占比 82%。

“以旧换新”以一线及新一线城市为主。据苏宁易购数 据,一线城市引领家电产品“以旧换新”进程,新一线城市 占据新兴家电“以旧换新”主战场,传统家电则是二三线城 市电子电器产品更新换代的主要品类。同时,“以旧换新” 品牌消费带动作用显著,美菱、海信、美的、惠而浦及苏宁 自主品牌家电产品“以旧换新”转化金额占比过半。此外, 由于能够更好的承接旧机回收需要的质量鉴定、价格评估等 一系列衍生服务,线下实体门店成为家电“以旧换新”主渠道。

➢ 下沉市场消费增长势头强劲

下沉市场家电消费活跃度提升。2019 年,下沉市场消费 者追求品质生活的消费理念强劲增长拉动家电消费增长。各 电商平台下沉市场销售额占比明显提升,2019 年“618”期 间,拼多多百亿补贴活动实现 11 亿笔订单数,其中七成来 自下沉市场,美的、TCL、格兰仕、志高等一二线品牌在下 沉市场广受欢迎,同时期京东家电品类下沉市场成交额占比 近 6 成。

苏宁平台新一线城市全品类家电销量占比第一。苏宁平 台下沉市场家电消费也呈现明显增长的特点,美的、格力、 海尔等家电品牌受到县镇地区消费者青睐。从苏宁平台不同 层级城市家电销售情况数据来看,2019 年,全家电品类中新 一线城市销量占比延续第一,达 26.3%,分别高于一线城市、 二线城市、三线城市和四线及以下城市 15、5.3、5.9 和 5.3 个百分点。从苏宁平台不同层级城市分品类家电销售情况数 据来看,2019年,新一线城市仍然是空调、黑电、小家电、 厨卫五大品类的家电消费主战场,销量占比在各层级城市销 量占比中排名第一。值得注意的是,2019 年,苏宁平台四线 及以下城市冰洗家电销量占比大幅上升 2.2 个百分点,占比 超过新一线城市。

苏宁平台二线及以下城市家电消费规模上升。从销售额变化趋势来看,2019 年,苏宁平台一线城市与新一线城市销售额均呈现增幅放缓态势,而二线、三线、四线及以下城市 家电销售额均较 2018 年增幅相对较大。其中,2019 年,四 线及以下城市家电消费增长特征最为明显,家电销量同比增 长 42.4%,销售额同比增长 7.2%,四线及以下城市家电销售 额占比较 2018 年上升 1.1 个百分点,下沉市场家电消费显 著增长。

苏宁平台下沉市场分品类家电消费强劲增长。2019 年, 随着苏宁零售云县镇店的加速覆盖,下沉市场各细分品类的 家电消费均呈现强劲的增长趋势,与一线、新一线城市形成 鲜明对比。三线城市和四线及以下城市中,仅有黑电销售额 同比略有下降,分别降低 5.9 和 4 个百分点;空调、冰洗、 小家电和厨卫销量与销售额均明显提升。从占比变化来看, 三线城市和四线及以下城市仅有小家电占比略有下降,空调、 冰洗、黑电和厨卫产品销量占比均明显提升。

➢ 新品消费驱动力不容忽视

家电新品消费供给端与需求端均有所优化。新品消费的 迅速发展则是居民消费升级趋势的又一体现,从需求端来看, 随着 80/90/00 后逐渐成为消费主体,个性化、差异化、有 创意的产品能够更容易地吸引年轻消费群体的关注;同时, 居民生活水平的提升也要求市场提供精细化、多功能的家电 消费产品,以更好满足居民美好生活需要。从供给端来看,随着家电企业供应链效率提升,家电品牌上新周期缩短,新品供给能力提升,家电产品迭代加速,一系列供给端优化的因素成为家电新品消费增长的重要动力。

苏宁平台新品消费有力驱动销售额增长。顺应新品消费 迅速增长的趋势,苏宁于 2019 年上线智能新品筛选系统, 筛选新鲜上市的新品上线苏宁平台,并基于大数据等进行精 准推送和营销,快速打造新品“爆品”,引导各供应商实现 差异化发展。智能家电产品、创新科技产品、新奇发明、IP 特色产品等均为平台青睐的新品对象。据苏宁平台数据, 2019 年苏宁平台的新品供给能力明显增强,新品销售额和重 度新品消费者均大幅上升,新品平均货单价为商品大盘均价 的 2 倍,新品人均访问时长为商品大盘平均时长的 1.5 倍, 新品成为驱动苏宁平台销售额增长的核心动力之一。从新品 供给能力来看,2019 年,苏宁平台累计发布家电新品 1000 万件,较 2018 年同比增长 233.3%。从新品销售情况来看, 2019 年,苏宁平台新品成交过亿的品牌数量达 20 个,新品 销售额突破 100 亿,销售额持续提升 25%;其中,“双 11” 期间,苏宁平台家电新品销量占比达 15.7%。从新品消费主 体特征来看,2019 年,苏宁平台消费者主动搜索新品次数超 过 10 亿次,较 2018 年增长四倍以上;重度新品消费者达 2000 万,较 2018 年同比增长 185.7%。

2020 年家电消费形势分析

➢ 我国迈向高质量发展阶段

目前,我国已进入高质量发展新阶段,随着供给侧结构性改革的深入,家电行业进入结构调整、产品与消费升级的运营新周期。一方面,数字化、智能化的科技革命将深度影响家电业的产业变革。另一方面,绿色消费理念引导智能绿色家电消费新趋势。

科技创新推动家电产业升级。近年来,我国科学研究和 技术服务业保持较高速度的增长趋势,专利申请授权量快速 增长,研发投入持续增加。2019 年,我国科研服务业固定资 产投资增速达到 17.9%。“十四五”期间,预期我国高新技术 科技在芯片、高技术装备等关键领域的核心技术将有所突破。 科技创新实力的不断增强,将驱动我国产业向中高端跃迁。 近年来,技术进步推动家电行业升级趋势明显。随着大数据、 人工智能等技术迅速崛起,家电企业顺应时代潮流,将产品 与技术不断融合,创新出一系列以绿色和智能为代表的高质 量产品,以产业升级更好满足消费升级需求,为家电产品更 新换代提供有力支撑。

绿色发展理念引导家电升级换代。推动绿色生产和消费是建设生态文明、实现高质量发展的重要内容。近年来,我国深入贯彻落实新发展理念,在“绿水青山就是金山银山” 的绿色发展理念指导下,国家大力推动绿色、循环、低碳发展,加快形成节约资源、保护环境的生产生活方式。在消费领域,我国逐步推动健全绿色产品、服务标准体系和绿色标识认证体系,以绿色产品供给、绿色公交设施建设、节能环保建筑以及相关技术创新等为重点推进绿色消费,创建绿色商场,鼓励使用绿色智能产品。伴随低碳绿色消费理念逐步形成,将有效引导家电消费领域升级换新需求。

➢ 家电消费利好政策密集出台

受疫情影响,今年一季度我国家电产销同比都出现大幅 下降。为了促进消费回补和潜力释放,从中央到地方陆续出 台政策,“活跃”家电消费市场。随着多方政策利好信号的 释放,配合“以旧换新”“消费券”等手段,将有效刺激消 费者家电升级换代需求。

多部门连续推出鼓励家电消费政策。2019 年,政府出台 了《国务院办公厅关于加快发展流通促进商业消费的意见》 (国办发〔2019〕42 号)、《推动重点消费品更新升级畅通资 源循环利用实施方案(2019-2020 年)》《进一步优化供给推 动消费平稳增长促进形成强大国内市场的实施方案(2019 年)》等政策文件,有力推动了家电产品更新换代进程。2020 年 3 月,在疫情严重影响消费背景下,国家发改委等 23 部 门联合印发《促进消费扩容提质加快形成强大国内市场的实施意见》,提出鼓励使用绿色智能产品,加快完善家电产品 领域回购网络,鼓励企业开展以旧换新,合理引导消费预期 等。同月,发展改革委、司法部两部委印发了《关于加快建 立绿色生产和消费法规政策体系的意见》,提出扩大绿色产 品消费,建立完善节能家电推广机制,支持有条件的地方对 消费者购置节能型家电产品给予适当支持。此外,商务部 2020 年继续深入实施消费升级行动计划,持续推进实施消费 升级行动计划,支持引导各地制定奖补政策,促进绿色节能 家电等产品消费。可以看出,政府通过密集出台政策,大力 推动消费升级和扩大国内市场需求,支持绿色智能商品消费 政策方向明确,为促进家电消费营造良好政策环境。

多地发放消费券深挖家电消费潜力。疫情总体可控后, 为了提振消费信心,刺激消费回补,各地政府纷纷发放消费 券为消费“添砖加瓦”,为提振家电消费带来利好。南京、 济南、青岛、珠海、宁波、杭州、合肥等地宣布向市民发放 消费券,河北、辽宁等地政府发文鼓励发放消费补贴。截止 目前,已经有数十个地方宣布通过发放消费券促进市场复苏, 家电产品在许多地方都是消费券发放的重点领域之一。政府 出台的消费券政策将有效促进潜在消费,快速实现消费回补。 随着疫情的逐渐控制,消费券这一形式可能会在全国多地推 广开来,疫情期间被抑制的家电消费需求将会得到快速释放,家电行业有望借助消费券引发的消费热潮短期迎来行业大 幅反弹。

➢ 我国居民收入水平持续上升

收入水平是消费能力的绝对表现,也是影响消费的决定 性因素。随着我国进入中高收入发展阶段,居民收入水平、 收入结构发展显著变化,为家电消费规模扩大和消费升级提 供了有力支撑。

居民收入增长提高居民家电消费能力。近年来我国居民 收入持续上升,收入水平的提高,将有力促进消费需求的扩 大。一方面,当前我国经济迅速发展,2019 年人均 GDP 超过 1 万美元,处于从中高收入阶段朝着高收入阶段迈进的关键 期;另一方面,我国城镇就业人员占比由 2012 年的 48.4% 增长至 2019 年的 57.1%,劳动人口由第一产业朝着第二、三 产业转移,居民就业工资不断增加。一系列因素影响下,我 国居民可支配收入稳定增长,2019 年我国居民人均可支配收 入达到 30733 元,居民消费能力显著提升,为家电消费规模 进一步扩大提供有力支撑。

中等收入群体扩大促进家电消费升级。一般来说,高收 入群体边际消费倾向较低,新增消费支出占新增收入的比例 趋于下降。低收入群体消费愿望强烈,但支付能力有限无法 形成大规模的有效需求。只有中等收入群体既有能力又有愿 望扩大消费。中等收入群体消费意识和消费能力很强,收入

稳定,同时消费又较为理性,具有可持续性的特点,是形成 社会有效需求的重要力量。近年来,随着收入分配制度改革 的持续深化,我国中等收入群体占比大幅提升,国家统计局 数据显示,我国中等收入群体人口已经超过 4 亿人,中等收 入群体的增长推动提升居民消费倾向,从而促进消费规模增 长和消费升级。

消费者需求差异大提升了消费回旋余地。我国地域广大, 城乡、区域差异显著,既有庞大中等收入群体,也存在大量 刚刚脱贫成功的低收入群体,既有大量储蓄丰厚的中老年消 费者,也有许多超前消费的“月光族”年轻人,差异化消费 需求导致高、中、低端消费增长并存,不同全体在家电消费 领域将呈现分级特点,为各种类型的家电产品销售都提供了 较大的市场空间,使我国家电消费韧劲较强,回旋余地大。

➢ 新冠疫情带来消费观念改变

2020 年初,新冠疫情爆发,给社会生产生活带来巨大影 响,同时也为全国人民上了一堂健康卫生意识集体公开课。 公共卫生事件的发生,将深刻改变居民消费观念,催生新的 消费意识和消费习惯。在这场疫情中,人们的消费观念发生 了巨大的改变,包括健康理念升级、云生活方式普及、非接 触式消费初体验等。正如 2003 年的“非典”过后,消费者 普通提高了对健康和卫生的关注,带动了消毒柜的增长, 2004 年“雾霾”让空气净化器热销,2008 年的“太湖蓝藻” 事件,让净水器行业增长迅速,此次疫情将再次唤起和强化 我国居民健康家电消费意识,“健康”在未来一段时期内将 成为家电消费的关键词。

2020 年家电消费趋势展望

疫情过后,产品和服务升级将成为家电消费市场的关键,健康家电卖点有望加速普及,智能家电的发展空间更加广阔。此外,家电更新换代、个性化产品以及能够增强消费体验的新兴家电产品和服务将成为市场增长新动力。

➢ 健康家电成为消费者首选

受此次新冠肺炎疫情影响,消费者对于健康家电的需求 将大幅增加。苏宁易购数据显示,2020 年 3 月 1 日至 15 日, 苏宁健康家电全渠道销量环比增长 218%,中高端健康家电增 长 110%,消毒柜、挂烫机分别增长 172%和 98%。健康家电、 消杀品类需求的暴增,正是彰显了疫情之下消费者对于健康 需求的愈发重视。未来,随着消费者对个人卫生和公共卫生 的重视程度增强,健康生活理念和行为习惯逐步深入人心, 健康家电将在家居生活中筑起安全防护的屏障,全面保障消 费者的家居生活健康。能够获取新鲜空气并具有除菌等功能的健康空调、健康护眼高清上网的健康电视、减少接触传播机会的干衣机、带有高温杀菌等功能的洗衣机、能够除甲醛、 细菌和病毒的空气净化机和无线吸尘器、便利宅生活又具有 安全消杀功能的厨房消毒柜和洗碗机、以及净水机、垃圾处 理器等健康小家电将受到消费者重视和欢迎。

➢ 智能化家电消费潜力加速释放

随着 5G 商用步伐加快,“智能 ”消费生态体系的构建 将释放新一轮智能化家电消费潜力。2020 年初,23 部门联 合印发《关于促进消费扩容提质加快形成强大国内市场的实 施意见》,提出加快构建“智能 ”消费生态体系,加快新一 代信息基础设施建设,鼓励使用绿色智能产品。未来,随着 5G 网络等信息基础设施建设和商用步伐加快,利用 5G 技术 对有线电视网络进行改造升级,居民家庭有线无线交互、大 屏小屏互动的模式将得以实现。超高清视频、虚拟现实、可 穿戴设备等新型信息产品将加快发展,物联网、大数据、云 计算、人工智能等技术将推动各类电子产品智能化升级。智 能家电的种类将会继续扩充,智能冰箱、智能洗衣机、智能 音箱、智能扫地机等在价格更加平民化的同时,市场渗透率 将进一步提高。家电智能化将从单品走向全屋智能生活,基 于智能音箱、智能门锁等智能单品基础上的智能家居控制系 统将越来越受欢迎,更多消费者在装修新房时会考虑安装整 屋智能化家居。物联网将使各种智能家电家居设备互联互通,以人为核心的智能化家电系统将让生活更加便捷与人性化。

➢ 更新换代带动家电品质消费

在扩大国内消费、建设强大国内市场的形势下,基于我 国家电消费进入更新换代期的现实,政策利好将加速释放家 电汰旧换新潜力。《推动重点消费品更新升级 畅通资源循环 利用实施方案 2019—2020 年》明确提出,鼓励消费者更新 淘汰能耗高、安全性差的电冰箱、洗衣机、空调、电视机、 燃气热水器、电热水器、吸油烟机等家电产品,有条件的地 方对消费者购置节能、智能型家电产品给予适当支持。《关 于促进消费扩容提质加快形成强大国内市场的实施意见》, 提出各地区结合实际制定奖励与强制相结合的消费更新换 代政策,鼓励企业开展以旧换新。未来,生活水平的提高以 及消费者对生活品质的不断追求,驱使消费者在家电消费选 择上更倾向于购买品牌知名度更高、品质和使用体验更好、 服务更优秀的高端家电产品,同样家电在面对更新换代的需 求时,更新的需求也会更加倾向于更新、更好的家电产品。 因此,在消费升级以及家电更新换代的背景下,品质化、高 端化将成为家电消费的一个重要趋势。

➢ 个性化定制引领家电消费潮流

随着消费者对家电产品的需求越来越个性化、多样化,针对不同消费者需求的 C2B 或 C2M 反向定制产品将越来越多。 在消费升级背景下,产品一直被充当是引导流量的工具,也 是捕捉消费者动向的一个风向标,越来越多的消费者已经不 再单纯搜索产品,而是会叠加很多功能关键词,对家电的细 分需求越来越强烈,对品质和附加功能也要求更多。未来, 家电消费理念和消费需求将迎来剧变,消费者不单单满足于 供应商提供的可选商品,更希望供应商和生产厂家能够根据 自身的特殊需要生产出相应的产品。因此,一方面,渠道商 将会加大与供应商合作打通会员数据的力度,通过大数据挖 掘找寻消费规律,帮助供应商快速解决已有库存,希望通过 C2B 反向定制等方式,推动供应商精准研发和按需定产。另 一方面,生产商将围绕消费者和家庭,聚焦 C2M 端到端的打 通,不断深挖用户需求,在产品开发、外观设计、产品包装 等方面不断创新,积极开展个性化定制、柔性化生产,特别 是在和消费者的需求、体验和服务进行紧密的互动上,从而 能更好把握当下的消费特点及未来的消费趋势。

➢ 在店直播创新家电消费方式

“电商 直播”成为连接人、货、场的新模式,将在家 电消费中发挥越来越重要的作用。2020 年春节过后,很多消 费者都受到疫情影响宅在家里,电商直播、网红带货成为新 的消费模式。与其他电商平台运营直播频道一样,苏宁直播

通过榴莲频道,在直播初期就实现“1 天卖出 768 台创维电 视”的记录。作为一家 o2o 企业,苏宁更注重线上线下联动, 打通双线渠道运作视频直播。为了让消费者在家也能有逛街 的感觉,苏宁易购推出了“超店播计划”,导购员在苏宁易 购卖场通过苏宁直播帮顾客选购商品。

从 2 月份开始,苏宁动员线下所有门店人员参与到“超 店播计划”中,每天至少 20 多万人前来观看直播。2 月 27 日直播超过 200 场次,单场最高观看人数超 200 万人次。3 月 15 日“全民焕新节”期间,近万名苏宁 V 购(门店导购 员)组团加入“十天十夜”直播,上线 6 天时间组织近万场 线下门店直播,累计观看人数达到 1.25 亿人次。用户可以 通过苏宁直播免费观看,并可根据主播推荐实现实时下单。 苏宁“超店播”通过在店直播实现了线上线下联动,为疫情 期间的家电消费提供了新的消费场景。

未来,随着 5G 及人工智能技术的快速发展,“电商 直 播”将充满无限可能,使传统家电代理商、渠道商需要重新 审视线上营销的价值,寻找更多的销售渠道,如社交电商、 直播电商、在店直播等,这些都将促使企业重新思考线上线 下融合的发展路径,扭转线下门店流量被线上渠道挤占的局 面,倒逼传统经销商加速转型,加快布局新零售,寻求新的 销量增长点。

,