Photo by Anne Nygard on Unsplash

《金证研》北方资本中心 陆北/作者 清和 沐灵 映蔚 洪力/风控

2020年,被誉为“史上最严”的空调新能效标准正式实施,政策趋严之下,在加快高效节能空调产品结构调整、为行业注入新的增长动力的同时,一些长期以低价低质生存的企业或“压力山大”。一枚硬币有正反两面,宁波德业科技股份有限公司(以下简称“德业股份”),或站在机遇与挑战并存的“十字路口”上。

而此番冲击上市,德业股份却存诸多问题待解。自2018年起,空调行业市场规模增速放缓,空调产销量增速也现“双降”,主要的下游行业“遇冷”;与此同时,德业股份七成收入“依赖”单一客户,德业股份成长能力或承压。此外,其“手握”逾4亿元现金,3年内“大手笔”分红累计超1.9亿元,却募资2亿元“补血”,合理性或值得深究。一波未平一波未起,德业股份总经理助理或曾持股经销商客户,而招股书对此隐而未宣,其中是否涉嫌选择性披露?

一、下游家用空调行业“遇冷”,成长能力或承压

企业的盈利能力及发展前景,与下游行业的景气度息息相关。近年来,中国的空调行业市场规模增速持续下滑,行业景气度或下降。作为上游企业,德业股份或难“独善其身”。

从产品分类来看,德业股份的主要产品类别包括热交换器系列产品,该系列产品近三年占其销售收入的比例均超过六成。

据招股书,德业股份主要产品为热交换器系列、环境电器系列、电路控制系列三大产品。

其中,2017-2019年,热交换器系列产品的收入分别为10亿元、11.79亿元、18.03亿元,占当期主营业务收入的比例分别为66.85%、70.21%、70.56%;环境电器系列的收入分别为2.39亿元、3.82亿元、5.63亿元,占当期主营业务收入的比例分别为16%、22.76%、22.03%;电路控制系列的收入分别为0.71亿元、1.16亿元、1.85亿元,占当期主营业务收入的比例分别为4.72%、6.89%、7.24%。

实际上,中国家用热交换器市场规模增速面临“滑坡”。

据招股书,2017-2019年,中国家用空调热交换器市场规模分别为232.84亿元、244.07亿元、235.18亿元,2018-2019年同比增长4.82%、-3.64%。

此外,客户是企业发展的根基,但对单个客户销售比例过大,则可能会对客户形成“依赖”,由此造成企业抗风险能力较差等问题。而近年来,德业股份近七成收入来源于单一客户。

据招股书,2017-2019年,德业股份的第一大客户为美的集团股份有限公司及其控股子公司(以下简称“美的”),德业股份主要向其销售热交换器和变频控制芯片。

2017-2019年,德业股份来源于美的的销售收入分别为11.58亿元、11.75亿元、17.95亿元,占当期营业收入的比列分别为76.91%、69.48%、69.84%。

显然,2018-2019年,德业股份来自美的的销售收入占比接近七成,其对第一大客户美的或存“依赖”。

值得一提的是,德业股份的热交换器系列产品主要应用于家用空调等,而2018年以来,中国的家用空调产销量同比增速双双“下滑”。

据招股书,2017-2019年,中国家用空调产量分别为1.44亿台、1.5亿台、1.51亿台,2018-2019年同比增速分别为4.43%、1.04%。

2017-2019年,中国家用空调销量分别为1.42亿台、1.51亿台、1.49亿台,2018-2019年同比增速分别为6.34%、-1.28%。

根据上述中国家用空调产量与销量测算,即2017-2019年,中国家用空调产销率分别为98.75%、100.56%、98.26%。

此外,2019年,中国空调行业市场规模陷“负”增长,竞争或日益激烈。

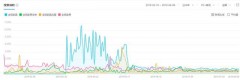

据前瞻产业研究院援引奥维云网数据,2014-2019年,中国空调行业市场规模分别为1,575亿元、1,394亿元、1,528亿元、1,931亿元、2,010亿元、1,979亿元,2015-2019年,中国空调行业市场规模增速分别为-11.49%、9.61%、26.37%、4.09%、-1.54%。

据中国政府网2015年5月1日公开信息,近年来空调市场增长放缓,竞争日益激烈,价格战越演越烈。

据公开信息,2019冷年,中国空调零售市场规模实现6,056万套,销售量同比下降7.59%,销售额同比下降9.95%。其中,由于三年连续增长造就市场基数创新高,增速回调已成必然;另外,中国家庭空调保有量已达新高,城市市场基本饱和,农村市场虽有增量但独木难撑,增量基础不稳固。

这意味着,中国空调市场已接近饱和,“低增长”将成为常态。在此基础上,第一大产品为家用空调热交换器部的德业股份,或面临下游增速放缓的“窘境”。

与此同时,作为空调行业的下游之一,中国的房地产市场或同样遇增长“窘境”。

据国家统计局数据,2010-2019年,中国商品房销售面积分别为10.48亿平方米、10.94亿平方米、11.13亿平方米、13.06亿平方米、12.06亿平方米、12.85亿平方米、15.73亿平方米、16.94亿平方米、17.15亿平方米、17.16亿平方米。

根据《金证研》北方资本中心测算,2011-2019年,中国商品房销售面积的同比增速分别为4.39%、1.77%、17.29%、-7.58%、6.5%、22.46%、7.66%、1.21%、0.05%。

或受此影响,中国居民每百户空调拥有量增速也出现下滑。

据国家统计局数据,2016-2020年,中国居民每百户空调拥有量分别为90.9台、96.1台、109.3台、115.6台、117.7台;2017-2020年,中国居民每百户空调拥有量同比增速分别为5.72%、13.74%、5.76%、1.82%。

显然,2016年以来,中国商品房销售面积、居民每百户空调拥有量增速总体放缓,叠加空调市场或已接近“饱和”状态的影响,下游行业“降温”,未来德业股份的成长能力或承压。

二、账上“趴”着超4亿元,反募资2亿元“补血”合理性存疑

此外,德业股份募投资金的用途亦现“疑云”。

此次上市,德业股份拟募集2亿元用于“补充流动资金项目”,然而,其或并不“差钱”。

一方面,德业股份的业绩表现“亮眼”,2019年营收、净利润均保持高速增长。

据东方财富Choice数据,2016-2019年,德业股份的营业收入分别为9.3亿元、15.06亿元、16.91亿元、25.7亿元;净利润分别为1.11亿元、1.06亿元、1.03亿元、2.6亿元。

2017-2019年,德业股份营业收入分别同比增长61.89%、12.25%、52.02%;同期,德业股份净利润分别同比增长-4.69%、-3.09%、152.99%。

且2019年,德业股份的资产负债率呈下滑趋势。

据招股书,2017-2019年,德业股份的资产负债率分别为57.72%、62.27%、54.75%。

在负债方面,德业股份的短期借款逐年下降,无长期借款,且财务费用大幅减少,偿债压力或减缓。

据招股书,2017-2019年,德业股份的短期借款分别为8,700万元、5,700万元、4,570万元,同期,德业股份无长期借款、一年内到期的非流动负债。

2017-2019年,德业股份的财务费用分别为752.81万元、965.03万元、362.64万元,占当期营业收入的比例分别为0.5%、0.57%、0.14%。

需要注意的是,德业股份的现金流保持充足,货币资金或能“覆盖”短期借款。

据招股书,2017-2019年,德业股份的经营活动现金流入小计分别为6.15亿元、7.99亿元、12.68亿元,经营活动产生的现金流量净额分别为0.77亿元、1.66亿元、3.81亿元。

2017-2019年,德业股份的货币资金分别为0.89亿元、1.68亿元、4.38亿元,期末现金及现金等价物余额分别为0.54亿元、1.02亿元、3.72亿元。

值得注意的是,德业股份的理财投资收益逐年走高,3年内“大手笔”分红超1.9亿元。

据招股书,2017-2019年,德业股份的未分配利润分别为426.13万元、9,738.91万元、29,767.72万元。

2017-2019年,德业股份的银行理财产品投资收益分别为21.78万元、81.12万元、381.46万元。

据招股书,德业股份分别于2017年6月、2017年9月、2019年5月、2020年3月,分配现金股利5,000万元、4,000万元、3,840万元、6,400万元。

即2017年6月至2020年3月,德业股份累计分配现金股利1.92亿元。

在此情形下,德业股份拟募资2亿元“补血”。

据招股书,德业股份拟募集资金10.21亿元,其中2亿元用于补充流动资金。募集资金用于补充流动资金,目的是满足德业股份日常生产经营,为其未来业务规模持续、快速增长提供必要的资金来源和保障,有利于进一步推动德业股份主营业务的发展,改善其资产质量,进一步增强德业股份在行业内的综合竞争力和品牌影响力。

也就说,资产负债率走低,短期借款减少,而现金流、货币资金、理财收益持续上涨,3年内“大手笔”分红超1.9亿元,德业股份或“不差钱”。然而,德业股份此番上市拟募集资金2亿元用于“补血”,合理性或遭“拷问”。

三、总经理助理曾持股经销客户隐而未宣,涉嫌选择性披露

信息披露的可信度对保护投资者权益十分重要,而德业股份总经理助理曾经持股经销客户,其招股书对此却并未提及,德业股份的信息披露质量或“打折”。

据招股书,宁波德业日用电器科技有限公司(以下简称“德业电器”),是德业股份的全资子公司。德业日本株式会社(以下简称“日本德业”),是德业股份的境外全资子公司。

据招股书,井禹是德业股份的总经理助理、德业电器国内营销中心总监、日本德业监查役。

需要指出的是,德业股份总经理助理井禹,与德业股份经销客户的昔日股东“同名”。

据招股书,2017-2019年,苏州伊岛电器有限公司(以下简称“苏州伊岛”)分别为德业股份的第二大、第三大、第三大经销客户,德业股份对其销售收入分别为850.8万元、1,033.48万元、1,186.64万元,占当期销售总额的比例分别为0.56%、0.61%、0.46%。

据市场监督管理局数据,苏州伊岛成立于2012年3月27日,苏州伊岛的注册资本是50万元。且苏州伊岛2019年年报显示,苏州伊岛的股东为郝大庆、樊雅琼,认缴出资额分别为37.5万元、12.5万元。即郝大庆对苏州伊岛持股75%,樊雅琼对其持股25%。

市场监督管理局显示,2017年3月22日,苏州伊岛投资人由郝大庆、井禹、顾坚变更为郝大庆、井禹,2017年7月24日,其投资人由郝大庆、井禹变更为郝大庆、樊雅琼。

据苏州伊岛2016年报,2016年,郝大庆对苏州伊岛持股75%,井禹对苏州伊岛持股25%。

即自苏州伊岛2012年3月27日成立至2017年7月23日,井禹为苏州伊岛的股东之一。

无独有偶,另外,德业股份的另一经销客户的昔日股东,也与井禹“重名”。

据招股书,在德业股份正在履行的单笔订单金额在500万元以上的重大销售合同及2020年度签署的重要销售框架合同中,南京伊岛电器有限公司(以下简称“南京伊岛”)系其客户之一,销售主体为德业股份子公司德业电器,为德业区域代理合同,产品类别为德业(Deye)除湿机,合同有效期为2020年1月1日-2020年12月30日。德业股份主要向南京伊岛销售除湿机。

据市场监督管理局数据,南京伊岛成立于2009年3月25日,顾坚是其执行董事兼总经理,费月梅是监事。据公开信息,顾坚对南京伊岛持股85%,费月梅对其持股15%。而2017年9月7日,南京伊岛的投资人由井禹、顾坚变更为费月梅、顾坚。

据市场监督管理局数据,南京伊岛的注册资本为200万元。2017年7月11日,南京伊岛的注册资本由50万元变更为200万元。而2016年报显示,其股东为井禹、顾坚,认缴出资额分别为30万元、20万元,两人持股比例分别为60%、40%。

据市场监督管理局数据,南京伊岛2019年报显示,南京伊岛的股东分别是顾坚、费月梅,认缴出资额分别为60万元、90万元。

即截至2017年9月7日股权变更,井禹曾为南京伊岛的股东之一。

这意味着,“井禹”曾为苏州伊岛、南京伊岛的股东之一。而“凑巧”的是,同一年,即2017年,“井禹”退出苏州伊岛、南京伊岛股东行列,其中2017-2019年苏州伊岛系德业股份的主要经销客户,累计为德业股份“贡献”收入超3千万元,2020年南京伊岛与德业股份签订销售合同。该“井禹”是否与德业股份总经理助理、子公司德业电器国内营销中心总监“井禹”为同一人?为何井禹曾在两名经销商客户持股,德业股份却对此未披露?德业股份是否涉嫌选择性披露?不得而知。

在资本市场“探照灯”下,“抱病”上市的德业股份能否“华丽转身”?或未可知。

本文源自金证研

,