东旭光电科技股份有限公司 | |

| 证券代码:000413、200413 证券简称:东旭光电、东旭B 公告编号:2018-046 东旭光电科技股份有限公司 一、重要提示 本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到证监会指定媒体仔细阅读年度报告全文。 非标准审计意见提示 □ 适用 √ 不适用 董事会审议的报告期普通股利润分配预案或公积金转增股本预案 √ 适用 □ 不适用 是否以公积金转增股本 □ 是 √ 否 公司经本次董事会审议通过的普通股利润分配预案为:以2017年12月31日的股本5,730,250,118股为基数,向全体股东每10股派发现金红利0.70元(含税),送红股0股(含税),不以公积金转增股本。 董事会决议通过的本报告期优先股利润分配预案 □ 适用 √ 不适用 二、公司基本情况 1、公司简介 ■ 2、报告期主要业务或产品简介 公司是国内领先的光电显示材料生产商及智能制造综合服务商。光电显示材料领域,公司拥有中国第一、全球第四的液晶玻璃基板生产能力,且已横向布局了曲面盖板玻璃、彩色滤光片、蓝宝石等其他光电核心材料,显示材料产业集群优势凸显。智能制造领域,公司自主研发的成套玻璃基板生产装备具有较强的技术溢出效应,高端装备业务的客户已外延拓展至众多领域,同时公司积极拓展新能源汽车的生产制造,努力构建 “高端材料-石墨烯基锂离子电池-新能源汽车”产业链闭环。 一、光电显示材料业务体系 1、液晶玻璃基板业务 液晶玻璃基板是液晶显示面板上游的核心原材料,约占整个面板生产成本的15%-20%,制造工艺要求极高。公司基于在液晶玻璃基板成套生产设备领域的突破,率先打破国际垄断,实现了液晶玻璃基板的国产化,是国内唯一一家同时掌握溢流熔融法和浮式法两种玻璃基板生产工艺的企业。目前,公司拥有郑州、石家庄、芜湖、福州四大液晶玻璃基板生产基地,全面覆盖了G5、G6和G8.5代TFT-LCD液晶玻璃基板产品,公司拥有20条液晶玻璃基板产线(含在建及拟建项目),量产产能稳居国内第一、全球第四。 2、其他显示材料业务 为增强显示材料业务的竞争力及盈利能力,公司执行产业链横向延伸策略,自2015年起,先后布局了曲面盖板玻璃、彩色滤光片、蓝宝石等等业务,业务结构得以优化、产业集群效应显现。 盖板玻璃用于保护触控模组和显示屏,公司主要生产高铝盖板玻璃并加工成曲面盖板玻璃;彩色滤光片是液晶显示器彩色化的关键组件,公司主要产品为G5代彩色滤光片;蓝宝石广泛应用于LED衬底材料及光学元件等领域,目前公司的主要产品为2英寸和4英寸的LED衬底产品。 二、智能制造业务体系 1、高端装备及技术服务业务 公司依托强大的自主研发能力,通过产、学、研相结合的创新模式,历经十年,率先突破了国外在生产设备及技术上的全面封锁,成为国内唯一一家具备全套液晶玻璃基板生产工艺及装备制造能力的企业。经过多年发展,公司在智能制造领域积累了丰富的产业化经验,且相关技术具备很强的溢出效应,自2014年起积极推进产业链延伸战略。目前,公司高端装备及技术服务业务主要以定制化、集成化的生产及运维服务模式,主要推广自动化生产系列设备,并开拓了多个产业集团型客户。 2、新能源客车业务 公司从事高端装备制造业近20年,从技术到管理,从资金到人才,都具备强大的溢出能力。2017年,公司通过发行股份及支付现金购买资产的方式收购申龙客车100%股权,该公司深耕新能源客车领域十余年,技术成熟、管理经验丰富、市场销售渠道广、海外拓展能力强。通过本次收购公司正式进军新能源汽车产业,将从技术、管理、市场、资源等多方面与申龙发挥产业协同效应,此举可丰富公司现有产业结构,形成优势互补,及时抢占新能源客车及物流车领域行业先机,为公司未来高速成长创造更多可能性。 3、石墨烯制备及产业化业务 石墨烯具有优异的光学、电学、热学、力学特性,在材料学、能源等方面具有重要的应用前景,被认为是一种革命性的新材料。自2014年起,公司重点推进石墨烯在柔性显示、锂离子电池、散热材料方面的研发及产业化应用。目前,公司石墨烯相关的产业化应用类产品主要涵盖各类石墨烯制备品、石墨烯包覆正极材料及锂离子电池、石墨烯大功率LED系列照明灯、石墨烯智能电采暖等产品。提前布局石墨烯类新材料,是对公司未来长远发展的战略性投入,能够契合未来新材料、新能源汽车的发展方向,有着较大的增长潜力及市场空间。 三、其他业务 1、电子通讯产品业务 为解决我国“缺芯少屏”的产业困局,公司通过整合大量客户资源及光电显示材料销售渠道,努力实现光电显示材料及相关配件的行业整合与协同。与此同时,公司积极拓展液晶显示模组、存储芯片等产品的进出口渠道,努力开拓物联网设备的供销渠道,逐步完善报关、仓储、物流等环节,针对不同客户的个性化需求,为客户提供一体化解决方案。 2、建筑安装业务 作为公司传统业务,建筑安装业务在协助公司生产基地建设、维护等方面发挥了重要作用,有效降低了公司的各项工程建设成本。同时,作为主营业务的补充,随着国内工业化、城镇化的不断发展,建筑安装业务近年来为公司贡献了一定的收入和利润。公司该项业务主要以子公司东旭建设为运营主体,该公司具备建筑工程施工总承包一级和市政公用工程施工总承包一级等资质,主要开展房建、土建、市政设施建设及其他工程总包和专业施工。 3、主要会计数据和财务指标 (1)近三年主要会计数据和财务指标 公司是否需追溯调整或重述以前年度会计数据 √ 是 □ 否 追溯调整或重述原因 同一控制下企业合并 单位:人民币元 ■ (2)分季度主要会计数据 单位:人民币元 ■ 上述财务指标或其加总数是否与公司已披露季度报告、半年度报告相关财务指标存在重大差异 □ 是 √ 否 4、股本及股东情况 (1)普通股股东和表决权恢复的优先股股东数量及前10名股东持股情况表 单位:股 ■ (2)公司优先股股东总数及前10名优先股股东持股情况表 □ 适用 √ 不适用 公司报告期无优先股股东持股情况。 (3)以方框图形式披露公司与实际控制人之间的产权及控制关系 5、公司债券情况 公司是否存在公开发行并在证券交易所上市,且在年度报告批准报出日未到期或到期未能全额兑付的公司债券 是 (1)公司债券基本信息 ■ (2)公司债券最新跟踪评级及评级变化情况 2017年5月24日,联合信用评级有限公司根据公司2016年年报出具跟踪评级报告联合评字【2017】448号,此次评级结果为长期信用等级AA ,评级展望为“稳定”(详见公司2017年5月26日披露于巨潮资讯网的《跟踪评级公告》)。 根据联合信用评级有限公司对跟踪评级的有关要求,在公司公告2017年年报后2个月内对公司2017年公司债券进行一次定期跟踪评级。并在本期债券存续期内根据有关情况进行不定期跟踪评级。 (3)截至报告期末公司近2年的主要会计数据和财务指标 单位:万元 ■ 三、经营情况讨论与分析 1、报告期经营情况简介 公司是否需要遵守特殊行业的披露要求 否 2017年是东旭光电拼搏奋进、锐意进取的一年,公司围绕经营目标,积极开拓创新,扎实推进各项工作,各业务板块得以夯实,光电显示材料、新能源汽车及石墨烯业务布局顺利,形成了良好的产业协同和集群效应。报告期内,公司实现营业收入173.36亿元,较2016年增长127.15%;实现归属于母公司所有者的净利润17.44亿元,较2016年增长33.75%。 2017年,公司各项业务开展情况具体如下: (一)光电显示材料业务体系 1、顺应趋势,高世代玻璃基板产线形成产能 报告期内,液晶显示面板行业维持景气周期,公司下游面板厂商均取得较高的业绩增速,带动公司液晶玻璃基板及其他光电显示材料市场需求旺盛。2017年,公司液晶玻璃基板产品覆盖G5、G6、G8.5代三类产品,全年共计实现销售收入20.65亿元。公司玻璃基板产品已经全面覆盖了大陆及台湾地区主流面板厂商,包括京东方、深超光电、群创光电、龙腾光电、深天马、友达光电等,产业安全性及稳定性不断提升。 近年来,面板与玻璃基板大尺寸、高世代已成为行业趋势,据群智咨询预计,2018年大尺寸面板市场需求快速增长将带动电视面板平均尺寸增长1.7英寸,从而带动需求面积增长7%以上。公司福州8.5代TFT-LCD液晶玻璃基板项目是公司为应对面板大尺寸化发展而布局的重点项目。报告期内,福州旭福G8.5代线第一条、第二条产线后段产线已先后投产,成功配套京东方,开始为公司贡献收入4.32亿。 G8.5代玻璃基板的顺利投放市场,对公司实现中、高世代玻璃基板产品全覆盖、巩固公司行业龙头地位,起到了至关重要的作用。 2、协同布局,成为光电显示核心材料综合供应商 2017年末,公司完成对旭虹光电的收购,将高铝盖板玻璃产线正式纳入公司光电显示产业体系。旭虹光电是国内高铝盖板玻璃研发并率先实现量产的企业之一,所生产的高铝盖板玻璃具有高透光性、高抗冲击性、高耐划伤性、高弯折韧性、超薄性等技术特征。公司以“王者熊猫”玻璃为突破口,通过大力开拓终端用户,拓宽生产工艺带,优化销售品种结构,市场销售屡创新高。2017年,公司通过募集配套资金及自有资金,以旭虹光电为主体投资14.97亿元建设“曲面显示用盖板玻璃生产项目”,该项目是公司顺应OLED柔性显示屏趋势所采取的有力举措。 报告期内,公司第5代TFT-LCD用彩色滤光片生产线项目第一条产线已完成建设,预计2018年达产后将有效提高现有G5液晶玻璃基板产品的附加值。2017年7月,公司以现金收购腾达光学100%股权,该公司主要从事光电显示薄膜器件的研发、生产和销售,主要产品为光学膜片、光电胶带,主要客户为京东方,本次收购增强了与大客户的粘合度。 (二)智能制造业务体系 1、完成并购,申龙客车销售业绩大幅提升 报告期内,公司以发行股份及支付现金购买资产方式收购申龙客车100%的股权,申龙客车成为公司全资子公司。申龙客车成立于2005年,是国内基因优秀的客车生产企业,具备良好的技术基础、市场渠道以及卓越的海外市场拓展能力。2017年,申龙客车共计对外销售7155辆客车,其中新能源客车5779辆,全年实现净利润3.15亿元,实现业绩承诺。在整个新能源客车市场出现下滑的大背景下,申龙新能源客车销量同比大增350%以上,实现逆势大幅度增长,增幅拔得行业头筹,市场占有率超过5%,跻身行业前八。截至目前,公司拟在南宁、绵阳、宿迁三地建设新能源客车及物流车产业基地,新建基地有助于申龙抢占市场、提升产销量。 除此之外,2017年6月,公司出资1亿元认购亿华通非公开定向发行新增股份。亿华通是专业从事氢燃料电池发动机研发及产业化的高新技术企业。公司此次认购一方面是基于对亿华通未来发展及盈利能力的看好,另一方面是为了藉此与亿华通建立战略伙伴关系,加速将亿华通先进氢燃料电池发动机技术导入公司正在布局的新能源汽车项目,加快公司氢燃料电池汽车推出速度,强化公司在新能源汽车市场的行业地位,为公司带来新的利润增长点。 2、持续发力,高端装备业务稳步拓展 玻璃基板高端装备及技术服务、控制系统及专用设备等多为定制化产品,由于涉及核心技术、生产工艺的保密和市场竞争问题,2014年之前,公司主要为集团体系内的TFT-LCD玻璃基板产线及高铝盖板玻璃产线建设提供成套设备的设计、生产、制造、安装及技术服务。随着自有产线建设基本完毕,基于多年来在电子玻璃设备制造领域的丰富经验,公司高端装备业务开始转向体外市场,并在光电产业链上进行纵深拓展。 得益于公司自主研发突破国外封锁,打通电子设备中技术含量最高的前段设备所奠定的坚实基础,在国内工业制造由设备替代人工、满足高效生产的大背景下,公司高端装备及技术服务业务持续发力,并逐步面向国内高端客户供应,而且涉足面板产业装备及其他通用化设备供应。报告期内,公司高端装备及技术服务业务实现营收72.40亿元,并开拓和储备了华星光电、国显光电等一批在智能化应用领域有需求的大型集团客户。 3、初见成效,石墨烯业务择优布局快速推进 报告期内,上海碳源汇谷制备的单层石墨烯及石墨烯基锂离子电池相关产品获得了市场的关注与认可,后续单品及技术升级正在持续推进。2017年4月,公司发布第二代烯王移动电源,其在充电效率、安全性、功能性等方面均得到了提升,并实现了批量供货。除此之外,公司烯王小动力电池已在享骑电单车、大陆鸽电动车等下游企业实现部分应用,动力电池的规格约为36V~48V/10Ah、15分钟充满、可续航35km~40KM、循环寿命超1500次。烯王小动力电池的适用性推广为公司石墨烯基动力电池的产业化应用打开了市场空间。 公司致力于推动石墨烯产业化落地,2017年实现了在LED照明产品及电采暖产品上的双突破。2017年5月,公司取得明朔科技51%股权,该公司以可逆液晶相变型石墨烯复合散热材料为核心技术,专业提供大功率LED照明设备及照明综合解决方案,其产品已在北京、湖州、牡丹江等20余座城市实际运用。12月,公司与日本大仓株式会社签订《销售合同》,收获此类产品首批海外订单。2017年明朔科技实现净利润1,263.73万元。另外,公司以水性石墨烯导电油墨技术为核心,开发出石墨烯电暖器、石墨烯发热地板等产品,并与山西能投及山西建邦集团签署《战略合作协议》,就山西省农村石墨烯电采暖替代散煤燃烧取暖项目展开合作。 (三)其他增值业务体系 1、产业延伸,配套电子通讯产品业务 报告期内,为增加公司产业协同性、盈利性,公司新增电子通讯产品业务,主要为记忆芯片类产品、高端外设及电竞主机类产品、液晶屏幕模组及整机类产品等的进出口购销业务。基于公司原有高端装备及液晶显示材料等业务积累的客户资源及销售渠道,以及公司报告期内,公司通过收购深圳市新盈通科技有限公司,聚集了一批经验丰富、市场开拓能力强的经营团队,逐步完善了采购、生产、仓储物流及配送销售等环节,整体管理效率及风险管控能力得以提升。2017年,公司电子通讯产品业务实现营收21.41亿元。 2、老树新芽,建筑安装业务稳步发展 报告期内,公司通过增资等方式增强了公司在PPP项目领域的市场竞争力,加速完成地下综合管廊、市政基础设施、海绵城市、智慧城市等领域的PPP业务合作。近年来,公司建筑安装业务在协助公司生产基地建设、维护等方面有效降低了公司工程建设成本。同时,作为主营业务的补充,随着国内工业化、城镇化的不断发展,建筑安装业务也为公司贡献了一定的收入和利润。报告期内,公司建筑安装业务实现营业收入18.96亿元。 2、报告期内主营业务是否存在重大变化 □ 是 √ 否 3、占公司主营业务收入或主营业务利润10%以上的产品情况 □ 适用 √ 不适用 4、是否存在需要特别关注的经营季节性或周期性特征 □ 是 √ 否 5、报告期内营业收入、营业成本、归属于上市公司普通股股东的净利润总额或者构成较前一报告期发生重大变化的说明 □ 适用 √ 不适用 6、面临暂停上市和终止上市情况 □ 适用 √ 不适用 7、涉及财务报告的相关事项 (1)与上年度财务报告相比,会计政策、会计估计和核算方法发生变化的情况说明 √ 适用 □ 不适用 (1)会计政策变更 ①因执行新企业会计准则导致的会计政策变更 a. 2017年4月28日,财政部发布了《企业会计准则第42号——持有待售的非流动资产、处置组和终止经营》(财会〔2017〕13号),自2017年5月28日起施行,对于施行日存在的持有待售的非流动资产、处置组和终止经营,要求采用未来适用法处理。 b. 2017年5月10日,财政部发布了《企业会计准则第 16 号——政府补助(2017年修订)》(财会〔2017〕15号),自 2017年6月12日起施行,对2017年1 月1日存在的政府补助采用未来适用法处理,对2017年1月1日至本准则施行日之间新增的政府补助根据本准则进行调整。 c. 2017年12月25日,财政部发布了《关于修订印发一般企业财务报表格式的通知》(财会〔2017〕30号),适用于2017年度及以后期间的财务报表的编制。 本公司执行上述三项会计政策对列报前期财务报表项目及金额的影响如下(单位:元): ■ (2)会计估计变更 本期无会计估计的变更。 (2)报告期内发生重大会计差错更正需追溯重述的情况说明 □ 适用 √ 不适用 公司报告期无重大会计差错更正需追溯重述的情况。 (3)与上年度财务报告相比,合并报表范围发生变化的情况说明 √ 适用 □ 不适用 1、本期非同一控制下企业合并 单位:人民币万元 ■ 2、本期同一控制下企业合并 单位:元 ■ 3、本期新增的重要子公司 2017年4月26日,芜湖东旭光电装备技术有限公司与长沙顺研管理企业(有限合伙)、刘雪花共同设立湖南东旭威盛智能科技有限公司,其注册资本为人民币5,000.00万元,其中芜湖东旭光电装备技术有限公司认缴2,550.00万元,长沙顺研管理企业(有限合伙)认缴1,700.00万元,刘雪花认缴750.00万元,实收资本为5,000.00万元。 2017年4月26日,子公司芜湖东旭光电装备技术有限公司与刘海军、廖筱叶共同设立湖南东旭徳来电子科技有限公司,注册资本为人民币5,000.00万元,其中芜湖东旭光电装备技术有限公司认缴2,550.00万元,刘海军认缴1,700.00万元,廖筱叶认缴750.00万元,实收资本为5,000.00万元。 2017年4月18日,子公司芜湖东旭光电装备技术有限公司与长沙文超管理企业(有限合伙)、宁湧超共同设立芜湖东旭威宇医疗器械科技有限公司,其注册资本为人民币10,000.00万元,其中芜湖东旭光电装备技术有限公司认缴5,100.00万元,长沙文超管理企业(有限合伙)认缴3,400.00万元,宁湧超认缴1,500.00万元,实收资本为10,000.00万元。 2017年9月20日,苏州腾达光学科技有限公司成立全资子公司重庆旭福达光电科技有限公司,注册资本2,000.00万元,实收资本2,000.00万元。 2017年9月22日,郴州弘晟公共交通建设开发有限公司和郴州万利建设投资有限公司共同成立郴州旭鸿交通运输建设有限公司,注册资本7,000.00万元,实收资本3,000.00万元,其中郴州弘晟公共交通建设开发有限公司持有90%股权。 2017年12月5日,上海申龙客车有限公司成立全资子公司张家口申龙新能源汽车销售有限公司,注册资本100.00万元,实收资本0.00万元。 东旭光电科技股份有限公司 董事长:李兆廷 董事会批准报送日期:2018年4月19日 |

电暖器常见故障维修(电暖器修理图解)

冬天,没有暖气的南方家庭大多会考虑用取暖器来御寒取暖,但每年...

碳纤维电暖器怎么调温(碳纤维电暖器手动调温使用说明书)

沧州暖力特电器有限公司了解到碳纤维电暖器是采用高新材料-碳纤...

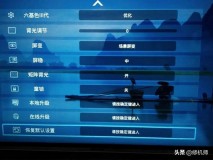

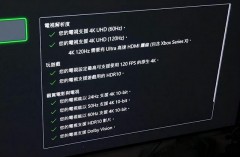

电暖器控制面板设置(电暖器温控模式怎么设置)

十月魔都的天气就像坐过山车,长假七天天气暖如夏天,长假一过,...

浴室电暖器烧了还能维修吗(浴室取暖器电热丝坏了怎么办)

1993年,中国第1台浴室取暖器面世,"浴霸"...

国产电暖器品牌(国产十大电暖器)

沐浴露能够清洁身上的污垢和汗渍,让身体变香变干净,有些还能润...