2020年前的四五年间,集成灶行业迎来爆发式的增长,无论是品牌或是产品创新投入都在逐步的提升,市场活力不断增强,年平均复合增长率达到30%以上。即便是在过去的2020年,受到疫情影响,集成灶行业依然交出了一份靓丽的成绩单。

市场保持稳步增长,消费认知不断提升。

从泛博瑞对2020年1~10月的监测数据来看,在家电整体下滑9.8%的情况下,集成灶逆势增长,销售规模达到107亿元,同比增幅达到5.7%。尤其是线上呈现突飞猛进的状态,保持高增速,销售占比提升至近3成。并且不断有品牌进入,参与至集成灶市场中。

泛博瑞的监测数据显示,双线监测到的品牌为177个,总体增长11个,其中,新增品牌53个,退出品牌42个。可监测到的整体机型达到1296个,相较2019年同期增加391个,其中新增型号683个,退市型号291个,说明,无论是品牌或是产品经营投入都在逐步的提升。

当然,不断有新鲜血液进入市场参与竞争,也使整个集成灶行业的长尾效应越来越明显,头部品牌的集中度在下降。

从全国来看,有超过20个省份的集成灶市场增速为正,其中,海南省、辽宁省、河北省增速位居前三。目前集成灶线下市场的数据主要还是聚焦在全国性连锁卖场,区域地标性卖场,2020年1~10月份,线下主销TOP5省份是江苏、北京、浙江、安徽、河北;增长最快的TOP5省份是海南、辽宁、河北、河南、安徽。主销TOP5城市为南京、北京、贵阳、重庆、兰州;增长最快的TOP5城市是赤峰、保定、郑州、金华、邵阳。当然,集成灶的主力市场还是集中在湖南、湖北、重庆、四川等区域。

虽然当下整个集成灶行业主要还是在三四级市场,占比达89%,但各品牌都在纷纷向一二级市场拓展,自2019年以来,对于一二级市场的KA包括地标店投入也已经产生效果,二级市场的总体增速接近50%。

尽管集成灶线下销售依然以建材家居渠道为主,但随着越来越多的品牌开始进入家电零售终端,特别是进入家电连锁、区域零售卖场的地标店,推动了集成灶行业与传统家电零售的融合,以及品牌形象的不断提升。因而线下集成灶保持着高端化发展态势。

从泛博瑞的监测数据来看,2020年,均价1万 以上的零售量市场占比在上升,整体市场占比已接近30%。不过,行业不应站在线上、线下两者分化的角度去讲集成灶市场,而是不同人群对消费的选择,比如,线下承载着更多高端消费的需求,而线上则承担着更多性价比产品的用户选择。

从消费端来看,用户对集成灶关注度不断提升,产品认知度达8成以上。从过去几年的百度关注指数来看,2015年开始基本就是倍增的倾向,在2020年的受关注度进一步得到快速提升,2020年1~9月,如“集成灶比抽油烟机好吗”的关键词检索量同比上升962.3%。

同时,从对集成灶相关搜索中可以看到,集中在对集成灶品类及品牌的反复对比方面的需求量较高。整体集成化/套系化的厨电用户需求持续增长,达到同比增长13%,体现出用户对集成化/套系类厨房解决方案的消费已经成大势。有消费者调研显示,消费者对集成灶的认知提升到近80%,再次装修用户考虑使用集成灶的比例达到67%,只有4%的用户选择坚决不会考虑集成灶,这也是行业多年推广的成果。

以差异化策略拓展细分市场,产品性能呈现结构性升级。

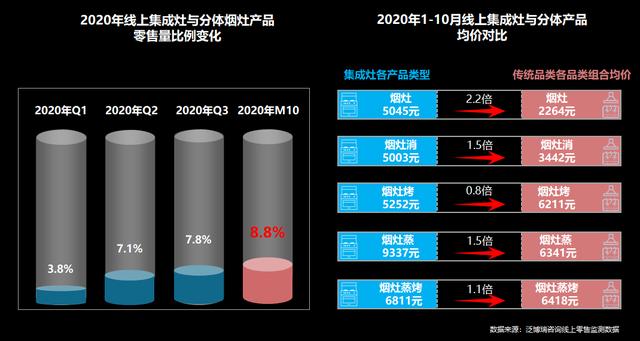

集成灶最明显的特点就是功能的集成,行业最大的优势也是对产品结构的改变。但谈及集成灶行业,一定绕不开集成灶产品与传统烟灶产品的关系问题。从线上的数据来看,集成灶整体销量与分体式烟灶的销售占比已经达到8.8%,也就说每卖100台的烟灶产品,就会卖9台左右的集成灶。

如果对集成灶的各功能产品价格与分体式相应产品相对合计均价相对比,会发现有不同的差异。比如,烟灶蒸烤集成灶的均价为6811元,分体式烟灶加蒸烤一体机均价为6418元,蒸烤集成灶是分体式均价的1.1倍。烟灶款集成灶的均价高达5045元,是分体式烟灶产品均价2264元的2.2倍。可以看出,整个集成灶行业实际上是通过差异化的价格策略去不断的拓展市场,主要方向就是烟灶蒸烤集成灶。

所以,可以看到,在2020年线上与线下集成灶行业增长最明显的趋势就是蒸烤一体集成灶的快速提升。从2020年1~10月份的数据来看,线上蒸烤一体集成灶占比从2019年的9.7%提升至22.5%,线下从4.39%提升至11.4%。

当然,整体集成灶市场还是以烟灶消组合为主力机型的市场,但企业在投入方向上都在向着烟灶蒸烤一体机方向集中,涉足此类型产品的品牌从2019年的46个增长到86个,线下烟灶蒸烤一体机的品牌数量也从11个发展到32个,整个行业的产品升级方向相对一致。但同时,也使整个细分的市场变得更加激烈。比如,2019年线下蒸烤一体机单一品牌的占比可以达到83%,但在2020年时,则变成5个品牌分割近60%的市场份额。因此,整个行业已经进入细分市场竞争阶段。

具体从线上烟灶、烟灶消、烟灶烤、烟灶蒸、烟灶蒸烤一体机产品的不同功能分价格段数据来看,烟灶蒸烤一体机及烟灶蒸的占比,无论是线上或是线下,整体价格段销售量的占比越来越高。而这些新品类,价格一直在向下探,不断去抢占传统的烟灶消功能集成灶市场的份额。

比如,在线上市场,5000~7000元价格段,烟灶蒸烤一体机的市场份额占到37.6%,线下也是如此,虽然没有线上那么明显,但趋势与线上基本相同。

实质上,当越来越多品牌参与至集成灶市场后,不论是专业集成灶,或是从其他跨界行业至集成灶市场,一定会沿着厨电包括分体式烟灶产品的升级趋势去推动集成灶产品指标性能的提升。从数据上来看,大火力、大风量的性能指标占比也在不断提升。

一直以来,大家都认为集成灶是家电行业中的一块沃土。行业都知道,中国的厨电行业有一个非常明显的特点,就是产品不断升级,价格稳步提升,产业链相关企业都有钱可赚,推动了整个行业的良性发展。可以看出,集成灶也在向这一方向去发展,在高价格段的市场有越来越多的品牌去参与,线上1万元以上市场,参与品牌达到55个,线下参与品牌也30个,行业参与者在共同推动行业的良性发展。

厨电品牌进入,集成灶企业上市热潮引领,推动行业进入发展快车道。

回顾整体集成灶行业,过去的十几年间,经历了四大发展阶段。

第一阶段:2003年至2006年,市场的主要特征为,与传统烟灶的款式差异及技术差异,油烟下排的特性,使其烟道壁下方打孔不符合规定,很多地方的相关部门不允许安装,直到2006年出台相关规定,才使集成灶“下部进风口”合规。在此阶段,集成灶并不被行业所看好与关注。

第二阶段:2006年~2013年,随着产品的不断改进,产品整体性能有明显的提升,老用户转化产生的销售占比极高,口碑效应逐步形成。此阶段,美大于2007年获得国家火炬计划项目,2012年在A股上市。2010年时,开始有品牌签约明星为品牌代言人,2013年在央视频道投放广告等,使集成灶开始受到行业的关注。

第三阶段:2013年至2017年,专业集成灶品牌开始注重内功的提升,一方面是渠道扩充、下沉,另一方面则是产品贴合厨电消费趋势的升级。比如,2013年及2014年开始,整体厨电行业嵌入式烤箱、嵌入式蒸箱、洗碗机开始大火,集成灶行业也借嵌入式厨电大火的东风,集成蒸、烤功能,与厨电行业的结构走势保持高度一致。

第四阶段:2017年至今,家电头部品牌,跨行业品牌跟进,产品价格向两端延展。2017年以后,美的、帅康、老板、方太、名气、万和等品牌都先后进入集成灶市场,可以说,传统的厨电品牌除西门子以外,几乎都涉足了集成灶产品,对整个集成灶的销量扩充起到推波助澜的作用。由于集成灶整体的价格相对较高,主流厨电品牌进入之后,有的在主攻低端市场,有的则做高端市场,使整体价格受众面拉宽,覆盖至更多的用户群体,对整个行业的发展起到积极的作用。

而2020年,集成灶行业最大的热点就是新增两家上市公司,再加上2012年上市的美大在内,在整体家电这样一个很细分,且体量仅有100多亿的市场上,就有三家上市公司。将这三家企业与三家厨电上市公司的数据对比,可以看到,在2020年1~3季度,除最大的一家厨电上市公司实现微增长之外,其余两家均为负增长,而三家集成灶上市公司都实现了不同幅度的同比增长。同时整体集成灶行业的毛利水平,与传统厨电相比,也处于中上游的水平,这也是吸引着越来越多企业进入集成灶市场的重要原因。

整个集成灶行业,产能与销售过去是相对处于供不应求的状态。从火星人、帅丰、亿田三家上市公司的招股说明书及年度财报上所发布的公开数据来看,至2019年,火星人的产能为16.5万台,产量为19.4万台;帅丰的产能为16万台,产量为15.7万台;亿田的产能为17.5万台,产量为13.7万台。三家上市企业的产能利用率最低的也达到78%,最高为117%,所以这两年集成灶企业融资上市很多就是为了扩充产能,以应对未来市场需求的持续增长。

渠道扁平化,以销定产模式形成行业特有竞争力,零售及工程市场均大有可为。

整个集成灶行业的经营模式相对来独特,虽然也分线上线下两个渠道,但是从整个模式来讲,绝大多数是以经销为主的模式。线下的经销模式比例已经达到的89%,直营占比在10%左右。2020年最明显的变化就是线上的经销模式比重在提升,除了集成灶行业,包括家电行业都在探索怎么去实现线上流量利用效率的最大化,越来越多的企业允许或者去调整,让线下的经销商到线上开店,或者是通过官方旗舰店去为线下专卖店引流,占比有明显的提升。

同时可以看到集成灶行业发展到现在,步调相对一致,未来发展潜力较大。比如,规模最大的一家集成灶品牌零售终端网点也就是3200家,与传统厨电企业相当或者说略低一些,其他品牌基本上只有1500家左右的零售终端。全国有约2000多个市县,集成灶对市县市场还没有全部覆盖到,所以,可以推动的空间还很大。

比如,2020年疫情之下很多家电品牌通过直播销售,特定情况下的生活方式助推了直播销售方式的火爆,这也对线下实体渠道造成了一定的冲击。因此,在2020年7月份,家电行业探讨最多的话题就是渠道变了,都在讲渠道的扁平化。

而对于集成灶行业来讲,本身就是扁平化渠道结构,大多都是一级经销,平均每个经销商有1.96个店,而且优先选择本地人操盘,属于高毛利经营,经销商到用户毛利空间40%-60%。所以,集成灶品牌企业直接到县级零售商,下一步就到用户。再加之行业主要是以销定产为主,通过自建厂房自主生产,大部分企业自行购置生产设备并招募员工对主要产品进行生产加工,核心生产工序掌握在企业自己手中。从1~3季度的营收数据来看,厨电品类三家上市公司基本上是负增长的状态,而集成灶行业的以销定产模式,使整体市场一旦向好之后,调整就非常迅速。

同时,有行业政策不断加持,企业纷纷在工程市场前行探索。比如,美大2019年签署了10多个精装工程合同,主要分布在河北邯郸、海南白沙县、江苏、山东、浙江、安徽等地,并已开始分期进行实施和安装。2020年上半年,仅美大集成灶就在工程渠道同比增长300%以上,占比约1%。

但,客观来讲,集成灶在工程市场的占比还非常小,很多的地产商,包括一些对接人员还是不太认可集成灶。因此,头部品牌都极为重视在工程市场的扩张,并且已经有政策的支持,尤其是几家上市公司,仅2020年上半年在工程市场已经实现了300%的增长。

所以,除零售市场,行业政策的推动也让集成灶在工程市场有极大的发展空间。可以看到,过去很多年,一直都有相应的集成灶的支持政策出台。特别是浙江省是集成灶的发源地,在推动整个集成灶与建筑行业结合方面,相对更为积极。比如,2019年,浙江省住房和城乡建设厅印发了关于批准《住宅厨房集成灶安装详图》为浙江省建筑标准设计图集的通知,于2019年10月1日起正式实施。该文件显示新的房屋建筑将为集成灶预留烟孔。

整体来看,2021年,集成灶市场依旧向好,将实现近180亿的销售规模,同比增长近6%,零售量达到210万台,同比增长2.3%。而且是线上线下均将实现增长。

因此,构建良性竞争环境,产业、行业良性的协同发展,让集成灶行业依然大有可为。

,