导读:从一家默默无闻的小厂,到登上中国空调销量第一的宝座,格力电器(000651.SZ)只花了五年的时间。上市之后,格力的市值从最初的37.5亿元,一度飙升到巅峰时2020年1月的4200亿,涨幅超百倍。但从去年12月至今,不到一年的时间,格力的市值已经接近腰斩,“空调一哥”是如何从云端跌落的?

作者:吴楠

“格力的月线终于翻红了,太不容易了!”面对11月17日早盘高开的格力电器(000651.SZ),持有格力股票近五年的股东刘明感叹道。

从刘明的话语中,能够感知到格力的走势似乎很艰难。从月线看,此前格力已经连续跌了7个月的时间,但这个“翻红”能不能维持到月底,刘明心里也没有底。

从去年12月最高66.79元/股(前复权),到今年11月17日收盘价36.33元,格力的跌幅高达45%。随着格力股价不断下探,刘明过往账户上丰厚的浮盈如今已经基本消失殆尽。

“说不失望肯定不可能的,现在也挺无奈。”刘明向财熵讲述了自己持有格力近5年的心路历程,“拿着格力这几年其实挺煎熬的,除了要忍受格力‘过山车’的走势之外,还要忍受外界对格力的嘲讽和质疑。”但即便如此,他依旧选择坚守。

“市场对于格力的否定有失偏颇,其实它还是比很多A股上市公司优秀,但格力也确实遇到了困难”。话语中,财熵能感觉到刘明在坚守的同时,也有些迷茫。

初识格力刘明自称是一位“价值投资者”。经历过2015年的“折戟沉沙”之后,刘明开始潜心研究价值投资的思路和方法,秉持股神巴菲特“如果你不打算持有一只股票10年,那就不要考虑拥有它10分钟”的宗旨,刘明开始在A股市场寻找价值标的。格力,就是在这个时候走入其视野的。

2016年的格力,正处于风口浪尖。当年11月17日,就在格力宣布终止收购银隆、公司股票正式复牌之后,“野蛮人”姚振华通过其控股的前海人寿,在短短10天内斥资47亿“奇袭”格力,一跃成为格力的第三大股东。

正是因为被姚老板举牌之后的价值发现,刘明在2017年3月开始建仓格力。之后他又深度研究了格力的基本面,在这过程中被格力深深吸引。

格力电器成立于1991年,前身为冠雄塑胶厂和海利空调器厂,最初公司只有一条年产量不到2万台的窗式空调生产线。但在短短 5年之后,格力空调的产销量跃居全国第一,同期公司在深交所登陆上市。2005年,格力成功登顶全球空调销量冠军的宝座。

从一家默默无闻的小厂,一跃成为空调行业的领军者,格力离不开朱江洪和董明珠这两位灵魂人物。

朱江洪是技术出身,对产品质量要求极为严格,其接手格力后狠抓技术,让格力拥有了与日本、美国等发达国家抗衡的核心科技。

与“技术派”朱江洪不同,36岁才转行做销售的董明珠,靠着“拼命三娘”的工作精神以及惊人的销售天赋,在格力缔造了一个个销售奇迹:第一年就卖出了300万的货,紧接着又啃下了安徽、南京等多个“硬骨头”,1993年创下创纪录的5000万销售额。

1994年董明珠调任经营部部长之位,在公司内部展现出更加强悍的工作作风,对同事、客户、亲戚都毫不留情面。一位被董明珠“怼过”的客户曾破口大骂:你董明珠走过的地方,真是寸草不生。这句话,也成了日后竞争对手评价董明珠的常用语之一。

朱江洪“主技术”,董明珠“主销售”,二者内外配合,让格力空调的销售如火箭般蹿升,在1996年成功挤下“春兰”(春兰股份,600854.SH)登顶中国市场销量第一的宝座。

同年格力上市,上市当天收盘市值为37.5亿元,24年后的2020年1月,这一数字飙升到4200亿。未计分红,格力光市值涨幅就超过百倍。

虽然朱江洪早已在2012年退休,但如今的格力,既继承了他“少说空话、多干实事”的工匠精神,又承袭了董明珠“雷厉风行”的高调作风,以至于外界对格力的评价时常是两极分化。

但对于刘明来说,这些不是他需要考虑的因素。彼时的格力作为空调行业无可争议的龙头,其超强的盈利能力、慷慨的分红以及偏低的估值,均显示公司具有较好的投资价值。

从股价走势上看,2017年的格力确实没令股东们失望。当年公司股价一路上行,累计涨幅高达77%,使得在底部“抄底”并一路加仓的刘明获利颇丰。

然而好景不长,2018年,在宏观环境的冲击下,格力经历了一个漫长的凛冬。

危机“预演”2018年,整个资本市场都笼罩在“贸易战”、“去杠杆”的阴影之下。从外部环境看,格力在2018年的下跌属于“覆巢之下焉有完卵”;但是从内部因素看,2018年格力所面临的种种挑战,以及在危机面前做出的选择,可能更像是一场危机的“预演”。

2018年4月25日晚,格力发布了2017年年报。财报显示,2017年公司营业收入1482亿元,较上年增长了36.92%;净利润224亿元,较上年增长44.87%,双双创出历史新高。与此同时,利润分配方案却写着:不派发现金红利。

公告一出,令人大跌眼镜,因为这是公司自2006年来首次不进行分红。要知道,过去格力可是A股的“高分红”代表,最近5年,公司的平均股息率高达5%左右,这也是近些年来格力备受投资者青睐的重要原因。

另外考虑到2018年是格力董事会换届时间,市场普遍预期董明珠及格力会拿出更大的诚意来进行分红,但结果却令人失望。

次日开盘,格力股价一度被砸跌停,收盘跌近9%,当日市值蒸发近300亿。

关于此次不分红的原因,格力在年报中提到,是要“留存资金用于产能扩充,及多元化拓展”,其中就包括集成电路。在后来的股东大会上,董明珠也回应“格力要进军芯片市场,要加大智能芯片的投入”,甚至还在央视上豪言“哪怕花500亿也要把芯片做成”。

董明珠并非“一时兴起”。其实早在2015年,格力就已经开始着手研发芯片了,只不过那时候比较低调。此次突然高调宣称要加大芯片研发投入,主要还是被2018年4月份的“中兴通讯(000063.SZ)芯片断供事件”刺激到了。有了“被卡脖子”的前车之鉴,董明珠只好决定“牺牲”股民的短暂利益。

事实上,董明珠也是被“牺牲”的人。格力2017年年报显示,董明珠持有4448.85万股股票,如果按照往年正常股息率计算,她可以有1亿元左右的分红。但投资者对董明珠的“大公无私”并不买账,反而拿2016年她在股东大会上说的“5年不给你分红,你能拿我怎么样”这句话反复调侃。

格力不分红带来的落差,加上宏观环境的冲击,导致公司当年股价最大跌幅近40%,市值蒸发1400亿。

2018年的内忧外患,或许也给格力后面的变革埋下了伏笔。

混改变局2019年4月1日,由珠海国资委管控的格力集团宣布,将转让其手中15%的格力电器股份,此次转让将直接导致格力电器第一大股东易主。

这场超400亿元规模的国企混改,引来多方势力的关注。在一个多月后召开的意向投资者见面会上,包括百度(09888.HK)、淡马锡、博裕资本、高瓴资本、厚朴投资等知名机构在内的25家候选人,均明确表示愿意当“接盘侠”。

在长达5个多月的角逐后,2019年10月28日,格力宣布,确定由高瓴资本控制的珠海明骏为最终受让方。但此次混改并非尾声,棋至当下,高瓴资本与以董明珠为首的格力电器管理层,谁将掌控格力的话语权,也成了投资者最为关注的问题。

直到2019年12月3日格力宣布混改完成,这个问题的答案也随之揭晓:高瓴资本选择“退位让权”,由格力电器管理层掌握公司经营的话语权,公司无实际控制人。

高瓴资本最终花了416.6亿与格力实现“联姻”,却没有获得一个董事会席位,还额外给出了两项承诺:尽力促使上市公司每年净利润分红比例不低于50%,助力格力实现渠道变革。

高瓴资本在打什么算盘外界不清楚,但这对于当时正与其他空调对手激战正酣的格力来说,无疑是增添了一大砝码。

高瓴资本入主,让市场对格力的未来充满期待。尽管2019年格力业绩表现平平,但公司全年股价涨幅高达112%,也就是说,当年股价的涨幅完全是靠估值上升推动。

格力在2019年的“重焕生机”,令刘明庆幸自己在2018年格力低谷期的坚持。而高瓴资本的进入也给刘明建立了莫大的“信仰”。在之后格力股价的多次震荡中,这个信仰,无形中一直稳固着刘明动摇的内心,只不过理由从“高瓴入主”到“连高瓴都被套了”。当然,这是后话。

在高瓴资本还未来得及实现自己的承诺时,一场突如其来的疫情,让格力的问题暴露无遗。

2018年格力加强芯片投入时或许是打着“未雨绸缪”的算盘,但是当危机真正来临时,格力却发现自己根本“无力抵抗”。

渠道危机线上薄弱、出口乏力、业务单一,是格力饱受诟病的三大“硬伤”。而2020年全球爆发的新冠疫情,似乎给这三大硬伤加上了“杠杆”。

渠道方面,过去格力主要通过多级经销商代理和线下专卖店进行销售,并且引入经销商持股(即河北京海担保投资有限公司),实现与经销商利益的高度捆绑。这样的销售体系,让格力在线下渠道占据了明显优势,空调市占率一度高达40%。

然而新冠疫情打破了传统的商业生态,当美的(000333.SZ)和海尔(600690.SH)等友商在线上“大展拳脚”时,格力才意识到,自己在线上这一渠道有多么“匮乏”。

2020年一季度,格力营收为209.09亿,同比下降49.01%,同期美的、海尔的营收分别下降22.27%、11.09%。这可以看出,格力的“抗压能力”显然要弱于两大友商。

面对线上渠道缺失导致的盈利下滑,董明珠痛定思痛,开始大力推进渠道变革。但从格力的变革方式来看,其核心是以线上的“格力董明珠店”作为渠道入口,再由基层的代理商和专卖店担任引流和发货角色,这样的渠道变革,本质上其实没有太大区别,只是将之前的省代层级转化为物流、售后。

尽管董明珠直播打的是“为经销商探路”的旗号,但在不少经销商看来,格力转型线上难免会触及到自身的利益。

2020年6月19日晚,由众多经销商持股的河北京海担保投资有限公司,宣布将减持格力0.71%的股份,借此表达他们对格力的“不满”。对此,董明珠曾回应称,直播带货不会挤压经销商利润,不会抛弃经销商。在公司与经销商利益深度捆绑的情况下,如何权衡二者之间的利益,需要大智慧。

另外,格力的渠道变革成果也需要时间去检验。

在渠道变革一年多之后的2021年三季度,我们可以看到,成果并不理想。格力第三季度营收为475.38亿,同比下降16.5%;净利润为61.88亿,同比下降15.66%。也就是说,在疫情逐渐消退,且开始发力线上渠道的情况下,格力的收入规模甚至不及去年同期。

在三季报业绩调研交流会上,格力解释了业绩变动的原因:内部因素是去年三季度因年初疫情影响需求累积导致基数偏高,以及公司推动渠道改革带来阵痛;外部因素则是原材料成本上涨、天气、房地产调控趋严等。但在外界看来,格力业绩不及预期,还有业务单一及出口乏力的原因。

多路溃败除了线上渠道,在海外市场的扩展方面,格力也明显落后于美的、海尔。

过去二十多年,海尔一直在深耕海外市场,商业版图遍布全球160多个国家和地区。得益于早期的“品牌出海”和并购战略,海尔连续12年成为全球大型家电品牌市占率第一名。

美的作为后来者,凭借着“代工出海”的方式,也在海外市场占得一席之地,其海外营收甚至从2017年开始就超越海尔,稳居国内“出海”家电企业第一名。

海尔、美的海外布局的优势,在2020年得到了进一步体现——全球爆发的疫情带来了产能转移,令这些企业充分受益。2020年美的通过海外市场实现营收1210.81亿,占总收入比重高达42.60%,海尔实现海外营收1013.52亿,占比48.33%。而格力同期的海外收入仅有200.21亿,占总收入比重为11.90%。

或许有人会以为格力对“出海”一事不感兴趣,但是事实上,格力的“出海”之路甚至比海尔还要早一年。

早在1998年,格力品牌就在巴西各大超市登场。然而二十余年时间过去,格力的海外市场收入仅占公司营收1/10左右,海外市场份额也被海尔、美的远远甩在身后。原因一方面源于2013年格力除湿机因质量问题被美国合作伙伴Soleus起诉,对格力的品牌声誉造成了一定的影响;另一方面则是源于格力的“高傲”。在国际市场尤其是发达地区,外来家电品牌想要打进市场并不容易,而格力拒绝跟美的一样采用“贴牌代工”的方式,又缺乏海尔的战略性部署,以至于多年过去,国际化进程一直停滞不前。

尽管格力空调在今年前三季度内销依旧排名第一,占比36.4%,美的同期空调品牌内销占比为33.1%,但结合海外市场,美的的市场份额已超过格力。

根据产业在线数据显示,2021年1-9月,美的空调总销量占比高达34.9%,格力同期仅为28%。可以说,格力的“空调一哥”之位已经易主。

与线上渠道、海外布局一样“不争气”的,还有格力的多元化布局。

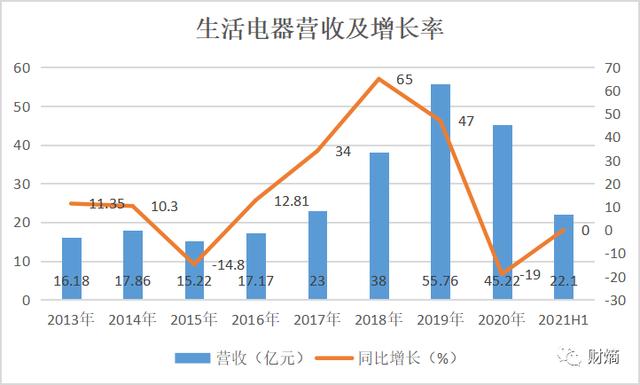

生活电器方面,早在2004年,格力电器就收购了格力集团的小家电业务,但却因为长年“专注空调”而忽视了小家电的发展。直到2013年,格力才开始发力已经附上了“大松”(TOSOT)商标的小家电品牌。

2018年,格力收购晶弘冰箱之后,其生活电器业务营收一度激增,2017-2019年,分别实现了33.95%、64.9%、46.96%的增长,但近两年增速又开始放缓,似乎遇到瓶颈。从格力2021年中报看,生活电器业务占公司总营收仅有2.43%。

格力的智能装备始于2012 年,但2020年的年报显示,智能装备的收入为7.91亿,占公司总营收仅为0.47%。

新能源方面,在经历了2016年的失败后,直到今年重新收购银隆,格力才正式开启新能源造车的征途。但银隆目前还是亏损状态。

至于手机业务,在2015年第一代手机问世时,董明珠喊出要在3年内超过小米(01810.HK),如今已悄无声息。有数据统计,格力今年11月5日最新推出的大松TOSOT G7,销量虽然有所进步,4天总销量达到2159台,但与小米同价位的 CiVi手机首销5分钟达7万台的销量相比,可谓云泥之别。

回想起2013年董明珠与雷军的“10亿赌约”(5年后小米与格力营收孰高孰低),格力在最后一年(2018年)以总营收1981.2亿元击败小米的1749亿元。然而从2019年开始,小米的营收就开始超过格力,如今其市值已是格力的两倍之多。

如今的格力,已经意识到自己的缺陷,并且全力以赴推进变革。但并非所有的投资者,都会同刘明一样,留在原地等待格力的蜕变。

资本弃儿随着格力空调的市场份额被美的逐步赶超,在资本市场,格力的股价也被美的远远甩在身后。2020年,格力股价累计下跌5.55%,而美的同期上涨69%。

而今年在内因和外因(房地产调控等)的影响下,格力的股价走势更是极端。截至10月底,格力已经连续下跌7个月。很明显,格力正在被资本市场抛弃。

过去一年,外资通过深股通减持格力5.36亿股,持总股本比例从最高20.41%(2020年12月1日)降至最新的11.68%(11月16日)。值得一提的是,在2021年三季度,中央汇金公司与格力集团双双减持格力股票,其中中央汇金抛售了4443万股。此次抛售格力的仓位超过了50%,是中央汇金自2015年“救市”后的首次减持。而格力集团减持了1745万股,是继混改“大幅减持”之后的首次变动。

与主力资本抛弃格力相反,众多散户却在不断“抄底”格力。2019年三季度,格力的股东户数仅为33.35万,两年之后,这一数据攀升到了88.8万。这里面也包含了诸多像刘明一样坚守的投资者。

在被问及坚守的原因时,刘明如此回复财熵:“除了低估值、高分红和高瓴资本外,对于外界诟病的薄弱环节,格力有在努力改变,而且从每年几十亿的研发投入看,格力还是一个干实事的企业。”

但刘明同时也表达了自己对房地产调控和格力未来接班人的担忧:“房地产调控持续高压;管理层方面,随着执行总裁王辉、董秘望靖东的离职,格力现在管理层是有点断层的,而且董明珠在格力身上的烙印也太深了。”

至于近期火上热搜的董明珠秘书孟羽童,是否有可能成为下一个接班人,刘明似乎不以为然。他认为外界误解了董明珠的话,“董总说把她培养成下一个董明珠,不是接班人,这有很大的区别,而且我觉得更多的是激励的意思。”

高瓴资本创始人张磊,在其所著的《价值》中提及格力时写道,“我们后面还有更长的路要走,包括发挥长期资本的优势、利用全球研究以及帮助实体经济转型升级的经验,帮助格力电器引入更多的战略资源,进一步改善公司治理,实现战略发展的重新定位、核心技术的突破以及国际化、多元化发展等。以数字化转型为标志的产业变革,逐步实现产业的华丽升级”。

但混改后的两年中,高瓴似乎没有太多的动作。如今高瓴已经被套10%左右(分红后目前成本为40.97元),面对格力这块难啃的骨头,高瓴该怎么办?

,