元气森林2018年推出气泡水产品,开启风味气泡水行业0糖0卡健康化浪潮,近两年可口可乐、百事可乐、农夫山泉等大厂商入局,推动行业进入快速扩容阶段。新式风味气泡水定位横跨包装水及碳酸饮料两大子行业,凭借健康化定位和在风味-触感间的良好平衡,成为近年快速增长的饮品品类。

摘要

国内风味气泡水崛起,成为健康化、弱风味、重触感的新式饮品代表。当前国内的气泡水正由高端消费转为日常消费,元气森林等新式气泡水品牌不再复刻国外气泡水塑造的欧洲贵族形象,而是充分发挥实用性,迎合新一代消费群体对于健康、0糖、0卡的关注,以多口味、无负担、弱风味、重触感的定位填补起高糖分重口感的碳酸饮料与瓶装水之间的空白,成为横跨包装水及碳酸饮料、模糊二者边界的新式饮品代表之一。

定位横跨包装水及碳酸饮料,2025年销售规模有望超过300亿元。我们预计行业2021年销售额将达135亿元左右,对应2018-21年复合增速56%;由于定位横跨包装水及碳酸饮料两大子行业,我们预计气泡水有望凭借健康化定位和优质产品力不断转化消费群体,其功能性拓展也有望进一步打开行业空间,我们预计2025年销售额有望达338亿元,对应2021-2025年复合增速26%。目前元气森林领跑优势显著,随各大厂商纷纷入场,行业竞争较激烈:喜茶气泡水、百事旗下已有海外市场推新经验的Bubly均为有力竞争者,此外KellyOne生气啵啵、可口可乐AH!HA!以及农夫山泉苏打气泡水产品同样具有相当机会。

产品、品牌、渠道合力塑造气泡水大单品。气泡水大单品塑造同样需要产品、品牌、渠道三维度综合实力构建:(1)产品打造上,无糖化已成主流共识,白桃口味表现突出,但在风味、工艺及可选配料方面仍有探索空间;(2)品牌建设方面,气泡水作为高频消费软饮品类,产品定位清晰下空中投放和新媒介运营均需兼顾;(3)渠道网络方面,现代渠道和以线上渠道为代表的DTC(Direct To Customer,直面消费者)渠道重要性逐渐提升,而气泡水独特的解腻和调制功用使得餐饮渠道同样值得重视。此外,元气森林成功打造大单品的经验表明下线市场价格接受度有所提升,定价较高的优质产品在价值点阐述明晰前提下同样具备下沉机会。

风险

原材料价格大幅波动,行业竞争加剧,需求疲弱,新冠疫情反复。

正文

气泡水:健康化、弱风味、重触感的饮料子品类

什么是气泡水?

从产品工艺角度,气泡水可分为天然气泡水和人工气泡水。气泡水产品历史悠久,数百年发展过程中形成了诸多特点不同的细分品类,从产品工艺上,主要可以分为天然气泡水和人工气泡水两大类,并继续衍生出诸多子类:

·天然气泡水:指天然含有CO2气体,并富含钾、钠、钙、镁等天然矿物质及微量元素的矿泉水。水中CO2由岩浆中气体通过断层涌向地表,与泉水融合而形成。

·人工气泡水:指人工注入CO2的矿泉水或纯净水。人工气泡水诞生于18世纪,由英国科学家约瑟夫?普利斯特受到起泡酒的灵感触发而制得。人工气泡水又可分为气泡矿泉水、赛尔兹气泡水和苏打气泡水:

· 气泡矿泉水:指人工注入CO2的天然矿泉水。虽非天然含气,但由于水源仍为富含多种矿物元素的矿泉水,故仍被认为是一种高端包装水饮品。

· 赛尔兹气泡水(Seltzer):指人工注入CO2的纯净水,由于不含矿物质且成分较干净,口感也较其他人工气泡水更加清爽。常见的赛尔兹气泡水通常会加入糖/甜味剂/果汁提取物等调味剂,凭借碳酸口感与多重风味成为广受欢迎的近水饮品。

· 苏打气泡水:苏打水即碳酸氢钠(小苏打)水溶液,可分有气和无气两种;有气苏打水又称苏打气泡水,气体主要通过碳酸氢钠溶于水形成。钠盐中和了气泡水原本的酸性使其带有淡盐碱味,同时可一定程度中和胃酸,对牙齿和肠胃的影响更小,但钠离子存在也会增加人体钠摄入,高血压人群不适宜过量。

图表:气泡水概念辨析

资料来源:Grandviewresearch,中金公司研究部

从消费场景分析,风味/无风味的分类更为清晰:气泡水产品工艺划分考究,但从消费端观察,是否具有风味是区隔气泡水市场更为明晰的指标,两类气泡水于产品定位及市场发展方面均呈现差异:

·海外市场两类气泡水产品双线发展:无风味气泡水走向高端化,风味气泡水打开大众市场。

·国内风味气泡水崛起,成为健康化、弱风味、重触感的新式饮品代表。早期进入国内的气泡水主要为Perrier等高端产品,销售渠道也多集中于高消费场景,大众消费者渗透率较低。而如今国内的气泡水正由高端消费转为日常消费,元气森林等新式气泡水品牌不再复刻国外气泡水塑造的欧洲贵族形象,而是充分发挥实用性,迎合新一代消费群体对于健康、0糖、0卡的关注,以多口味、无负担、弱风味、重触感的定位填补起高糖分重口感的碳酸饮料与瓶装水之间的空白,成为模糊二者边界的新式饮品代表之一。

图表:海内外气泡水主要梳理

资料来源:京东,亚马逊,中金公司研究部

饮料行业坐标定位:健康化、弱风味、重触感的新式饮品引领风尚

气泡水弱风味、重触感,产品定位清晰。不考虑包装设计维度下,饮料行业可通过“风味-触感”两维坐标进行划分:1)风味维度各类产品口味各异,甜度不同,为消费者呈现多样化选择;2)触感维度为含气饮料拓展,相较不含气饮品增添了更丰富的品鉴层次。气泡水产品相对甜度较低,并由适宜充气量带来绵密口感,获得消费者青睐。

饮料行业增速趋缓下,气泡水引领新风尚。根据Euromonitor数据,中国、日本、美国软饮料行业近三年复合增速分别为3.0%、-3.9%、-2.7%,剔除疫情影响后仍呈现增速显著放缓态势。气泡水凭借其0糖、0卡的健康化定位和在风味-触感间的良好平衡,成为近年快速增长的新式饮品品类,引领饮料消费风尚。

图表:气泡水风味-触感良好平衡,引领饮料消费风尚

资料来源:Euromonitor,中金公司研究部

中国气泡水市场:快速崛起,空间广阔

气泡水市场兴起, 2025年销售规模有望扩容2.5倍

元气森林2018年推出气泡水产品,开启风味气泡水行业0糖0卡健康化浪潮,近两年可口可乐、百事可乐、农夫山泉等各大厂商入局,推动行业进入快速扩容阶段。我们预计行业2021年销售额将达135亿元左右,对应2018-21年复合增速56%;由于定位横跨包装水及碳酸饮料两大子行业,我们预计气泡水有望凭借健康化定位和优质产品力不断转化消费群体,2025年销售额有望达338亿元,对应2021-2025年复合增速26%。

图表:定位横跨包装水及碳酸饮料,气泡水行业空间广阔,快速增长

资料来源:Euromonitor,中金公司研究部

规模测算:元气森林带动行业快速增长,2021销售额预计逾135亿元

随行业黑马元气森林快速崛起,气泡水行业开启快速增长。作为中国市场新兴赛道,我们通过第三方机构数据、头部公司销售数据估计及线上数据综合判断,估算行业规模:

·将气泡水行业分为无风味传统气泡水及风味气泡水两类,传统气泡水使用Euromonitor数据

·风味气泡水部分以元气森林气泡水销售数据为锚,通过假定元气森林占风味气泡水市场份额情况推算相应市场规模

根据我们研究测算,2018-2020年风味气泡水市场规模主要为元气森林贡献,由此推算中国风味及无风味气泡水市场2018-2020年规模分别为35.8、52.4、58.1亿元,分别录得26%、47%、11%(疫情影响)的同比增长。而2021年随各大厂商新品入局风味气泡水领域,行业快速扩容,我们测算后假定2021年风味气泡水品类元气森林市场份额为60%,由此预计整体气泡水行业规模有望跃升至135.3亿元,对应2015-2021年年复合增速高达32.9%。

图表:2021年气泡水销售额预计达约135亿元

资料来源:淘数据,燃数科技,Euromonitor,中金公司研究部

注:主要风味气泡水公司统计有元气森林、喜茶、农夫山泉、秋林、清泉出山、AH!HA!(可口可乐)、生气啵啵、Bubly、果子熟了、A-ha(统一)

发展空间:横跨包装水及碳酸赛道,双重转化下销售额有望达338亿元

我们预计气泡水行业有望凭借其健康属性和口味多样性持续受益于碳酸饮料及包装水消费者转化,其功能性拓展也有望进一步打开行业空间。

1)0糖、0卡切入碳酸市场,多元化口味赢取消费者青睐

气泡水切入时机良好,碳酸饮料正率先实现无糖化转变。2014-2019年我国无糖碳酸市场与无糖茶市场CAGR分别为49.5%与29.7%,而同期整体碳酸饮料市场与茶市场规模CAGR仅为2.4%与3.8%。无糖碳酸充分迎合了既追求口感风味又担心高热量高糖分的新一代消费群体需求,渗透率提升空间大,气泡水此时切入碳酸市场时机良好。

图表:中国无糖茶、无糖碳酸饮品市场规模(2014-2019)

资料来源:弗若斯特沙利文,中国产业信息网,中金公司研究部

图表:中国茶、碳酸饮品市场规模(2014-2019)

资料来源:弗若斯特沙利文,中金公司研究部

赤藓糖醇给予风味气泡水差异化优势。随市场代糖认知水平提升,以及人们对传统化工产品的固有印象,消费者对于健怡可乐、零度可乐等传统无糖碳酸饮料中添加的蔗糖素、阿斯巴甜、安赛蜜等人工甜味剂仍有顾虑。而赤藓糖醇主要由小麦、玉米中发酵而来,天然绿色且具有无热量、低升糖、甜味纯正、人体耐受度高等优势。与传统无糖碳酸饮料相比,赤藓糖醇加成下的风味气泡水也焕发出更大的发展潜力,成为无糖饮料赛道上的黑马。

图表:常见糖、甜味剂主要指标对比

资料来源:《现代食品》,《中国调味品》,《食品科技》,中金公司研究部

快速推新驱动市场持续扩容。在售的气泡水产品往往搭配桃子、荔枝、橙子、葡萄等清甜水果,吸引着年轻消费者不断进行新口味尝试与品牌复购。同时市场创新口味层出不穷,比如酸梅汤、乳酸菌、海盐等,新品的滚动迭代也不断为市场增加活力,驱动市场持续扩容。

图表:截至2021年7月中国主要气泡水品牌口味统计

资料来源:公司官网,公司公告,中金公司研究部

2)高端包装饮用水市场中同样具备渗透潜力

气泡水可为高端包装饮用水市场提供新价值点。根据沙利文数据,国内包装水市场近五年销售额CAGR达11.0%,为饮料行业中稳健成长赛道,行业各价格带站位明晰,高端市场主要通过水源地进行高价值宣传。气泡水凭借其含气属性将赋予高端水新的价值宣传点,在相同价格带上具备一定的消费者转化潜力。目前西欧市场气泡水占包装饮用水比重逾45%,而Perrier巴黎水2015-2020年国内销量从120万升增至940万升(Euromonitor),CAGR达51%。国内矿泉水龙头企业农夫山泉近期布局苏打气泡水品类,以优质水源为核心宣传优势,加以弱风味与气泡感,以塑造更丰富、更具活力的近水产品。

图表:巴黎水在中国市场销量及增速(2015-2020)

资料来源:Euromonitor,中金公司研究部

图表:农夫山泉最新推出苏打气泡水

资料来源:公司公告,中金公司研究部

3)功能性气泡水拓展多元化消费场景,进一步打开行业空间

消费场景拓展,行业有望进一步扩容。随消费水平提升,饮料消费场景进一步多元化,诉求愈发细致,从单一的解渴需求到社交、运动、美容、提神等多种需求。在此背景下的气泡水在低热量、无负担以外开始追求额外的功能性,比如创新加入美容成分(如玻尿酸)、乳酸菌、益生菌、膳食纤维等,我们认为随功能性气泡水拓展更多消费场景,行业空间有望进一步扩容。

图表:功能性气泡水应对不同消费场景

资料来源:公司官网,中金公司研究部

凭借健康、近水、含气等特性,气泡水有望持续转化包装饮用水及传统碳酸饮料消费者。2020年包装水和碳酸饮料市场销售额分别达2,159、875亿元,我们认为气泡水作为新入局者,将受益于两大赛道广阔空间的同时不断推动行业革新。我们假定:

·气泡水作为包装水升级方向之一:目前西欧、美国、日本、中国市场无风味气泡水占无风味包装水比重分别为41%、7%、21%、1%,中国市场提升潜力较大。我们预计2025年中国3元及以上高端水市场规模占比约10.5%,对应367亿元销售额。我们预计气泡水于其中占比或可达27%(即2020-2025年高端水市场增量50%),对应100亿元销售额。

图表:各地市场无风味包装水品类结构(2020年)

资料来源:Euromonitor,中金公司研究部

·气泡水作为传统碳酸的革新者:目前西欧、美国、日本、中国市场气泡水占碳酸饮料比重分别为8%、11%、21%、7%,中国处于较低水准但与西欧、美国市场差距有限,同时考虑到非传统碳酸品类占比中国市场显著较低(18%),我们认为气泡水具备较大转化潜力且与日本市场更为可比。Euromonitor预计2025年中国市场碳酸饮料行业销售额进一步扩增至1,190亿元,我们预计气泡水于其中占比或达20%,对应238亿元销售额。

图表:各地市场风味气泡水及非传统碳酸品类(1)占碳酸饮料比重(2020年)

资料来源:Euromonitor,中金公司研究部

注:(1)非传统碳酸品类即剔除了可口可乐、百事可乐、雪碧、七喜、芬达、美年达后剩余品类

综合以上两部分考虑我们预计2025年气泡水行业年销售额有望达338亿元,对应2021-2025年复合增长率达26%。

图表:高端水市场2025年销售预计达367亿元

资料来源:Euromonitor,中金公司研究部

图表:碳酸饮料2025年销售额预计达1,190亿元

资料来源:Euromonitor,中金公司研究部

竞争格局:元气森林领跑优势明显,后排格局尚未成型

元气森林领跑优势显著,后排格局尚未成型。目前元气森林领跑优势显著。根据燃数科技统计,2021年1-6月显示元气森林全网销售额约3.6亿元,销售同比增长15%(2021年主要发力线下),随各大厂商纷纷入场,当前行业竞争较激烈:喜茶气泡水、百事旗下已有海外市场推新经验的Bubly均为有力竞争者,此外KellyOne生气啵啵、可口可乐AH!HA!,以及农夫山泉的苏打气泡水产品同样具有相当机会。

图表:截至2021年7月中国主要气泡水品牌梳理

资料来源:公司公告,中金公司研究部

行业仍处发展早期,未来集中度有望经历整合-分散-整合周期。当前中国气泡水行业仍处于初步发展期,份额集中先发者元气森林。我们判断行业有望经历由多品牌入局带来的初期分散,而后具备持续创新力、渠道覆盖力和品牌打造力的企业有望进一步整合市场,长期市场集中度有望介于碳酸饮料与包装饮用水之间。

图表:饮料行业市场格局对比(2020年)

资料来源:Euromonitor,中金公司研究部

海外发展参考:传统赛道革新,深耕与创新合力激发高增潜力

海外市场发展历程:高端化出身,借助健康浪潮重启增长

从全球发展历程看,气泡水主要经历了以下四个重要阶段:

·第一阶段(18世纪前):欧洲起源,功效性主导,贵族象征。最早被人关注到的是天然气泡水,被当时消费者认为有养生治病功效,但由于水源地有限且长期被贵族阶层垄断,气泡水最早只在上层阶层流通,被认为是身份和财富的象征。

·第二阶段(18世纪末):包装技术促进天然气泡水流通,人工加气技术诞生第一瓶人工气泡水。18世纪末工业革命爆发推进包装、封存与运输技术发展,1792年第一家大规模生产和销售人工气泡水的公司——Schweppes成立,Perrier巴黎水等一系列天然气泡水品牌也随之兴起发展,供给短缺问题得以解决。

·第三阶段(19-20世纪):美国市场演化,社交属性打开市场成为碳酸饮料前身。19世纪气泡水传至美国后又被赋予了更多的社交属性,消费场景多以酒吧和咖啡馆为主。因其略带刺激性的口感,加以各式糖浆甚至是药品的调和,一度在美国市场上大为流行,可口可乐的雏形也诞生于此,成为碳酸饮料前身。

·第四阶段(21世纪):国内迎来爆发增长,消费升级与健康风潮下碳酸饮料的“退与进”。2009年雀巢旗下两款气泡水品牌Perrier和S. Pellegrino在中国增速达30%以上。2016年元气森林成立,并于2018年将零糖零卡、健康无负担的风味气泡水推到了国内软饮市场的风口浪尖。新式风味气泡水的出现代表着消费者对于传统碳酸饮料高糖分的内在担忧,既期待仍有口感上的满足又渴望给身体少一些伤害。如此诉求下碳酸饮料开始向着更早期、更弱风味的气泡水退化,但实则是在追求更天然健康,向着最大程度满足人们日常频繁消费的方向发展和进化。

图表:气泡水国内外发展历程

资料来源:公司官网,Euromonitor,中金公司研究部

注:上图数据为2020年各地区无风味/风味气泡水市场销售量

他山之石:美国气泡水龙头企业National Beverage

National Beverage创立于1985年,1991年于美国纳斯达克上市,自1996年收购气泡水品牌LaCroix后迅速发展,成为美国风味气泡水行业的龙头。公司秉承其健康天然的理念,顺应健康升级风潮,在可口可乐等龙头夹击下开辟出一片稳定的发展空间。

乘风入局,大单品LaCroix爆发跃升美国第五大软饮公司

大单品LaCroix高举高打零卡零糖零添加引领健康革命。National Beverage拥有美国气泡水市场最大爆品LaCroix,为大单品驱动型公司。LaCroix气泡水凭借零糖、零甜味剂、零钠、零添加的全天然健康特性成为美国软饮健康化趋势中的受益者,重新定义了美国的气泡水市场。2012-2015年,该产品驱动公司销售收入快速增长;根据Euromonitor,2011-2019年,LaCroix零售收入占公司整体收入比例从11.9%跃升至65.3%,CAGR达27.13%。

图表:LaCroix占比提升,拉动公司营收快速增长(2011-2019)

资料来源:Euromonitor咨询,中金公司研究部

创新力驱动高增速,全方位打造品牌认可度

强创新力支撑口味快速迭代。公司一直致力于研发新鲜有趣的口味,通过口味的快速迭代给各种口味偏好以及喜欢尝鲜的新一代年轻消费者以更多选择,比起可乐标准化口味,LaCroix包含椰子、百香果等多种果味。

联动包装设计、货架布局、媒体互动等全方位打造品牌形象。LaCroix瓶身采用鲜艳的包装设计,搭配货架布局形成整体的视觉冲击,以在短暂的选择窗口上快速吸引年轻一代消费群体的目光。此外,公司积极在Instagram等多个媒体社交平台进行互动,打造符合潮流趋势的高热度话题,持续将LaCroix产品与品牌形象送到消费者眼前并赢得了广泛的关注度与追捧。

图表:公司产品覆盖碳酸饮料、果汁、功能性饮料(新增)

资料来源:公司官网,中金公司研究部

中国市场发展要点研判:产品、品牌、渠道全革新

外需增长可能在接下来2个季度甚至更长时间内都显著低于潜在水平

关键要点研判:产品、品牌、渠道策略全革新

如我们在此前软饮料行业报告《软饮料赛道:实力比拼,水到渠成》中论述,综合实力打造为饮料行业竞争的重中之重,气泡水行业同样不例外,我们将从产品力、品牌力、渠道力三个方面加以研判。

产品力:风味及无糖成主流共识,口味、工艺及可选配料仍有探索空间

风味气泡水更符合大众消费市场,以赤藓糖醇为代表的无糖产品已成为主流。传统气泡水如巴黎水、圣培露等以高端定位进入中国市场,凭借其天然水源地支撑高价值品牌宣传,但由于其无风味特点及较高定价,消费群体依然较小众。而风味气泡水丰富的口味体验更符合主流消费群体选择。为对冲糖分摄入负担,元气森林引领下的无糖化已近乎成为标配。其中赤藓糖醇凭借综合属性突出获得消费者青睐,主流产品均选择赤藓糖醇作为主要代糖。而赤藓糖醇由于甜度较低(约0.7倍蔗糖甜度),需搭配其他高甜度代糖调制,以三氯蔗糖较为常见。

图表:2020年风味气泡水销售占比超传统气泡水

资料来源:Euromonitor,中金公司研究部

图表:主流产品均选择赤藓糖醇

资料来源:公司官网,中金公司研究部

口味研发显著提速,气泡水市场创新竞赛。凯度消费者洞察报告显示,在决定购买新品的核心决策要素中,“有消费者喜欢的口味”占据第二的重要位置。国内的新式风味气泡水定位新兴热衷“尝鲜”的“Z世代”,新式气泡水品牌因此展开了一场口味研发与迭代的竞速赛,推新节奏较传统碳酸饮品提速较明显。国内在售品牌中,元气森林口味数最多,高达16种,年初至今推出了7种,目前白桃口味为品类中最成功口味。同时越来越多的复合型口味产品也开始涌现,追求给消费者更多重刺激的同时展现品牌独特的创意和形象,如可口可乐“AH!AH!”在售几款产品中包括“白桃 乌龙茶”、“海盐 柚子”、“咖啡 血橙”,与其他产品形成差异化。

图表:口味是购买新品的核心决策要素之一(2021)

资料来源:凯度消费者洞察,中金公司研究部

图表:天猫超市元气森林各口味累计销量占比(截至2021年7月)

资料来源:公司官网,中金公司研究部

赤藓糖醇外更多健康概念与可选配料探索产品升级新道路。新式气泡水乘健康化趋势蓬勃发展,但无糖化仅为健康化子集之一,功能性是新式气泡水发展的另一大方向。能够帮助消费者提神、解压、美容美体的成分开始被陆续加入新式气泡水中,不断扩宽气泡水的功能性边界。如国内乳制品龙头企业伊利推出第一款乳矿气泡水“伊然”,添加100%源自牛奶的乳矿物质;VOSS推出蛋白肽气泡水,添加来自于鲟鱼的胶原蛋白肽,具有抗氧化、增强免疫力等功效;汉口二厂推出玻尿酸气泡水,主打美容功效等。此外,亦有如农夫山泉苏打气泡水产品通过“做减法”打造差异化:其凭借先进无菌生产线成功避免防腐剂山梨酸钾的使用,而元气森林、Bubly、AH!HA!等产品中均有防腐剂添加。

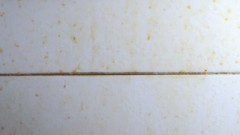

图表:水质健康的相关属性概念说明

资料来源:《食品科学》杂志,中金公司研究部

图表:主打功能性的产品示意图

资料来源:公司官网,中金公司研究部

品牌力:清晰定位下空中投放与新媒介运营并重

清晰品牌定位,突破竞争格局。新式气泡水通过主攻职场年轻女性,品牌调性定位小资、时尚,与更偏向工业及男性风格的传统碳酸饮品形成差异化竞争,突破竞争格局。具体品牌打造上围绕目标消费群体“健康”、“独立”、“个体价值”等情感诉求展开,通过选择合适的代言人、投放高空广告、设计清新简明包装、产品透明质地多方面进行品牌形象强化。

图表:气泡水品牌聘请契合品牌价值代言人

资料来源:公司官网,中金公司研究部

图表:元气森林包装设计特色鲜明

资料来源:公司官网,中金公司研究部

新媒体时代下的高频消费品类,空中投放与新媒介运营并重。作为主打健康化的行业新品类,风味气泡水高举高打宣传品类价值和品牌述求为必要手段,通过积累足够品牌势能方可推动产品启动各渠道动销,不断增强价值感。元气森林积极投放与品牌自身青春、活力、元气基调相符的网剧、综艺,通过网络媒体、自媒体等持续进行输出。

同时,新媒体时代消费者口碑传播重要性显著提升,叠加气泡水主打“0糖0卡”新概念本身具有充足社交讨论度,保准水平线上的铺货率及各渠道效果广告以快速获取核心消费群的体验、反馈及传播,不断增强品牌动能同样十分重要,引爆社交讨论。如元气森林等头部品牌通过良好的产品体验及小红书、抖音等新媒体运营,不断引爆社交讨论,空中投放与新媒介运营双加持下驱动销售收入快速跃升。

图表:元气森林2020年投放网剧、综艺概览

资料来源:艺恩营销智库,公司公众号,中金公司研究部

图表:元气森林近3年销售额CAGR达152%

资料来源:Euromonitor,中金公司研究部

渠道力:便利系统、线上渠道、餐饮渠道重要性提升

气泡水渠道网络建设中便利系统、线上渠道、餐饮渠道重要性提升。由于渠道结构变迁及气泡水新兴品牌的产品定位和定价,受一级市场融资赋能,气泡水行业渠道网络建设与传统饮品略有不同,主要表现为:

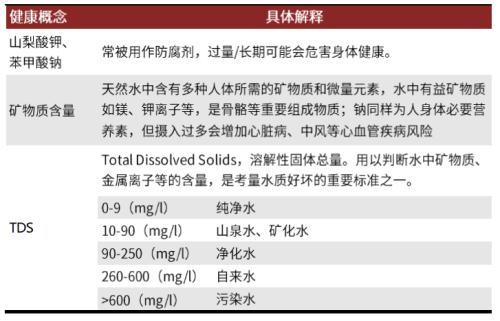

·高势能便利系统占比显著提升。气泡水厂商凭借产品优质、定位匹配、定价相对较高及一级市场融资支持,加速了现代渠道进入速度及陈列投入,并由此获得了更好的产品露出,巩固调性,增强品牌力。同时由于便利店渠道兴起,其凭借数据化程度更高,消费群体质量更高带来的更有价值的销售反馈数据,获得气泡水厂商青睐,占比超过KA渠道。以元气森林为例,2020年其终端销售额中便利店渠道销售占比明显高于KA渠道。

图表:元气森林销售渠道占比(2020)

资料来源:《12000字解读元气森林》,中金公司研究部

·线上渠道占比高,DTC(Direct To Customer,直面消费者)模式重要性提升。气泡水行业产品快速迭代背景下,及时、准确获得消费者反馈重要性上升。线上自营门店作为直面消费者的DTC模式受到气泡水各厂商重视。相较整体饮料行业线上约5%的销售占比,气泡水行业线上销售占比已提升至20%以上。

2020年天猫“618”元气森林即超越可口可乐拿下水饮品榜单第一名;而根据燃数科技统计,2021年6月,元气森林全网线上销售额达8,886万元。此外,新式现制茶饮喜茶气泡水托自有门店及自有线上平台进行销售,于DTC方面具备更多优势。

图表:2021年6月各大气泡水品牌线上销售情况

资料来源:淘数据,中金公司研究部

图表:喜茶气泡水上线自有线上渠道

资料来源:喜茶线上点单平台,中金公司研究部

·独特解腻及调制功用,餐饮渠道重要性或有提升。相较其他饮品,气泡水产品由于其独特解腻及调制功用,于餐饮渠道消费场景想象空间得到扩增:(1)气泡水凭借其充气及口味清淡特性,对于油腻食物具备较好的解腻功效;(2)气泡水亦适合作为基底调制酒精或软饮料饮品,增强口感及风味。以上两大特性为气泡水进入餐饮渠道提供了一定优势。

目前,元气森林在全国多地开设快闪店,尝试通过与现制茶饮相结合的形式以线下门店渠道触达消费者。但整体而言,气泡水厂商在餐饮渠道尚未取得显著性突破,而参考Oatly发展经验,餐饮渠道的成功扩展可为产品带来明显销售增量,亦可进一步提高品牌价值站位。

图表:气泡水用于调酒/调咖啡

资料来源:小红书,瑞幸线上点单平台,中金公司研究部

元气森林大单品打造经验:广定位、优产品、强运营打开市场空间

大单品打造为饮料公司生命线,但成功大单品打造难度提升。饮料行业由于线下渠道占比高,产品启动费用及初始投入较高,一般需要通过规模提升摊销费用,提升经营利润率,因此大单品打造对于饮料公司至关重要:年销售额5亿元以下产品或难以实现盈亏平衡,而50亿元以上大单品则凭借规模效应下不断好转的利润率水平成为公司现金牛业务。近年来饮料行业10亿元水平新品仍不断涌现,但30、50亿元以上大单品较为罕见,我们认为主要原因在于:

·新一代年轻消费者尝鲜诉求和个性追求更强,叠加品宣及购买渠道日渐碎片化,全民大单品打造难度上升;

·新品牌产品往往凭借高端定位和产品锐度,在上线城市快速走红,但由于定价或销售队伍原因下线渠道难以铺设,后随其他产品出现而走向下坡;

·行业头部公司新产品往往凭借庞大渠道网络通过一轮大范围铺货即可触及5-10亿元规模,但与公司核心品类资源分配方面可能较难平衡,继续导致后续动销表现难以再上层楼。

图表:饮料大单品成长路径分析

资料来源:公司官网,中金公司研究部

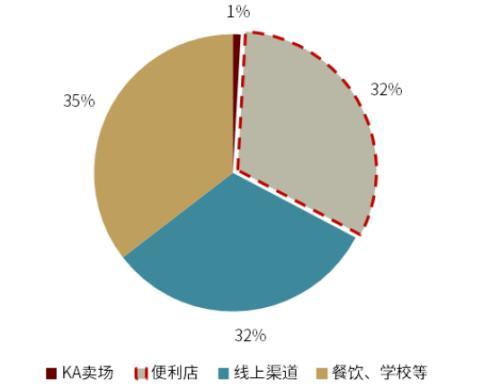

元气森林气泡水2021年销售额预计超过30亿元,成功打造大单品。公司2020年销售额约25亿元,2021年销售目标75亿元,我们认为有较大概率达成,而气泡水产品作为主要营收贡献,预计销售额将超过30亿元,即意味着元气森林气泡水大概率将完成饮料行业单品10亿到30亿元以上规模的单品跨越,耗时仅3年。元气森林异军突起成功打造行业大单品,我们认为有以下经验可以借鉴:

·产品定位应立足赛道革新或保证普适性以提高产品销售空间。饮料行业各赛道心智份额能容纳品牌有限,往往造成各赛道拥挤,新晋厂商较难颠覆竞争格局。该背景下开辟新赛道或在原赛道中进行概念革新的公司更有可能赢取较大份额,如元气森林气泡水凭借“0糖0卡”和“赤藓糖醇”等主张近乎重塑气泡水行业,对碳酸饮料提出挑战,打开广阔空间。

产品消费群定位也应保证一定普适性以获得较高销量天花板,元气森林主要定位职场年轻女性,但优质产品力及包装设计仍可覆盖不同年龄段、不同性别消费群体。而过于风格化的定位设计在人群扩展方面则容易受限。

图表:大单品与小单品定位

资料来源:公司官网,公司公告,中金公司研究部

·下线市场价格接受度有所提升,但产品及品牌需能支撑产品定价。一线市场走红新品下沉过程中往往因定价超过低线市场接受程度遇冷。而元气森林目前运营结果说明下线城市对于软饮料产品消费力水平已有一定程度上移,高频消费品类价格接受带已从2-4元向4-6元逐步拓展。但价格带上移并非单纯接受提价,而是需要产品力及品牌力双支撑方可站稳。元气森林率先加大原材料成本投入打造好产品,品宣方面亦较好突出产品健康、时尚价值,以此支撑其定价在下线市场动销。相对应的乳茶则因定价较高仍难以成功下沉。

图表:元气森林成本投入高于可比产品

资料来源:《12000字解读元气森林》,中金公司研究部,注:“份”全称为“重量份”,即各组分重量配比

图表:不同价位带产品对比

资料来源:公司官网,中金公司研究部

·高质高价产品素质过硬情况下更易组建渠道网络。饮料行业销售网络较庞大,全国可销售终端网点约600万,上线城市新兴产品厂家往往苦于庞大线下销售网络建设。元气森林目前网点覆盖已逾70万且动销良好,其经验说明在产品素质足够支撑下线市场动销情况下,高价位产品在价盘设计方面操作空间更大,高价定位下通路利润更高使得渠道对于产品更加青睐。而凭借突出大单品切入并覆盖各市场,有助于公司建立稳定的全国分销网络,传统巨头的渠道优势并非不可挑战。不过新兴厂商对于线下渠道掌控程度与传统公司比仍有差距,仍需大量投入及时间弥补差距。

图表:2021年元气森林于冰柜陈列方面加大投入

资料来源:公司官网,中金公司研究部

图表:元气森林渠道利润较高

资料来源:公司官网,公司公告,中金公司研究部

元气森林凭借健康化定位精准切入,并通过在产品、消费者沟通、渠道网络搭建等方面的独特策略和不断进化,掀起了碳酸饮料与包装水行业的革新浪潮,而近半年随各头部公司陆续入场,我们预计在各维度比拼强度上升背景下气泡水行业有望迎来数量和质量并存的快速增长。

本文源自金融界网

,