(报告出品方/作者:长江证券,管泉森、孙珊、贺本东)

1 洗碗机或为下一个高渗透率家电品类解放双手超越人洗,塑造家庭新需求

洗碗机产品作为二次解放双手的产品,能够轻松解决日常必需的饭后洗碗家务,有效缓 解家庭矛盾,给当代消费者提供极大的生活便利性。对比传统手洗步骤,用户仅需将倾 倒残渣后的锅碗瓢盆等餐具放入洗碗机,选择模式并启动,便可省去传统人洗步骤中所 需要的冲洗→洗洁精多次清洗→擦干→摆放等多项工作。但在洗碗机完成工作后,一般 建议根据不同类型的洗碗机用水冲洗滤网或是倾倒渣篮,这一过程相对于人洗的清理步 骤也较为简单便捷。

此外,洗碗机的使用需要用户日常维护,用户仅需向洗碗机定期添加耗材。洗碗机的日 常清洁主要需要三类耗材:软水盐、清洁剂/洗碗凝珠、漂洗剂,分别起到软化水质、清 洗餐具以及帮助餐具烘干更彻底的作用。一般建议用户每月用机体清洁剂进行一次洗碗 机机体清洗以保持内部环境洁净。用户仅需放入机体清洁剂并开启机体清洗功能即可。 整体来看,洗碗机的耗材成本并不贵。

除了省时省力之外,洗碗机还能解决传统人洗无法解决的痛点。针对传统人洗中易产生 的油垢/洗洁精残留、细菌滋生、抹布二次污染等问题,洗碗机均能通过洗净、高温消杀、 烘干等功能提供一套式解决方案。洗碗机的保管储存功能也极大地方便了用户的使用, 用户仅需开启储存功能即可保证洗碗机内部处于长时间的干燥状态。

从耗能看,当同样清洗较大量餐具的情况下,洗碗机的耗水/耗电量更具优势。比如按照 2019 年中国消费者协会发布的《家用洗碗机比较试验报告》,当同样清洗 6 套餐具(46 件餐具)时,相较于使用流动水源的手洗过程,机洗在封闭状态下循环用水,极大地减 少了耗水量;由于手洗中一般使用更易去油污的热水,实际手洗的耗电量也略多于机洗。 从耗时看,机洗需要人参与的平均时长为 7.5min,较手洗平均节约了 28.5min。

嵌入式逐渐成为新装家庭主流选择

市面上一般按洗碗机的安装方式和形态,将洗碗机分为嵌入式、独嵌两用、水槽式、台 式和集成式;其中,嵌入式又根据拉出方式分为抽屉嵌入式、下拉嵌入式。

集成式洗碗机作为新兴形态产品,除传统洗碗机功能之外兼具集水槽、果蔬机、净水器、 厨房龙头、厨余垃圾处理器等诸多功能,其中垃圾处理直接解决了食物残渣倾倒这一步 骤,但由于其具有金属外观、不适合后期安装和价格过高的特点,我们认为其将仅会抢 占部分利基市场,受限于产品安装方式和外形,是否融入装修风格往往是业主选择的重 要考虑因素,因此集成式或难以成为主流新装选择。

水槽式洗碗机由于其将水槽、洗碗机与台面融为一体,在 2015 年推出之际一度带动了 相关品牌的份额提升,但受到其容量较小且安装在大理石台面易导致台面震动破碎的缺 点,水槽式洗碗机份额的进一步拓展受限。 台式洗碗机为较小厨房面积的家庭设计而生,能够置于台面且占用空间较小,但由于其 容量较小,且排水较为麻烦,一般适用于后装市场及面积紧凑的厨房。

嵌入式洗碗机隐藏在柜体中,因此保留厨房装修风格,不占用台面空间且容量较大,因 此为家庭新装的主流选择。根据洗碗机拉出形态可具体分为抽屉式、下翻嵌入式。其中, 抽屉嵌入式相较下翻嵌入式具有使用更方便、无需弯腰、不易漏水的优点,但目前市面 上的抽屉嵌入式洗碗机机型以 6-8 套小容量为主。

奥维云数据显示,尽管嵌入式洗碗机在 2016-2018 年受到水槽式洗碗机冲击、份额有所 下降,但随着厂家进一步的优化性能,高度适配国内橱柜,叠加消费者认知提升、水槽 式洗碗机弊端逐渐显露,近年嵌入式份额不断提升。从 2021H1 洗碗机分形态零售量份 额及变动看,大容量和嵌入式成为主流的发展趋势。此外,集成式洗碗机正在加速成长, 但目前基数较小;大容量抽屉嵌入式份额占比较同期提升,而小容量则份额占比下降, 抽屉嵌入式洗碗机未来有望凭借着产品容量改进以及产品本身体验上的优势,逐渐抢夺 更多市场,但目前来看,大容量嵌入式仍为行业产品形态的确定性最优解。

中国洗碗机渗透率仍有显著上行空间

从上文可知,洗碗机作为现代科技产物极大地解决了用户生活痛点,从成本-收益视角 看,洗碗机提供的痛点解决方案对较高收入群体具有高吸引力,但据欧睿数据显示,2020 洗碗机在国内市场的渗透率不足 1%,远低于其他国家。 我们认为,洗碗机在特定市场的渗透率天花板主要取决于以下变量:

住房面积。住房面积一般直接决定了厨房面积大小。当厨房面积过小时优先考虑容 纳灶台、油烟机等必需性更强的家电以及其他调料的储蓄空间,而难以满足洗碗机 安装的空间要求。且当厨房面积较为局促时可选配的洗碗机形态以台式、薄款嵌入 式等为主,受容量及其他缺陷影响,在解决用户痛点上不如大容量品类,与用户的 需求适配度下降;

家庭人数。家庭人口的多少决定使用餐具的量,人口较少的家庭每餐产生的所需洗 的锅碗瓢盆较少,清洗较为便利,因此降低了洗碗机的功能优越性。以日本为例,独居比例的上升减少了对做饭的需求,进一步削弱洗碗机的购买意愿;

主妇文化。受不同市场传统文化限制,部分强调“男主外、女主内”的思想、社会 普遍视洗碗等家务为家庭主妇的正常工作,该明确的家庭分工对洗碗机需求有显 著的抑制作用;

其他文化。不同国家地区的生活习惯及文化能够直接或间接影响洗碗的频率或步 骤,因而影响了对洗碗机的需求上限。例如,不同地区对洗碗的完成度要求不同, 以英国为例,英国人的洗碗步骤是首先将碗放在洗洁精的水槽中浸泡,其次取出并 用布擦干,可见由于英国人的手洗步骤对洗碗的完成度不高且相对不费时,洗碗机 必需性下降。此外,一个国家或地区对享受消费的态度,以及加班文化等等均会对 长期需求的天花板起到决定作用。

结合中国市场分析,中国在住房面积、家庭人数以及主妇比例等因素均较日本更利于洗 碗机的长期渗透,且较美国家庭人数更多,全职主妇比例更低。综合以上考虑,我们认 为中国洗碗机市场长期渗透率或超越日本市场目前 30%的渗透率,叠加日本市场尚处 于增长阶段,预计中国中期渗透率能达到日本目前水平,长期有望对标欧美市场,有望 超过 50%。

综上所述,洗碗机作为现代科技产物极大地解决了用户生活痛点,主要体现在省时省力、 抑制细菌以及水电节约等方面,且产品类型十分多样、消费者可自由选择,比如大容量 嵌入式逐渐成为家庭的主流选择,集成式、台式也有其适用的细分人群。目前欧美以及 日韩洗碗机渗透率均已较高,且日本市场渗透率仍在持续提升,结合中国市场分析,中 国在住房面积、家庭人数以及主妇比例等因素均较日本更利于洗碗机的长期渗透,且较 美国家庭人数更多,全职主妇比例更低,但“洗碗”文化、享受文化或有差异,综合以 上考虑,我们认为中国洗碗机市场中期渗透率或超越日本市场目前 30%的渗透率,长期 有望对标欧美市场水平,成为下一个高渗透率家电品类。(报告来源:未来智库)

美国:20 世纪 60-70 年代、90 年代快速普及

尽管 1929 年由德国 Miele 发布第一款电动家用洗碗机,但由于其产品效率低,难以正 式推广。随着产品不断升级,洗碗机市场在美国正式起步于 1950s,60-70 年代开启加 速普及,80 年代普及速度趋缓,90 年代初期开启新一轮加速普及,直至 08 年金融危机 导致普及速度放缓。

从供给端看,从 1920s-2000s,洗碗机产品在控制技术、水泵技术、形态上均发生革命 性变革。美国市场的产品进步围绕着“功能升级、能耗降低、形态标准化”。1950s-1960s 推出的台式、便捷式洗碗机较早期形态有更好的空间适配性和适用灵活度,同时在该阶 段推出的全自动洗碗机使洗碗机的操作更便捷,清洁度更高,极大的激发了用户的购买热情。1970s 后各家电厂商推出更多嵌入式形态洗碗机,微电脑控制系统的推出使洗碗 机运作更加精确,叠加组合电机和水循环泵的发布,大大降低消费者能耗和生产成本, 多技术的进步将产品推到全新的高度,不断向用户期望贴近。

需求端看,随着 70 年代美国室内排水道和橱柜标准化的推进,推动嵌入式洗碗机的尺 寸标准化,嵌入式本身与市场需求度匹配提升促使嵌入式成为主流。由于嵌入式安装需 要预留橱柜位置与水电管道,一般适配于前装市场,而前装市场与地产行业景气度密切 相关,一般后地产周期与新屋销售面积的时间差为半年到一年。70 年代中期后,洗碗机 普及率与后地产周期的关联性加强。90-00 年代中期美国迎来地产上行周期对应美国洗 碗机普及率增长拐点,是该阶段普及率上扬的主要驱动因素。

另外,美国文化更强调自我,看重更优质的生活水平。因此释放双手的懒人需求在美国 市场更高。此外,美国 50 年代-90 年代妇女就业率不断攀升,90 年代后妇女就业率达 到 50%左右水平,催生了对偏刚性的省时需求。购买能力方面,50 年代初期至 70 年代 末期,美国人均收入不断加速增长,促进洗碗机的需求提升。此后收入对洗碗机的普及 边际效应减弱,2008 年金融危机导致美国人均收入自 50 年代初期后首次出现负增长, 使消费者放弃或推后可选消费的购买计划。

总之,美国洗碗机市场的每一轮普及加速拐点在供需匹配下开启,在市场渗透早期,市 场主要以产品创新为核心驱动力,新的更贴近用户需求的产品推出将带动消费者购买意 愿,叠加收入提升、妇女就业率上升,洗碗机的需求迎来一次爆发。当渗透率不断提升 且产品与用户期望达到一定适配性后,需求因素的影响增强。嵌入式洗碗机的主流化加 强了需求与地产后周期的联系,地产周期上行将对普及率提升起到重要的驱动作用。

日本:20 世纪 90 年代、2013 年之后快速普及

日本的洗碗机市场起步于 70 年代末,20 世纪 90 年代初开启加速渗透,2006 年后普及 率有所停滞,直至 2013 年左右洗碗机再次加速普及。从趋势看,目前日本洗碗机普及 率仍有望持续提升。

从供给端看,日本洗碗机市场长期被松下和林内品牌垄断,其中,松下长期保持着绝对 份额领先优势。洗碗机在日本市场主要经历三个阶段:

1)普及前期。日本首次引入洗碗机,由于初期西式洗碗机不适用于厨房面积较小的日 本厨房,叠加产品本身与日本用餐习惯不相匹配,产品实用性不佳;

2)本土化改进/基础功能完善阶段。1988 年,松下针对日本厨房发明 45cm/60cm 深的 内装型洗碗机,1996 年,进一步推出日本厨房面积适用的台式洗碗机,解决了洗碗机 过大难以被容纳进日本厨房的最大限制因素,洗碗机渗透率逐步提升。随后,松下又就 碗篮设计、清洗功能完成度分别做了本土化改进,使洗碗机符合日本用户习惯,解决主 要清洗痛点。值得注意的是,2003 年,松下针对日本整体厨房环境,重新对洗碗机做空 间设计,提升容量便于操作,并引起整体厨房概念的兴起,开启一体化的厨房时代。在 此之后,嵌入式逐渐回归主流地位;

3)深化创新期。在此之前,洗碗机针对日本市场已基本实现了本土化。2006 年后,松 下持续进行创新性的产品技术升级,例如,2006 年,加入低温除菌烟雾设计和排气温 系统设计,优化消毒功能。

需求端方面,随着 2003 年后嵌入式洗碗机占据主要市场,地产与洗碗机市场关联加强。 日本新屋销售户数在 2000-2005 年处于历史高位,新开工户数在 2002-2006 年呈现上 行趋势,对应日本洗碗机在 2003-2006 年呈现加速普及。2006 年后日本地产泡沫破灭, 随后至今仍保持不振,对洗碗机的需求驱动作用减弱。

此外,来自于疾病疫情的外部刺激对洗碗机的消费意愿产生明显的提升作用。1996 年, O-157 大肠杆菌在日本的爆发致使全日本发病 1 万多人,死亡 12 人,造成该事件的 O157 大肠杆菌通过生肉传播。备菜时人们习惯把料理好的原料放在盘中,很可能造成大 肠杆菌污染餐具,而大肠杆菌仅在 75 度以上的高温中才能被灭活,因此,人洗难以预 防和消杀大肠杆菌,从而促使人们对洗碗机的消毒功能产生偏刚行需求,使需求在 90 年代后期加速释放。此外,日本妇女就业率在 2013 年后迅速上扬,推动了日本消费者 对于省时的刚性需求。

消费能力方面,日本国民人均净收入 1970-1990 年增长速度较快,但该阶段日本洗碗机 产品尚未达到用户期望,对洗碗机需求提振作用有限;90 年代后由于基数较高,处于维 稳状态,对需求拉动作用有限;2007 年金融危机收入下滑明显,至 2013 年左右才恢复 到危机前水平,此阶段对洗碗机需求抑制作用明显。

总之,日本洗碗机市场与美国市场类似,前期的核心驱动因素主要为产品,在供给侧驱 动下逐渐带动需求提升,随着产品渗透深入,需求侧驱动力显现。90 年代大肠杆菌疫情 刺激引起洗碗机消毒功能的偏刚性需求,2003 年后嵌入式的主流化使地产成为洗碗机 普及重要的催化剂,2013 年后妇女就业率迅速上扬使得居民对省时需求大幅提升。目 前,日本市场洗碗机普及率仍处于上升阶段。

综上所述,美国洗碗机市场在 20 世纪 60-70 年代、90 年代渗透率快速上行,日本洗碗 机市场在 20 世纪 90 年代以及 2013 年之后快速普及,回顾两大市场的洗碗机发展路 径,在首轮快速普及阶段,产品供给侧的作用更明显,当时台式洗碗机成为两大市场的 敲门砖,凭借着其免安装属性以及出色产品功能的吸引力,叠加居民收入水平的不断提 升,行业渗透率快速上行,随着行业的发展以及技术的革新,产品端逐渐成熟并最终均 衍化为以嵌入式为主,此时需求端的影响作用占据主导,一方面嵌入式洗碗机的主流化 加强了需求与地产后周期的联系,地产周期上行将对普及率提升起到重要的驱动作用, 另外妇女就业率快速提升等外部变化也是重要的需求催化剂。

产品性能/价格/渠道已经做好充分准备

中国洗碗机市场起步于 20 世纪 90 年代,但受限于产品性能不佳,价格过高等因素,市 场一直难以打开。据欧睿数据显示,2010 年我国洗碗机的百户拥有量仅为 0.5 台。2013- 2014 年,市场进入萌芽阶段,2015-2017 年,中国洗碗机市场迎来一轮爆发式增长; 2017 年后,洗碗机增速出现回调,但最近三年洗碗机行业依旧维持着快速扩容的态势。

从供给端看,过去制约洗碗机推广主要在于产品无法解决用户核心痛点。首先,中餐较 西式以及日式饮食均更重油重味,对洗碗机的油污清洁效果有更高的要求;其二,中式 餐具较西式与日式容积更大、深度更深,且形态较为多元,同时中国用户对洗锅也有较 高的需求;其三,由于中西方用户的平均身高存在较大差异,西方橱柜的标准高度明显 高于中国橱柜高度,由于最初的技术引入,早期嵌入式洗碗机的高度为 850mm,与中 国厨房台面高度不相匹配,功能和美观都大打折扣;最后,由于过去中国人均收入较低, 消费者购买能力弱,洗碗机价格远高于其他刚需属性更强的产品,极大限制了产品普及。

最近十年,中国洗碗机厂商针对以上痛点对产品进行中式化改进。在清洁效果和碗篮问 题上,美的于 2011 年针对中式油污推出 360 度水枪式喷淋系统,并主打中式碗篮设计, 方便中式餐具、锅具的摆放,此后其他品牌也纷纷推出适改化产品;在嵌入高度问题上, 2018 年海尔首次推出符合中国橱柜高度(760mm)的直嵌式洗碗机;价格方面,近年 来洗碗机均价整体变化不大,但随着不同价位的新品类推出,提供给消费者更多的选择。

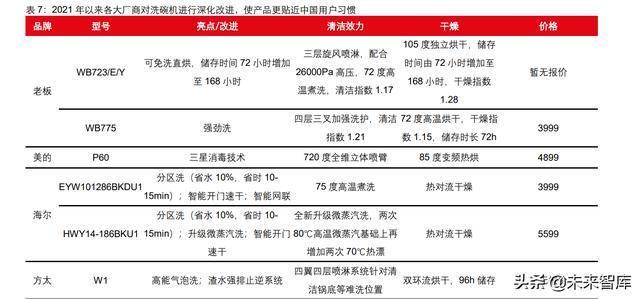

2020H2 年以来,随着洗碗机市场的热度不断上升,各大洗碗机厂商对产品进行二次创 新,在清洁效力、干燥和保管、消毒、残渣处理、智能化等功能上均有所突破和创新。 例如,由于洗碗机工作完后内部环境易回潮,无法长时间储放餐具,老板在 2021H2 推 出的 105 度独立烘干技术,使储存保管时间由 72h 到 168h;美的针对疫情期间对消毒 功能的需求热潮研发三星消毒技术,其新推出的 F70 灭菌热风性能达四星标准,其健康 属性倍受用户关注;方太推出的气泡洗技术运用到军工领域舰艇底部外壳的清洗技术, 经历了从纯水洗、超微气泡洗,到高能气泡洗的演变过程,加强了清洗力和清洗效率, 其渣水强排止逆系统针对残渣处理这一用户痛点,洗碗机工作完成后无需再进行残渣倾 倒步骤。

此外,2021 年洗碗机相关的行业标准再次升级,从目前的提案看,新修订方案除了在 洁净指数、干燥指数、能源效率指数、水效率指数上较 2013 年 QB/T1520-2013 大幅提 高了标准,还针对过去用户忽视的痛点新增相关指标,包括短时洗、漂洗率、保管、去 弄残等。热点卖点集中推出,叠加行业标准的提升与深入,将为洗碗机市场注入新的驱 动力,供给侧有望持续发力,推进厂商为用户痛点提供更多样化和高效率的解决方案。

价格方面,前期洗碗机价格过高成为限制其普及的关键因素,近年来,随着洗碗机厂商 数量的增多,各厂商的产品价格矩阵也不断完善。以老板为例,自其 2015 年推出第一 款售价破万元的洗碗机 W700 后,又推出数款价位更低的产品,满足不同收入水平和价 格接受度的用户需求。对比其他家电价格看,2014 至 2020 年,洗碗机与其他品类家电 的价差不断缩小,尽管洗碗机本身均价变动不大,但相对价格实际上走低,叠加收入效 应,因此高价格对洗碗机的需求制约逐渐减弱。

各厂家在渠道端的铺设加强了供给与需求间的联系,是市场发展前期消费者培育与市场 拓展的重要途经。

线上渠道对于不了解洗碗机的潜在消费者具有重要培育意义,由于前期消费者基 数群体较小,需靠厂家传播教育,引导消费者打破认知局限或偏误。例如,京东在 2021 年 9 月 15 日启动“洗碗机节”,通过价格促销、上门设计等方式吸引流量, 让更多不了解洗碗机的人们对该品类有了初步认知。

线下渠道在起到体验式宣传外,还担负起售后服务保障的重要作用。线下门店提供 给用户直接接触和使用产品的场所,增强品牌与用户间的联系。由于洗碗机的安装 属性强,且由于产品在中国市场尚处于普及前期、用户较为关注售后服务,线下零 售渠道的布局为用户从“认知-产生购买冲动-实施购买”这一过程补充闭环推动力。

工程渠道近年来为洗碗机市场提供较大增量,精装房选配率由 2016 年的 1.9%上 升 9.5pct 至 2020 年的 11.4%。

除地产外,其余需求支撑因素值得关注

鉴于嵌入式已经占据中国洗碗机市场的绝对主流,行业需求与地产的相关性较为明显, 比如 2015-2017 年洗碗机销量迅速提升便得益于地产后周期的驱动。考虑到一般家装 与新房销售的时差在半年左右,商品房销售面积在 2014-2017 年迅速上升,从而带动了 前装市场对于洗碗机的需求提升。但后续地产销售或难成为洗碗机需求的核心推手。

从消费意愿上来看,中国人均收入在过去起到了很大的限制因素,居民会优先选择刚需 属性更强的消费品而放弃为追求更高生活品质的可选消费品。而随着购买力提升,高收 入人群将率先支撑市场扩容,并加速消费者传播效应。横向比较看,美国市场自 60 年 代末开启加速普及,中国人均 GDP 在 2003 年左右达到美国该时期水平;日本市场自 90 年代中期开启加速,中国人均 GDP 在 2013 年左右达到日本该时期水平。且近十年, 中国人均 GDP 增速较高,与美、日差距不断缩小。因此,我们认为中国高等收入人群 已完全具备洗碗机的购买实力,随着购买力的不断提升,对洗碗机的购买意愿有望加强。

此外厨房用户的年轻化有望助力洗碗机普及加速,由于不同年龄阶段的消费者受不同成 长背景的影响,对于洗碗机有不同的接受度和需求:

90 后群体成长于精神和物质生活均较为丰富的时代,更注重个性和生活,而并非 专注于家务,但部分家务或由其长辈承担,因此 90 后对于洗碗机有较高需求。

80 后群体作为计划生育后的一代人,倍受长辈宠爱,同时受教育程度较高,现阶 段奋斗于家庭和事业,家务能力较弱,因此 80 后对于洗碗机有最高需求;

70 后群体的成长背景经历了改革开放,受教育水平较先一辈提升,更易接受新事 物,但也受传统文化影响,较善处理家务;

60 后群体普遍受教育程度较低,以传统家庭妇女为主,善于处理家务,对洗碗机 的需求一般;

50 后群体成长于物质较为困苦的年代,不易接受新事物,追求节俭,对洗碗机需 求较低。

欧睿数据显示,30-40 岁的人群平均洗碗机拥有量最高,60 岁以上、20 岁以下的人群 平均洗碗机拥有量较低。随着用户的逐渐年轻化,叠加用户依赖效应,我们认为市场对 于洗碗机的需求将不断提升,普及速度将加快。

综上所述,美国洗碗机市场在 20 世纪 60-70 年代、90 年代渗透率快速上行,日本洗碗 机市场在 20 世纪 90 年代以及 2013 年之后快速普及,回顾两大市场的洗碗机发展路 径,在首轮快速普及阶段,产品供给侧的作用更明显,当时台式洗碗机成为两大市场的 敲门砖,凭借着其免安装属性以及出色产品功能的吸引力,叠加居民收入水平的不断提 升,行业渗透率快速上行,随着行业的发展以及技术的革新,产品端逐渐成熟并最终均 衍化为以嵌入式为主,此时需求端的影响作用占据主导,一方面嵌入式洗碗机的主流化 加强了需求与地产后周期的联系,地产周期上行将对普及率提升起到重要的驱动作用, 另外妇女就业率快速提升等外部变化也是重要的需求催化剂。(报告来源:未来智库)

4 国产品牌势头更盛,关注第二成长曲线随着国产品牌的不断崛起,过去被外国品牌所占据的市场格局正在不断被改变。欧睿数 据显示,2012 年西门子在国内洗碗机市场的零售额份额超过 40%,而近年来老板、方 太、美的、海尔等品牌纷纷入局洗碗机市场,逐渐抢占西门子市场份额,尤其 2021 年 西门子份额下降尤为明显,与此同时老板线下份额快速提升,截至 11 月末,老板线下 累计销量份额已经达到 19.1%,2020 年全年仅 9.5%。

实际上,老板电器重视新品类多元化业务,持续对洗碗机业务研发投入,自 2019 年自 建生产线后,2020 年起公司推出多款本土化设计的洗碗机产品,零售额份额持续提升。后续老板电器有望受益于洗碗机市场迅速发展红利,以产品、品牌和渠道的联动优势, 为公司营收带来巨大增量机会、贡献第二成长曲线:

首先产品方面,老板电器通过深入研究中国厨房习惯,迭代升级强力清洗技术,自主研 发三叉洗净专利,满足中式烹饪过后餐具重油重污的洁净需求;老板电器同时考虑了安 装便利问题,确保可以灵活适配不同高度的中国厨房;针对中式碗篮和锅具的多种形态, 老板洗碗机通过百变搁架的设计,实现洗锅洗碗的功能;值得一提的是,老板在烘干技 术上处于绝对领先位置,可实现免洗直烘,且储存时长可达 196h。

在中国家用电器研究院实验数据处理中心对 2019 年 1 月至 2020 年 8 月统计的 101 份 洗碗机检测报告的 600 多个实验数据,在清洁指数、干燥指数、能源效率指数、水效率 指数 4 项洗碗机性能指数上,能达 A 级标准的产品占比在 43.1%至 52.9%之间,噪声 项目产品能达 A 级比例的仅有 11.8%;而在众多产品中,排名前三的洗碗机产品中两款 来自于老板电器。

另外作为传统烟灶国内龙头,老板电器在品牌和渠道上打造协同效应,构建数字化烹饪 生态平台。在零售渠道上,老板主打“四件套”套系化产品销售策略,得益于其在烟灶 市场的高市占率,叠加厨电具有套系销售属性,助力老板洗碗机在零售渠道不断渗透。 此外,工程渠道也为老板电器的洗碗机品类带来巨大增量,一方面来自于在工程渠道的 份额增加,另一方面来自工程渠道的洗碗机市场不断扩容。

总而言之,洗碗机作为现代科技产物极大地解决了用户生活痛点,中国居民对于洗碗机 的需求程度理论上强于日本,因此中国洗碗机市场中期渗透率或超越日本市场目前 30% 这一水平,形态上预计仍将以嵌入式为主流,其强安装属性意味着行业与前装市场绑定 更深、未来行业爆发式增长概率不大,但居民收入水平持续上行、消费人群结构快速变 化,叠加产品力/价格/渠道的适配,行业未来仍有望快速扩容。此外西门子份额的快速 下滑给了老板电器等内资品牌更充足的成长空间,未来有望受益于行业迅速发展红利, 以产品、品牌和渠道的联动优势,兑现第二成长曲线。此外美的集团、海尔智家、火星 人等积极布局洗碗机业务的相关公司,也有望享受洗碗机赛道国货崛起红利。

最后我们重申近期家电行业观点,近期成本环境及地产预期均迎来明显改善:1)自 10 月下旬开始,大宗原材料价格持续回落,主要材料降幅已超过两位数,若按当前价格水 平线性外推 2022 年全年,从今年一季度开始部分原材料品类的均价同比就将转负,二 季度大部分品类均价同比将转负,成本压力有望明显缓解,考虑到厂商本身的提价消化 转嫁,以及潜在的盈利“剪刀差”,我们认为板块已逐步进入盈利改善通道,确定性较 高,幅度或有望超预期;2)去年下半年地产预期进一步恶化,产业链估值回调明显,而 近期政策端已有积极信号,同时叠加降准助力,地产悲观预期有望得到修复。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站