文 / 七公

出品 / 节点财经

今年下半年以来,老板电器(002508.SZ)的股价走势不尽如意,一路从7月初高点49.05元/股下探至11月10日盘中最低28.9元/股,四个月时间回撤幅度超过40%,总市值蒸发近200亿元。

即便中途有“双11”加持,其股价也没有明显的反弹迹象。

而从二级市场的持股情况来看,资金对老板电器看法存在较大分歧。

一边是外资(陆股通 QFII/RQFII)持续流出,淡马锡等知名机构投资者退出;另一边,第三季度中国人保两个产品合计加仓老板电器188.38万股,位列十大流通股东第四、第六位,全国社保基金一零五组合新进入成为老板电器第五大股东,持股数量883.23万,占比0.94%。

都说股价是业绩的晴雨表,业绩是股价的支撑,我们不妨从三季报中透析各方博弈的焦点。

/ 01 /

业绩增长

背后的趋势变化

观察K线图,老板电器近期股价的剧烈波动主要发生在三季报前后,10月20日三季报发布当日,股价一度跌超7个点,创出近一年来新低。

而从财报数据入手,2021年第三季度,老板电器实现营业收入27.45亿元,同比增长13.65%;归属净利润5.52%,同比增长8.14%。相较2020年第三季度同比增速为15.13%、22.95%,2021年二季度同比增速为24.28%、17.49%,本期增速肉眼可见的慢了。

于此同时,经营活动现金净流量下降、应收账款大幅增加,都让投资者对老板电器的前景有所担忧并反映在了股价上。

分析原因,部分为去年第一、二季度受到抑制的消费在第三季度爆发,导致今年的同比基数较高,影响了增长率。其实在没有突发事件的2018年和2019年,老板电器三季度的增速都不算高,2018年甚至出现负增长,本期更像是一种“缓步慢行”常态的回归。

此外,原材料价格上涨,削弱产品的盈利能力,使公司利润增长5.52%远不及营收增长13.65%。这也是当下家电行业都面临的问题。

不过,就整个前三季度而言,老板电器的收入和归属净利润仍然保持了两位数的增长,分别为25.68%、19.56%,不仅高于2020年同期的增速,且对比2019年同期仍实现正向增长,说明公司已将疫情的负面余波消化殆尽。

尽管如此,无论是对Q3业绩增速放缓的解释,还是对前三季度靓丽面的阶段呈现,固执的二级市场都选择视而不见。

节点财经认为,股价往往较业绩具有前瞻性。也就是说,当下老板电器股价的不振,多数是对后续业绩悲观情绪的体现。这其中,资本结构和营收结构发生了两个不好的趋势,或值得关注。

截至2021年三季度末,老板电器应收票据和应收账款合计为35.35亿元,较年初增长约25%。特别是应收账款,比年初增加69.15%至17.05亿元,公司称主要系收入规模增长以及部分应收票据转为应收账款所致。

换言之,部分应收票据到期后没有办法兑付为现金,只能转为应收账款,即应收票据逾期失效,需要重新确认债权。

中金公司的研报证实,“在2021年三季度,老板电器将7亿元左右应收票据转为应收账款,其中包括3亿元的恒大逾期票据。”

公司此前电话会议也表示,来自恒大的应收票据 应收账款共6.5亿,为规避风险,已经在8月份停止向其出货。

目前恒大的情势确实不容乐观,极端假设该笔6.5亿元的应收全部计提坏账,则老板电器2021年预测全年利润=19.22(券商预计)-6.5=12.72亿元,一举回到了2016年水平,股价下跌是有道理的。

好在,恒大事件属于一次性冲击,对公司的基本盘不构成长期影响,但工程渠道的收缩,则会在一定程度上让老板电器的收入根基“晃一晃”。

和其他厨卫品牌工程渠道收入10%左右的占比相比,老板电器基于厨电老大的地位,与碧桂园、万科、融创、保利等多家大型地产开发商签署战略合作协议,2020年已经将工程渠道收入占比拔高到22.6%,在精装修渠道市场份额为35%,稳居行业第一。

随着房地产市场步入下行通道,且不少开发商暴雷,老板电器不仅面临收入减少的风险,也面临应收账款减值后吞噬净利润的风险。

节点财经注意到,公司已降低了明年工程渠道的增长目标,但希望做到整体15-20%增长,增速比之2020年有不小回落。

/ 02 /

行业“执牛耳者”

步入成长后周期

作为厨卫家电行业的“执牛耳者”,老板电器在厨电市场享有产品品牌、服务能力、产品品质等方面积累的良好口碑,旗下抽油烟机份额常年据行业第一。

根据奥维云网提供的数据,2021年前三季度,老板电器吸油烟机线上、线下零售额市场份额分别为16.9%、30.5%,相较去年同期分别增加了1.2个百分点、2.6个百分点。

具体到2021年7-9月,油烟机及燃气灶线上零售额分别下降7%、4%、7%以及14%、2%、10%;油烟机及燃气灶线下零售额分别下降8%、25%、7%以及11%、23%、7%,对比公司收入端增长情况可见,老板电器Q3表现优于行业平均,龙头地位稳固。

但在稳固的市场地位下面,老板电器的“软肋”也很突出:品类单一,收入来源有限。

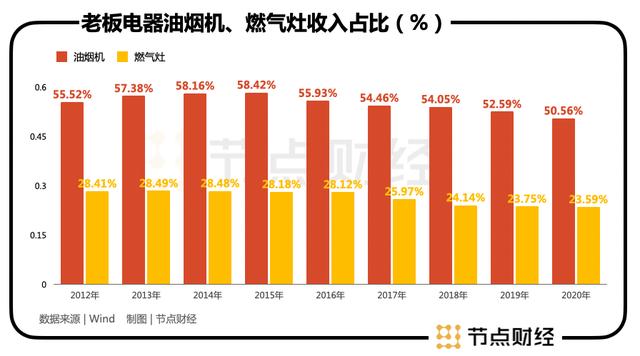

财报显示,老板电器的营收主要来自于油烟机和燃气灶,前者大概占到总收入的50%以上,后者也在25%上下。2021年上半年,该两项产品的收入占比分别为48.33%、24.16%。

一般来说,在行业萌芽期至成长期,大单品突出有“集中力量办大事”优势,可以以较快的速度抢占市场,最大化享受集中度提升的红利。

但在行业步入成熟期后,由于产品保有量趋于饱和,销售增长率放缓,抬头即是“天花板”,公司的成长兑现就成为问题。

如上图所示,自2017年开始,油烟机和燃气灶的零售额、销量均下滑并陷入停滞。2020年,我国油烟机、燃气灶零售额分别为320亿元和188亿元,同比分别减少9.3%和5.9%;零售量分别为2283、2804万台,分别同比减少7.6%、8.1%。

这和老板电器的业绩走势一致,2017年以后,其归属净利润增速由过往40%以上骤降至21.08%,并进一步降至个位数。

从投资的角度来说,成熟期并不是好的进入档口,虽然头部企业坐拥规模壁垒有强化“马太效应”的可能,且资本再投入的需求也没有成长期那么强烈,但整体行业形势在从卖方市场向买方市场过渡,从成熟期往衰退期过渡,企业的成长性也遵循该规律。

而对资本市场来说,基本的逻辑就在于看未来,而不是现在。成熟稳定的公司就像脚踏实地、勤勤恳恳的贤妻良母,总是缺乏点想像力,没有太多出人头地的空间,而初创型企业却风骚性感,活力四射,一副未来可期的样子。

举个例子,比如伊利股份和妙可蓝多,乳业龙头每年稳定增长,却只有20来倍的市盈率,后起之秀转型奶酪不过才5年,却能捞到百倍以上的市盈率,关键在于成长的快慢。

另外,和烹饪习惯以及居住环境有关,烟灶产品不如冰箱、空调等白家电具有出海弹性,老板电器2015-2020 年内销收入占比均维持在99%以上,境外市场几乎可以忽略不计。而消费喜好不会在短期内改变,这又给老板电器的成长空间补上了一道“封印”。

/ 03 /

寻找穿越周期的力量

老板电器≠油烟机

四个多月时间,老板电器的股价、估值均回到两年前的段位,机构似乎对公司的增长前景有所怀疑。

追溯所有的商业演变迹象,在每一轮萧条期过程中,人们总能找到了下一个革命的契机,比如智能手机的面世,引起了移动互联网的爆发,新能源、5G、区块链技术的兴起,都带来了新一轮的需求复兴,也让资本市场追捧不已。

这意味着,当一个行业步入成熟周期后,所在公司必须划出新的成长路径,及时切换轨道。

对于老板电器,新的成长路径在哪里?亦或者说穿越周期的力量在哪里?

目前来看,虽然油烟机、燃气灶已处在行业周期的后半程,但在一些细分产品领域,比如洗碗机、集成灶、蒸烤一体机,还存在机会。

尤其是洗碗机,因为制造门槛高、价值大、渗透率低,甚至有机构认为有望带动老板电器穿越周期。

有数据显示,近年来我国洗碗机产品销量一直保持高增长,但渗透率仍处在低位,2019年仅为1%。

截至2020年,我国洗碗机保有量仅为2台/百户,距离土耳其86台/百户、欧美70台/百户、日本18台/百户、韩国15台/百户,普及空间十分可观。首创证券预测未来5年洗碗机市场累计需求有望超1900万台。

事实上,洗碗机、集成灶和烤蒸一体机也是老板电器近几年着重拓展的品类。

从数据来看,2018年-2020年,老板电器洗碗机收入从1.05亿元增长至2.24亿元,2021年上半年同比增长148.28%至1.71亿元,看似“黑马”潜质十足,但与公司超过80亿元的年收入相比,绝对规模太小了,至少在1、2年内难以撼动油烟机、燃气灶的趋势。

并且和另一油烟机巨头方太相比,老板电器布局太晚,在洗碗机业务上没有占据先导优势。2020年我国洗碗机市场,方太以线下市场份额16.53%,美的以线上市场份额26.57%,拔得国货品牌头榜。

集成灶和烤蒸一体机方面,2020年收入分别为2.59亿元、3.78亿元,2021年上半年达到1.43元,2.62亿元,同比增长44.85%、96.37%,均远远高于公司营收增速。

总的来说,洗碗机、集成灶和烤蒸一体机,作为新生事物,已成为拉动公司业绩上升的主要助推器,但问题都是体量太小,缺乏地位支撑,尚不能打破市场“老板电器=油烟机”的固有印象。

不过,反过来说,正如阿姆斯特朗在月球上迈出的一小步,却是人类从地球跨越到月球,这些“小苗”也宣告了老板电器第三增长极的“破土”,仍然值得期待。

至于投资者更为关注的股价走势,如果新品没有形成一定量级,比如营收结构出现大的变化,即老板电器≠油烟机,昭示出对应拐点到来的确定性,或许老板电器还要盘整一段时间,估值将继续在中枢位置下方徘徊。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点研究不对因使用本文章所采取的任何行动承担任何责任。

,