经历了疫情的洗礼后,如今国内厨电市场逐渐恢复,厨电企业业绩也在转暖。近日华帝发布《2021年半年度报告》,报告期内,华帝股份实现营收和净利润双增长,业绩表现超出市场预期。

华帝的这份“期中答卷”颇为亮眼,虽然有厨电行业整体回暖的背景加持,但华帝自身的增长引擎同样不可小觑,那么华帝是怎样实现营收、净利润双增长的?而未来华帝的增长空间在哪里呢?透过这份半年报,我们或许能得出更多结论。

净利润同比增长45.2%,华帝厨卫主业务基本盘稳定

2020年因疫情等因素影响,厨电行业整体增长趋缓。但随着疫情逐渐缓解,在消费需求反弹释放以及有关部门推出促销费政策等多项利好的情况下,今年国内厨房电器市场重新提速。

在行业整体向好的趋势下,国内厨电厂商业绩基本回归到疫情前的水平。华帝的业绩走势便很好的体现了这一点,其营收和净利润走势基本呈现U型复苏趋势。

根据华帝股份财报显示,今年上半年,华帝营业收入26.59亿元,较上年同期增幅 59.46%,业绩水平恢复到疫情前的90.7%;归属于上市公司股东的净利润虽同比增长45.42%,达到了2.39亿元,但仅为疫情前净利润的60%左右。

对于营收及净利润增长的原因,公司表示主要是上年同期受疫情影响,营业收入减少。而今年在行业发展利好的驱动下,得以快速复苏。

奥维云网数据显示,2021年1-6月,包括油烟机、燃气灶、热水器、洗碗机、集成灶等在内的8个厨电品类,零售额和零售量规模同比去年有较大幅度的增长。

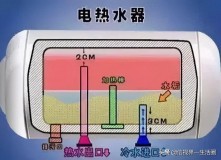

据华帝年中报告,电器机械及器材制造贡献了华帝的99%营收。其中烟机、灶具、热水器是其最为倚重的三个品类,加在一起约占总营收比重的82%。

不过因今年以来不锈钢等原材料价格上涨等客观因素,华帝2021Q2 单季度公司毛利率同比下滑2.3个百分点。展望今年之后的几个季度,随着终端需求恢复,规模效应显现,预计公司盈利能力有望改善。

另外,各品类营收占比波动不大,但相关营收都有明显增加。产品营收的增长,使得华帝在报告期内实现现金流由负转正。今年上半年,华帝股份经营活动现金流为6960.15万元,去年同期则为-3.97亿元。

值得一提的是华帝的定制家居业务。在“内循环”促进消费积极释放的发展思路引领下,近年来厨电企业纷纷加快了向上游布局的步伐,华帝也推出了针对整体厨房、全屋定制、智能家居领域的华帝家居,发展势头迅猛。

根据华帝年中报告显示,2021年上半年,定制家居业务实现收入1.90亿元,占到了总营收的7%,相较去年有小幅度增长,保持了良好的发展态势。

那么,除了回暖的大环境以外,华帝在自身层面又是如何做到业绩复苏的呢?

安然度过疫情低谷,华帝的增长引擎是什么?

此次华帝发布年中报告后,第二天股价一度涨停,后续虽有一定波动,但截至发稿时,华帝股价依然稳中有升,这代表着除了利好的行业环境外,华帝自身的增长引擎十分强劲。

1、研发投入增加,全场景布局价值凸显

市场竞争终归还是体现在产品竞争上,市场表现的好坏也直接反映出了产品的竞争力水平。

报告期内,华帝开展了多项新产品研发,并加大了研发费用的投入,达到了1.37亿元,较上年同期增长51.45%。值得一提的是,该项数据较2019年上半年1.08亿元的研发投入也有较大幅度上升。

华帝顺应了厨电产品高端化、智能化的行业发展趋势,通过提高产品科技属性,并将空间美学与智慧家居功能相互融合,打造出“场景化”、“套系”、“智能厨房”等生活场景概念,例如其先后推出的敦煌套系、元气套系,以及近期发布的新品魔尔套系,都有力的推动了其销售增长。

2、多元化渠道布局,拉动厨电市场快速开拓

报告期内,华帝对于市场网络和营销体系也进行了多项调整,积极拓宽原有渠道,同时努力拓展新渠道,在多元化布局方面进展明显。

目前华帝的主营业务仍依靠线下渠道和线上渠道,二者贡献了7成多的营收,但值得注意的是,华帝首次在渠道分类构成中增加了新零售渠道。今年1-6月,华帝新零售渠道营收1.03亿元,虽然比重仅为3.91%,但增长幅度却达到了153.24%,尚属高速增长期。

另外,华帝在今年也开始加强线上线下营销资源整合、协同发展,强化线上线下场景联动和相互导流。例如在2021年上半年借助直播带货,实现成交金额1.93亿元,同比增长115%。

3、瞄准增量市场,子品牌持续发力

除定位智能厨电的“华帝”品牌外,华帝旗下还有华帝家居、百得等子品牌。

此前业界普遍认为,厨电行业如今最大的机会在三四线市场。对于华帝而言,将业务下沉不仅有利于业绩增长,还是一次新零售渠道的变革。

因此早在2012年,华帝便斥资3.8亿元收购百得厨卫,主打中低端及海外市场。

目前看来成效显著,报告期内,百得加大硬件、软件升级和投资,占地约9万平方米的百得新工业园逐步投产使用,实现营业收入8.61亿元,同比增长73.97%。

综合来看,华帝此次的“期中考卷”让人眼前一亮,但在其营收、净利润双增的背后,我们仍然能够看到其增速逐年放缓的疲态。

增速放缓、业绩承压,华帝为何略显“疲惫”?

根据华帝股份此前发布的报告数据来看,华帝营收增速放缓是不争的事实。2018年至2020年,华帝分别实现营业收入60.95亿元、57.48亿元、43.60亿元,分别同比增长6.36%、下降5.69%、下降24.14%,其营收增速逐年下降。

考虑到2020年上半年的特殊性,我们再把此次26.59亿的营收和2.39亿的净利润与2019年上半年数据进行对比,华帝今年的营收仍不及此前。2019年上半年,华帝营收、净利润分别为29.30亿元、3.95亿元。

然而同向对比厨电行业的老板和方太,在同样经受了疫情冲击的情况下,二者在2020年业绩均实现了正向增长。因此华帝可能受疫情影响更大一些,而且其恢复周期也更长一些。

除了营收增速放缓,我们还能够看到华帝的主营产品毛利率逐年走低。上文提到的烟机、灶具、热水器这三大主营产品,今年的毛利率分别为48%、46.72%以及36.57%,同期分别减少0.45%、3.36%、4.99%。

这并不是华帝主营产品第一次毛利率下滑。据其2020年度报告数据,华帝烟机、灶具和热水器在去年的毛利率比上年同期下降分别为3.89%、4.76%、8.97%。

另外,目前主流厨电企业都在发力工程渠道。这和国家房地产政策转型有一定关系。近年来,国家房地产政策偏向于精装房,必定安装厨房电器。因此,厨电企业对这一块业务加大了布局。

华帝虽然在工程渠道的营收占比持续提升,但就目前来看,其发展空间比较有限。据公开资料显示,厨电行业工程渠道70%的份额被两家头部企业老板和方太把持。

华帝与二者相比,不论是营收规模、市场份额还是工程渠道收入及占比,都不具备显著优势。如果想在这方面进行突破,可能还需要另辟蹊径。

除此之外,销售费用过高也是华帝此次暴露出的问题。

今年上半年,华帝主营业务重回正轨,销售费用也同样提升,达到了6.2亿元,同比增长50%。公司表示报告期营收增长致促销支持、广告支持及售后费用等同比上升。

不过此前华帝在营销方面的投入就颇为豪爽,据其往年财报数据,自2013年起,华帝销售费用达到了7.61亿元,并开始出现明显增长,直到2017年16亿元的顶峰。这些销售费用,华帝主要是花在了C端市场,例如给经销商支持,以及对渠道和品牌等方面的投入。

上述多项问题令华帝的股价在今年起伏不定。2021年1月4日华帝开盘价为8.65元,截至8月5日15:04,收盘价为7.08元,年内跌去18.15%。

那么,华帝下半年乃至更长时间的机会在哪里呢?

下沉市场或是华帝重返颠覆的胜负手

过去30年,国内厨电产品经历了从无到有,从寡到多的阶段。如今在一二线城市,华帝主营的烟机、灶具、热水器等产品在一二线城市保有率已趋于饱和。而随着中国人均可支配收入日益增长以及消费升级,乡镇市场的红利有待释放。

因此,三四线城市乃至乡镇的下沉市场,将成为大型厨电新增需求的主要来源,而且将持续今后很长的一段时间,这部分市场恰巧是华帝经营多年的重要方向。

华帝年中报告显示,其继续加大三四线城市的布局,为提升下沉经销网络服务覆盖率,华帝在三四级城市增加投放售后服务车,覆盖大部分县城及重点乡镇。并且线下、线下网络覆盖率分别达89.43%、71.32%,服务工程师新增3361人。

对华帝而言,将产品和服务向乡镇一级的下沉市场加速渗透,不亚于开拓一片广阔的蓝海市场。

首先,在政策层面来看,今年两会将老旧小区改造提上议程,而厨房、卫生间作为家庭的核心场景,在老旧小区改造中,必然会进行一次换新。

另外,在消费领域来看,不论是子品牌百得,还是华帝的主品牌,定价相较于老板和方太都要低一些。据了解,2020年华帝烟机原材料占其营业成本的比重为87.11%,而老板电器生产的烟机,原材料占营业比重仅为39.49%。

所以在消费者对价格更加敏感的下沉市场,定价相对较低,同时又拥有成熟产品线的华帝,或许会更加能打。

基于上述原因,在产品创新和渠道改革初见成效,并且实现产品和服务加速下沉的华帝,在发布半年度报告后,中银国际、首创证券等6家机构给予“买入”评级,民生证券、华创证券、中信建投3家机构给予“增持”评级。

综合来看,如今行业拐点已至,华帝积极推进渠道变革,并进行多元业务布局和下沉市场营销,未来仍具备较大想象空间。但同时在市场竞争加剧的情况下,华帝还需要不断丰富自己产品线,提升自身科技属性,并且在后疫情时代,最大化发挥下沉布局优势,推动业绩增长。

文|松果财经(ID:songguocaijing1)

,