中国三大白色家电年产能超3亿台,产能在全球占比约70%,在智能化、变频化趋势下白色家电芯片单机价值量将超越15%;格力、美的、海尔等家电龙头,为了维护供应链稳定和提升产品竞争力,近年来积极布局芯片国产化,家电芯片本土化配套迎来黄金时代。2019年中国家电芯片市场超500亿元,但是国产化率尚不足5%;家电芯片毛利率系接近工控领域高门槛蓝海。

变频&智能化趋势,驱动家电提升整机半导体用量;变频家电需要2至3颗IPM模块将提升芯片价值量约70%:此外,随着智能化升级,高档冰箱将使用5组或以上IPM,空调、洗衣机、洗碗机等通常使用2或3组IPM;电源管理IC将使用1至8颗;主控MCU将从8位升级至32位;通信单元新增WiFi6/蓝牙协议、传感器数量和感知精度增加等,全方位芯片技术升级。

本期的智能内参,我们推荐华西证券的报告《家电芯配套渐完善, 增存量机遇筑蓝海》,揭秘家电变频、智能化趋势下本土芯片的发展机遇。

本期内参来源:华西证券

原标题:

《家电芯配套渐完善, 增存量机遇筑蓝海》

作者:孙远峰 等

一、家电变频、智能化升级带来家电芯片机遇全球每三台白色家电,即有二台来自中国制造;中国为全球最大白电制造基地,整体产能在全球占比60-70% ;其中,空调、冰箱和洗衣机产能全球占比分别为80% 、52% 、37%; 2019 年中国空冰洗产量同比增速6% 、4% 、9% ;近三年空调产量持续增长,冰洗维持平稳。

2012- – 2019 年中国大陆白色家电产量(万台)

2019 年中国白色电器产量全球占比( % )

中国大陆白色家电销售额维持平稳,销售额在全球占比超过 20% ; 2015- – 2019 年中国大陆白色家电销售额从 3004 亿元稳步提升至 3633亿元;其中,按照空冰洗拆分,销售额全球占比分别为 55% 、 23% 和 21%;中国大陆家电销售额除了外销,大部分也供给国内庞大内需市场。

2012- – 2019 中国大陆白色家电销售额(亿元)

2019 年中国大陆白色家电销售额全球占比(% )

中国大陆城镇、农村居民平均每百户白色家电拥有量持续爬升;空调未来增长空间尚大。2013-2019年国内白色家电保有量持续提升,其中以空调为例,2018年中国城镇居民与农村居民平均每百户拥有量分别为142台和65台,而日本居民平均每百户拥有量为272台。

中国大陆、日本白色家电保有量对比(台):国内尚有成长空间

2013- – 2019 年中国城镇居民平均每百户白色家电拥有量( ( 单位:台) )

2013- – 2019 年中国农村居民平均每百户白色家电拥有量( ( 单位:台) )

中国白电 CR4头部企业集中度高,呈现寡头垄断格局,产业链本土化配套将为提升竞争力的关键。白电龙头竞争格局已经趋于稳定,2020Q1中国大陆空调、冰箱、洗衣机行业CR4分别为73%、72%、73%;高附加值零部件国产化有利于降本增效和差异化,尤其是控制芯片。

2020Q1 中国大陆白色家电 CR4 集中度( % )

各品牌家电占有率

根据中国科学院微电子研究所数据,中国大陆家电行业芯片市场约 500 亿元人民币,本土化配套率仅 5% ;随着变频& & 智能化,家电芯片市场有望持续增长,为国内急需补上的短板。

变频家电渗透率上升,驱动 IPM 功率芯片、 MCU 智能控制芯片高增长;根据2019年空调供应链零部件数据,变频转子压缩机增长16.5%、IPM芯片增长15.4%、MCU芯片增长4.4%。

2019 年空调供应链供给规模同比增长趋势(按总销量% )

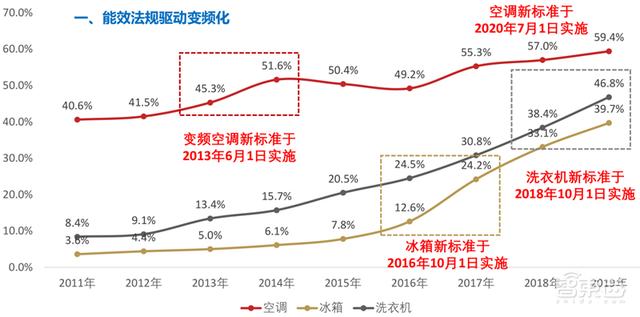

节能新标准政策推动,中国变频家电(高能效)渗透率稳步提升。 2011-2019年在国家坚定推进节能环保大方针的背景下,随着消费者观念的转变以及购买力的提升,在能效、性能及智能控制等方面具有优势的高能效变频家电产品日益受到消费者的青睐。

2011- 2019 年白色家电变频渗透率占比(%):节能政策支持,向上趋势确立

2019 年 H1 智能家电出货量增速达 22.8%;智能化使得家电芯片价值提升,包括:功率芯片(电机驱动、电源管理)、智能控制芯片( MCU 、 SoC )、通信芯片( WiFi/ / 蓝牙 /Zigbee )、AI 芯片(语音识别、图像识别、深度学习等)、传感器(温度/ / 湿度/ / 转速)等。

5G/AI/IoT驱动:家电开启新一代智能化趋势

中国白色家电智能化渗透率高速增长

新一代智能家电:价值增量芯片及模块

二、家电芯片价值量变频家电就是通过变频器模块,改变驱动电动机的供电频率,实现电动机运转速率自动调节,把50Hz 固定电网频率改为30-130Hz 变化频率,使电源电压适应范围达到142—270V; 频家电相较于传统定频,平均效能比提升30%,具备舒适性高、寿命长、静音等优点。

变频技术 : 变频空调体感更加舒适

变频器电路由半导体元件组成,控制电流通断作用,驱动无刷电机按电流频率变化运转;无刷电机具备节能、低噪声、优异变速等特性,为目前变频电机主流结构,利用半导体元件实现交- 直- 交电流转换;简易工作流程:从传感器接收信号,微处理器处理和分析,并发出三向正弦波的驱动信号,使变频器按照控制改变电流频率,驱动电机变频运转。

变频家电主要采用无刷电机:从电刷换向转变为半导体换向元件

变频电机在家电应用越来越广泛,使得IPM 功率模块和变频电机数量同比增加,带动IGBT、 、PMIC 、二极管等功率元件需求提升。根据美的数据,高档电冰箱可能会使用5个或以上电机,空调的室外机和室内机各使用2个,洗衣机/烘干机、洗碗机通常也会使用2个电机。

IPM模组用量同步变频电机数量提升,以空调变频器为例

变频电机不单用于空冰洗大家电,同时也应用于各类大小家电的电机、压缩机;包括:风扇、排油烟机、洗碗机等;只要有节能增效、小尺寸、重量低、高可靠性需求均能采用。变频家电芯片基本可分为四大模块:变频功率、电源管理、主控制器、通信传感。

变频器整机电路原理图:二极管 /MOSFET/IGBT/PMIC 各司其职

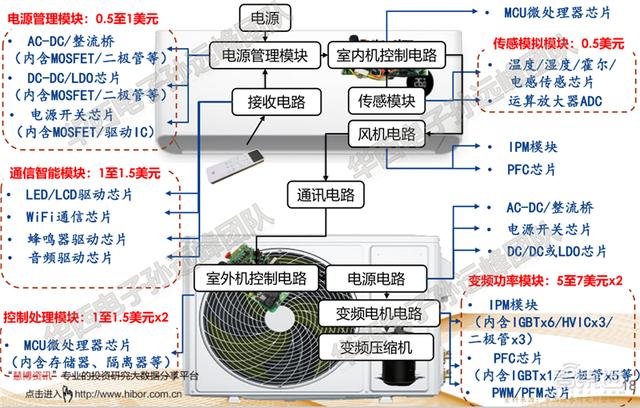

变频家电主要电子零部件结构拆解,以空调为例包括:(1)主 控制器/ 通信电路主板、(2)温度/ 湿度/ 压力/ 霍尔等传感器、(3) 压缩机/ 风机电机的变频电路(IPM 模块/IGBT 等)。

变频白色家电核心电子零部件结构

变频家电中整机芯片成本占比约10%~15% ;未来成本将随着变频&智能化性能升级同步增加。

变频空调主板:主要芯片解决方案电路板示意图

变频空调:主要芯片解决方案电路图

家用变频空调芯片构成

家用变频冰箱芯片构成

家用变频洗衣机芯片构成

三、核“芯”模块替代机会1、功率模块

功率半导体是变频家电核心。功率模块在家电实现二大功能:电流转换( 交/ 直流电变换) 、电源供应( 电流升/ 降压输出) 。功率模块采用方面:主要根据输出电流大小合理选择;通常大电流采用MOSFET 和IGBT等分立器件和模组,小电流采用PMIC 集成电路;PMIC 除了内置MOSFET 开关用作电源供应;还可集成PWM/PFM 脉冲信号调制、PFCC功率因素矫正等模块,控制开关电路和输入电流。

功率半导体应用种类:功率模块、电源管理 IC

功率半导体主要种类和功能

家电用功率芯片属于技术门槛高的蓝海市场;以芯朋微为例:公司家电PMIC 毛利率近50%, ,高于消费标准电源类的30% ;白色家电一般要求在家中使用5 至10 年,产品稳定性、可靠性要求高;同时,较高集中度有利于缩小体积;此外,家电相对于汽车电子、轨交等领域产品迭代快速且验证周期短,有利于国内芯片企业更快进行验证,导入本土化配套。

功率半导体应用范围:家电性能居中相对容易替代

2019 年中国大陆功率半导体应用占比(% )

全球功率半导体市场超400 亿美元;其中 , 集成功率IC(54%) ;分立MOSFET(16%) 、IGBT(12%);2019 年中国大陆功率半导体市场规模145 亿美元 , 在全球占比36% ;功率市场长期被海外企业把控 , 但是细分领域和应用较多 , 行业集中度较低;适合国内小规模企业单点突破逐步做大。

2014- – 2019 年全球和中国大陆功率半导体市场规模(亿美元)

2019 年全球功率半导体应用占比(% )

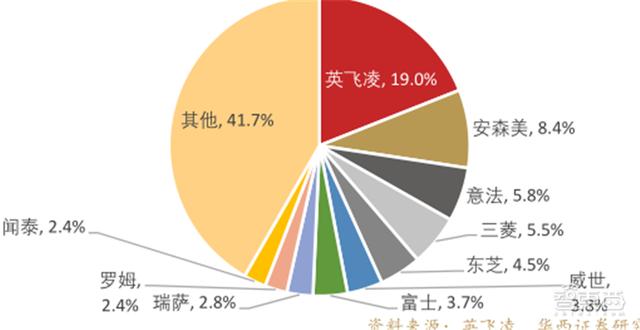

2019 年全球功率半导体市场份额(% )

中国大陆具备完整功率半导体产业链;IDM 和Fabless Foundry 模式皆有 , 上下游协同进口替代 。以IGBT为例,国内IDM企业包括华润微、比亚迪、华微电子等;Fabless企业包括斯达半导、中国北车等;Foundry有中芯国际、华虹宏力等,OSAT封测有华天科技、长电科技等。

中国大陆功率半导体产业链情况:以 IGBT为例

中国大陆功率半导体公司数量丰富 , 尤其相对集中于长三角地区 。中国大陆在IDM、设计、模组、制造等领域都具有众多公司布局;国内上海为核心的长三角地区是国内功率半导体产业的核心区域,相关企业数量占比近50%,已经形成完整且优势的产业群聚。

中国大陆功率半导体产线分布情况

IGBT: 高电压/ 大电流变频功率模块。 IGBT 在功率模块中可同时以IPM 模组和分立器件形式存在,主要用于逆变(DC-AC 直交流转换)。 IGBT 结合了MOSFET 闸极控制高输入阻抗和BJT 大电流低导通压降的优势,使得器件驱动功率小、开关频率高、开关损耗小,广泛应用于600V 以上的电源供应系统(变频器、电机等)。

IGBT主要种类和产品类型

IGBT 结构由 BJT MOSFET

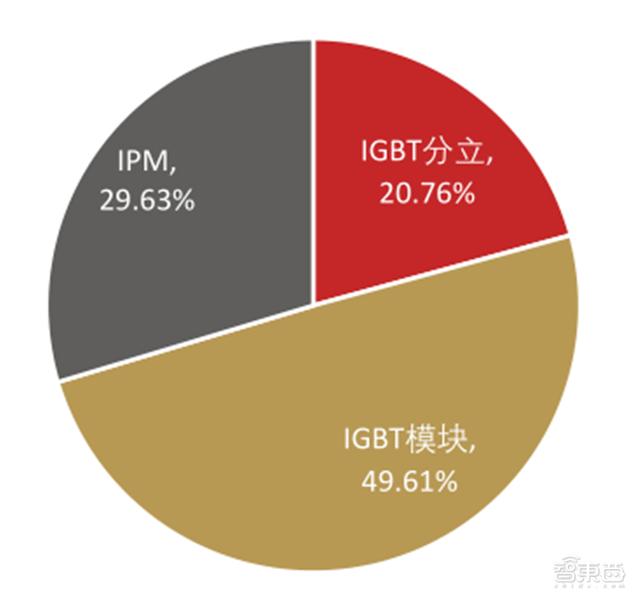

2019 年全球IGBT 市场达到54 亿美元;中国大陆为24 亿美元,中国市场在全球占比58% ,同时,2016-2022 年复合增速17% ;2018 年IGBT 应用占比为IGBT 分立21% 、IGBT 模组50% 、IPM 模组30%。未来IGBT 将持续向高电压、大电流和高集成度模组升级;模组和IPM 模块应用占比有望提升。

2016- – 2022 年全球、中国大陆 IGBT 市场规模(亿美元)

2018 年 IGBT 应用占比:分立/ 模组

IGBT 功率器件需要承受高电压和大电流 , 对于稳定性 、 可靠性要求最高 , 在产品设计和工艺实现时需要考虑绝缘 、 耐压 、 散热 、 抗干扰 、 电磁兼容性等诸多因素;需要经过长时间研发积累逐步掌握;从1988 年至今 , 一代IGBT 产品生命周期平均长达10年 , 富士 、 三菱等海外企业已推出第七代IGBT, 国内领先企业已具备第六代量产能力 , 紧跟在后 。

IGBT 性能设计要求抗冲击、降损耗

IGBT 技术发展趋势:逐代降本增效, 产品周期相对长

IGBT 覆盖功率范围广泛 , 通常用于600V 以上电压;IGBT 在600V-1350V 市场占比最大达60%,主要应用于消费电子 、 工业控制 ( 家电 、 变频器 ) 、 新能源汽车 ( 电动车 )。根据TrendFroce数据,2018年中国大陆汽车电子和消费电子IGBT市场规模分别为47亿元和41亿元。

IGBT 应用领域按照电压区分

2018 年中国 IGBT 各应用领域市场规模(亿元)

2018 年全球 IGBT 应用占比(% )

IPM 为变频模块核心(DC-AC), 组成器件包括:6 个IGBT 并内置高压/ 低压驱动IC 及保护电路等。 IPM 效能优势包括:(1) 更简化的工艺;(2) 灵敏准确可靠性;(3) 简化外围电路设计;(4) 散热佳。

变频器智能功率模块 IPM :内部组成元件

IPM 将持续向更高度整合发展;除了原本变频功率模块,更进一步集成MCU 微处理器、驱动电路、集成电源供应模组等元件;增加单位功率密度,为客户提供更好降本增效的产品。 家电类IPM 主要为600V-2000V 应用,国内华润微、士兰微、斯达半导均能供应IPM 模块。

海外、国内 IGBT 企业产品分别竞争格局

2019 年中国新能源汽车 IGBT 市场份额(按销量 /%)

MOSFET 在功率模块中可以分立和集成形式,主要用于电源供应升降压 (DC-DC 直流电转换)。 MOSFET的特性在于高电压接负载,仍然能接通和关断负载电流,同时具备高频开关的特性,按照工艺结构分为:沟槽型Trench :主要低压200V 以内;分裂栅SGT :中低压300V 内;超结型Super Junction :高压领域400V-700V ;第三代化合物材料碳化硅MOS :800V-1700V;

MOSFET 主要工艺种类

MOSFET 产品和封装类型

2019 年全球MOSFET 市场规模达76 亿美元,2016-2023 年复合增速达5% ;中国大陆MOSFET市场规模达36 亿美元,中国市场在全球占比约48% ;MOSFET 按电压细分应用包括:低/中 中压 压MOS70% 、高压MOS23% 、SiC-MOS 模组7% ;未来主要向低压高频、高压双向发展。

2016- – 2023 年全球 MOSFET 市场规模(亿美元)

2019 年 MOSFET 应用占比:低压 MOS/高压

MOSFET 通过高频开关(DC-DC 直流降压) 将输入的直流电压调整至适合处理器CPU/ MCU 工作;CPU 电路主要由PWM 脉冲宽度调制器芯片,MOSFET 驱动芯片、MOSEFT 管,电感、电容5种元件组成,在家用电器中由于处理工作较为简易,通常用单片机MCU 作为处理器。

MOSFET 低压高频开关特性 —— 给 CPU/MCU供电

MOSFET 下游应用领域多样 , 高频特性难以被其他功率器件取代 , 适合用于体积小电子设备。 MOSFET 将朝向两条路径发展 , 低压/ 中低压将受益于处理器 、 智能快充 、 小家电等增量需求;高压则受益于新能源汽车、 、5G 基站等增量需求;SiC-MOSFET在超高频应用则快速增长。

MOSFET 应用领域按照电压区分

低压 MOSFET应用领域

家电类MOSFET 国内供应链布局相对完善,华润微、士兰微、新洁能、闻泰等均达一定份额。

海外、国内 MOSFET企业产品分别竞争格局

二极管:整流/ 稳压/保护的功臣。 二极管可组成整流桥和稳压保护器件,整流系将交流市电转变为直流电(AC-DC 交流转直流)。 2019 年全球二极管市场超过39 亿美元;由于二极管的工艺结构简单、成本低,市场已充分竞争,二极管除了分立器件也常集成在功率IC 和模组,用于整流/ 稳压/ 保护/ 开关等功能。

二极管主要工艺和类型

2016- – 2023 年全球功率二极管市场规模(亿美元)

二极管整流桥工作流程:交流市电输入220V 需先通过变压器降压为25V 交流电,再通过整流桥转换为12V 直流电,经过滤波降压后形成3V 给处理器供电,或是转换电压供给各个模块。整流桥是由四个二极管组成的桥路,通过单项导通周期开关,将交流电输出为脉动直流电压。

二极管具有击穿电压高、反向漏电流小的特性:适合整流/ 保护/ 稳压

晶闸管又称为可控硅,作为开关元件以小电流控制大电流整流和逆变,但是开关频率相对较低并且为半控制型元件应用较为局限,具备温度敏感性因此被用于家电的温度控制器。 2019 年全球晶闸管市场为4.9亿美元,在工业、消费电子、汽车、网通等领域均有应用。

晶闸管主要工艺和类型

2016- – 2023 年全球晶闸管市场规模(亿美元)

晶闸管是一种可控制的整流器件,也称为可控硅,分为单向、双向、可关断等多种类型:晶闸管在一定电压条件下,只要触发脉冲就可以导通,在脉冲消失后仍然维持导通状态。 晶闸管以小电流驱动大电流高电压,常作为电机驱动控制、调速控制、控温的控制器件:功率二极管和晶闸管为基础元件,充分竞争下市场集中度分散,国内外企业技术差距较小。二极管市场已有众多国内企业,例如:杨杰科技(2%) 、瑞能(3%) 、华润微、台基、闻泰等。晶闸管为利基小众市场,国内企业例如:捷捷微电(6%) 、瑞能(12%)。

海内外主要功率二极管企业

海内外主要功率晶闸管企业

2、电源管理芯片

电源管理芯片: 电能供应指挥官。电源管理芯片(PMIC) 为高集成度数位模拟混合IC,实现电能变换、分配、检测等管理功能。PMIC 功能种类和料号较多, 主要包括AC/DC 电源管理(PWM 脉冲频率调制、PFC 功率因素矫正)、 DC/DC 电压调制(Buck 、Boost 、LDO) 、Driver 驱动(LED/LCD 驱动) 、Battery Charger 充电管理等。

电源管理 IC种类和产品类型

电源管理 IC 应用领域广泛

2019 年全球电源管理芯片市场超200 亿美元;中国大陆市场为106 亿美元,中国市场在全球占比54% ,此外,2015-2020 年复合增速达8% ; PMIC 产品细分种类多,对于线宽要求较低,行业准入门槛较低,目前国内企业主要在中低端领域竞争,高端市场还有较大发展机会。

2015- – 2020 年全球、中国大陆 PMIC 市场(亿美元)

2021 年电源管理 IC 细分领域份额(车用 /%)

BCD (BIPOLAR-CMOS-DMOS )是电源管理芯片主要制造特色工艺;BCD 优势在于结合三种工艺,使得模拟IC 可以和数字IC 混合集成为SoC 芯片,以标准化模块发展混合定制功能; BCD 技术升级向高压、高功率、高密度发展,技术升级路径有别于数字IC ,要求长时间经验积累;目前BCD 工艺从第一代的4 微米,已经升级至第十代的90nm ;主要分为高压BCD 和高集成多功能BCD 两条升级路径,目前技术领先主要为海外IDM 企业,其次为一线晶圆代工厂;

BCD 工艺平台由 BJT 、 CMOS 、 DMOS 集成组成

BCD工艺平台技术升级路径

PMIC :控制电压和电流输入/ 输出。家电终端各种环境配置,需要不同种类电源管理芯片;以3V 至4.2V 锂电池供电情况为例:(1) 配置LDO 线性稳压给对杂讯很敏感的无线通讯模块供电; (2 )配置DC/DC 的 Boost 和功率开关为5V 的USB 插槽供电; (3 )配置DC/DC 的Buck-boost 为3.3V 传感器升降压供电。

锂电池、小型电源供应器、大型工控电源供应器,需要的电源管理芯片

AC/DC 电源管理芯片用于完成AC 强电和DC 弱电间的转换,尤其大量应用于集成度高的家电。AC/DC 的转换可以分为四大模块,降压、整流、滤波、稳压;AC/DC 电源管理芯片外挂或集成MOSFET 开关和PWM脉冲频率调制模块,提升交直流功率转换效率、降低功耗、缩小体积。

AC/DC 集成电路 PMIC 逐步成为主流方案

DC/DC 电源管理芯片用于DC-DC 弱电间转换,分为开关和线性稳压两种方案,应用范围广泛。 开关式和线性稳压式各自具备优势领域,按照终端需求进行配置;LDO 线性稳压主要用于低; 噪讯还有小功率的降压转换; DC/DC 开关则可以灵活应用于升降压变化,高效率功率转换。

DC/DC :开关方案和线性 LDO 均有优势应用

驱动 IC :开关栅极和 LED/LCD。 Driver 栅极驱动芯片相当于控制器(数字和模拟电路)与功率器件(MOSFET 、IGBT )之间的接口,基本每个功率器件都需要Driver IC ,相较于分立式方案,高集成度驱动IC 成为主流: 驱动IC 主要由控制模块、比较器、功率开关模块组成,实现小电压驱动大电流的功能。

MOSFET 和 IGBT 的栅极驱动 IC

LED 驱动

家用电器: PMIC 可靠性功能升级。家用电器PMIC 需求量提升:一台家电中通常内置 1-8 颗PMIC ,随着家电功能升级,PMIC的 的使用量和性能也随着实现不同的电能管理职责而提升;例如:AC-DC ( 内含PWM 及高压开关晶体管) ,DC-DC 或LDO (升降压调制给各个模块供电)、FPC 、Gate Driver IC 等。家用电器PMIC 对质量稳定性、可靠性要求高:要求具备700V 以上BCD 工艺平台,才能达到技术门槛;此外,PMIC失效会直接导致电子设备停机甚至损毁,属于家电关键芯片器件。

电源管理芯片在家用电器的配置情况

消费电子: PMIC 向高集成度升级。消费类电源管理芯片技术升级:(1) 高集成减少外围电路;(2) 待机低功耗;(3) 启动快速响应。以芯朋微的快充AC/DC PMIC 为例,内部集成准谐振工作的电流模式控制器和功率MOSFET, 专用于高性能、外围元器件精简(相较传统方案减少10颗外围电路)的交直流转换开关电源。

电源管理芯片高集成度优势:以快充电路板解决方案为例

智能手机: PMIC 受益 5G 频段升级。5G 手机渗透率提升,包括射频芯片新增5G 频段、手机摄像头从三摄升级为四摄、各种功能模块IC 增加等,都需要更多PMIC 做电源供应;包括LDO 、DC/DC 等降压转换的PMIC 增加;PMIC 在智能手机的单机价值量约提升30% 至50% ;例如Galaxy10 系列PMIC 从6 颗增长至9 颗;

智能手机功能模块持续增加,对应 PMIC 需求大幅提升

5G 对比 4G 电源管理芯片数量 (Galaxy10 型号为例)

电源管理芯片广泛应用于家电、智能手机和平板、行动快充等领域;随着5G/AI/IoT 等新产业发展,特定化PMIC 需求量和电子设备的数量及种类同步增长,要求功能更加精细复杂。

根据Yole 数据,2024 年全球电源管理芯片在消费通讯、工业将达到103 亿美元、42亿美元。

电源管理芯片 PMIC 应用几乎无所不在

消费电子、工业为 PMIC主要成长和应用市场

2019 年PMIC 主要被海外垄断,国内晶丰明源、芯朋微、圣邦股份开始突破AC-DC 、DC-DC 等芯片。

中国大陆、海外 PMIC企业产品、竞争格局情况

3、主控

微处理器 MCU :家用电器大脑。 微处理器MCU 为家电一般采用主控处理器,集成处理器、存储器、I/O 结构等功能模块。家电运算性能和功能相对简单,因此主要采用精简架构的MCU ,但是随着智能设备种类持续增加,MCU 也在技术升级,按汇流排分为4/8/16/32/64 位,对应主频和各方面性能提升。

微处理器 MCU 的产品种类和情况

微处理器 MCU种类繁多

微处理器 MCU: 市场穿越周期增长。2019 年全球微处理器MCU 市场规模达164 亿美元;中国大陆市场为38 亿美元,2015-2020 年复合增速达8% ;国内MCU 市场穿越周期稳定增长,2019 年应用领域占比方面,消费电子25.6%、 计算机网路18.4% 、汽车电子16.2% 、工业控制11.2% ;其中,工业控制和汽车电子增长最快。

2017- – 2022 年全球、中国大陆 MCU 市场(亿美元)

2019 年中国 MCU 应用领域占比(% )

家电MCU 随着智化、变频化渗透率逐渐提升,MCU 性能从8 位向32 位中高端产品升级;2019 年中国家电市场8 位和16 位MCU 占比达到80% 至90% ,32 位增长空间尚大;按照全球各应用领域MCU 位来看,国内32 位MCU 占比仅21% ,对比全球43% 还有翻倍的增长空间。

智能化家电趋势下: 32 位 MCU将成为主流

2019 年中国 MCU BIT 分布占比(% )

2019 年全球 MCU BIT 分布占比(% )

微处理器MCU 在智能化趋势下,芯片硬件模块配置逐步升级,包括工艺节点、内核BIT 和主频、存储器容量、支援通信协议等;软件方面运算数据量增加,对人工智能算法、多任务实时操作系统RTOS、先进人机交互界等需求将越来越广泛。

MCU 芯片架构和家电需求功能

智能家电 MCU硬件升级趋势

家电MCU 的控制算法为关键,要求低成本、高精度控制和功能完整的软硬件解决方案; 以华大半导体家电用MCU 为例,在传感端完成数据采集、传感、检测和输入,通过MCU 运算数据后反馈为变频电机运动控制;其特点在于软件配套上强大的运算能力和非常有效率的算法。

微处理器 MCU 的算法设计为核心竞争力

智能控制器是将MCU 打包集成的智能解决方案;家电智能控制器通常由微处理器MCU 为核心,集成外围模拟及数字电路,并且写入适合的计算机软件程序,实现应用智能化功能。智能控制器整合芯片硬件和计算机软件,满足产品功能复杂度提高、专业化分工深化需求。

微处理器:核心配套智能控制器产业链

全球MCU 企业超过五十家,竞争激烈;海外IDM 龙头垄断市场;但是近年来,国内中颖电子、华大半导体等领先突破家电、工控应用;逐步从低端消费类产品向中高端应用升级。

中国大陆、海外 MCU 企业产品和竞争格局

4、通信单元

通信芯片: WiFi /Zigbee 家用主流。 家电的通信场景主要采用短距离无线通信技术,用于实现家电联网智能化功能; 短距离通信技术以WiFi 、蓝牙、Zigbee 为主,具备不同技术优势,WiFi 用于智能设备和用户 家庭范围之间的互联、蓝牙用于可穿戴式装置短距离互联,Zigbee 用于M2M 设备间互联。

短距离通信传输技术比较

短距通信适合家用电器: WiFi/ 蓝牙 Zigbee 为主流

WiFi 芯片和模组2019 年全球市场规模约176 亿美元;其中,WiFi 芯片平均价格从2013 年的4 美元下降至1 美元以内;但是随着IoT 设备WiFi需求量快速提升,驱动市场整体平稳增长。WiFi 芯片下游应用领域拆分,移动终端52% 、IT/ 网络19% 、消费电子10% 、智能家居12%。

全球 WiFi 芯片/ / 模块市场规模(亿美元)

WiFi 芯片下游应用领域占比(% )

全球联网设备数量持续增长(十亿台)

WiFi 通信芯片方案主要为两种:(1) 单芯片: 集成WiFi 功能MCU 的SoC 芯片;(2) 双芯片:外挂WiFi 的SoC 芯片 MCU 主控;前者主要用于控制功能简单的插座、照明等设备;后者适用于运算能力复杂和抗干扰能力要求较严格的应用;两者各有优劣,智能家居将朝单芯片趋势发展。

小度智能音箱2 主机板拆解:主控芯片 WiFi 芯片

WiFi 通信芯片: 乐鑫 ESP32 为例

WiFi MCU 的SoC 芯片具备高集成度、低成本的优势;2020 年WiFi MCU 芯片价格已经降至1.5美元至0.5 美元,预计在低端应用价格已经见底;因此,未来WiFi MCU 将中高端应用渗透,提高集成度和性能,例如:集成WiFi& 蓝牙双通信协议、主频更高、接口更多等功能提升。

2019 年新一代WiFi6 协议802.11ax 开始导入;国内主要路由器品牌皆推出WiFi6 产品,有利于WiFi6 加速渗透;WiFi6 相较于上一代协议,具备高速率、大容量、低时延、低功耗要求高的场景尤其是对于室内智能家电的体验升级,将推动WiFi6和万物互联的应用增加。

2020 年中国 WiFi6 渗透率快速提升

智能家居对于性能要求较低,通信芯片和主控制板有望朝向单芯片式WiFi MCU 发展;但是变频家电对驱动电机控制精度高,因此会采用主控制MCU 外挂WiFi SoC ;国内乐鑫科技、博通集成在WiFi MCU 市场已有突破,未来有望持续加大家电领域渗透,并突破高端网通市场。

全球 WiFi 通信芯片各领域情况和市场竞争格局

5、信号链

信号链芯片用于将自然界接收到的模拟讯号转换为数字信号。例如洗衣机,需要实时监控温度、转速、水位、重量、溶液质量等情况;需要信号链芯片进行讯号采集、放大、滤波、转换为数字信号提供给处理器;信号链芯片主要分为三类:线性产品、转换器和接口芯片。

信号链芯片功能:模拟信号收发、转换

信号链主要种类和功能

2019 年全球信号链芯片市场规模约97 亿美元,2016-2023 年复合增速达5% ;信号链芯片生命周期长且细分较多;按照代表产品拆分,线性芯片39% 、转换器芯片37% 、接口芯片24%。

信号链芯片是连接数字世界与自然世界的桥梁,下游应用分布较广,主要应用于通信、消费电子、汽车电子、工业控制等领域,其中通信、汽车电子等领域的市场需求不断提升。

2016- – 2023 年全球信号链芯片市场规模(亿美元)

信号链芯片市场占比(% )

6、传感单元

传感器用于智能家电的种类增加,各种各样的传感器引入可以增加家电的使用舒适度、减少能耗和耗水、清洗方便、降低噪声和振动、提高使用质量、实现复杂的智能控制功能。传感器在智能家电中主要用于温度控制和水平控制系统,一般采用结构型和固体型传感器。

家用电器中需要各种传感器

传感器在智能化家电中的应用

2019 年全球传感器市场达2265 亿美元, 2015-2023 年复合增速达8%; ; 中国大陆市场为241亿美元,国内传感器市场稳定增长;传感器分为结构型、固体型和智能型,用于不同场景,家电大多采用传统的传感器,但是随著智能化趋势,新一代MEMS 的需求增长。

2015- – 2023 年全球、中国传感器市场规模(亿美元)

2018 年全球传感器细分产品占比(% )

2018 年传感器应用占比(% )

信号链芯片和传感器主要被海外企业垄断,国内企业整体规模较小,但是在细分领域突破。 信号链芯片以TI 、ADI 、瑞萨等传统大厂为主;国内思瑞浦、圣邦股份、芯海科技占比不足1% 。传感器产品种类众多,整体主要为欧美厂商;国内歌尔股份、敏芯股份、士兰微均有突破。

海外、国内信号链主要企业

海外、国内传感器核心企业

这六大类芯片,对应国内的核心企业如下图:

智东西认为,中国是家电大国,家电的销售额早已经上万亿,但国内家电行业芯片市场仅仅约为500亿元人民币,国产化率不足5%。相比于手机、汽车、工业控制的芯片,家电芯片整体技术门槛相对较低。随着家电智能化、节能化技术发展,芯片在家电中的应用将会拓展,市场将会进一步增大,目前对于国内相关企业来说是绝佳的机遇窗口。